Comment investir en bourse en 2024 ? Quelle allocation d’actifs en fonds action, obligation, immobilier et crypto-actifs choisir actuellement ? Nous parcourons ensemble dans cet article quels sont les fonds, ETF ou modes de gestion que notre cabinet de conseil en gestion de patrimoine préconise pour votre épargne financière en assurance-vie, PEA, compte-titres ou PER.

Dans cet article, nous vous guiderons pour établir votre stratégie d’investissement en bourse pour l’adapter aux incertitudes liées à l’atterrissage économique et aux risques de récession, au niveau de recul de l’inflation et des taux, aux élections aux USA et dans l’UE, ainsi qu’à la résurgence des risques systémiques (instabilités géopolitiques, démondialisation, changement climatique).

Mais aussi des opportunités offertes par les taux cout terme élevés, l’arrivée d’un nouveau cycle des crypto-actifs et la croissance structurelles des secteurs tels que l’intelligence artificielle, la blockchain, ou la transition vers une économie décarbonée.

Comme pour notre article Nos 12 meilleurs placements où investir aujourd’hui, vous aurez la possibilité de revenir régulièrement sur ce contenu que nous mettons à jour pour vous permettre de suivre notre plus récente stratégie financière d’allocation d’actifs.

Les informations de cet article ne sont en aucun cas des conseils en investissements financiers personnalisés, mais uniquement un résumé inscrit dans un cadre général des expériences de recommandations de notre cabinet. Les supports financiers d’investissements cités sont soumis à un risque de perte en capital. Contactez-nous pour bénéficier de conseils financiers adaptés à votre situation patrimoniale.

Investir en bourse 2024

- Notre analyse récente sur l’évolution des marchés financiers

- Nos recommandations d’allocation d’actifs pour 2024

- Choisir la gestion passive indicielle en ETF plutôt que la gestion active

- Quelle procédure pour établir notre allocation d’actifs modèle ?

- Les différents modes de gestion financière.

- Atteindre progressivement son allocation boursière cible

- Valorisation des actions et modèle du retour à la moyenne

- La gestion déléguée : votre allocation réalisée par un gérant

- Gestion pilotée.

- Gestion sur mesure sous mandat.

- La gestion libre ou conseillée : choix des supports seul ou avec votre conseiller financier

- Choix des classes d’actifs et des stratégies en fonction de scénario macro

- Adaptation à votre propre profil de risque

- Exemple allocation modèle profil Equilibré

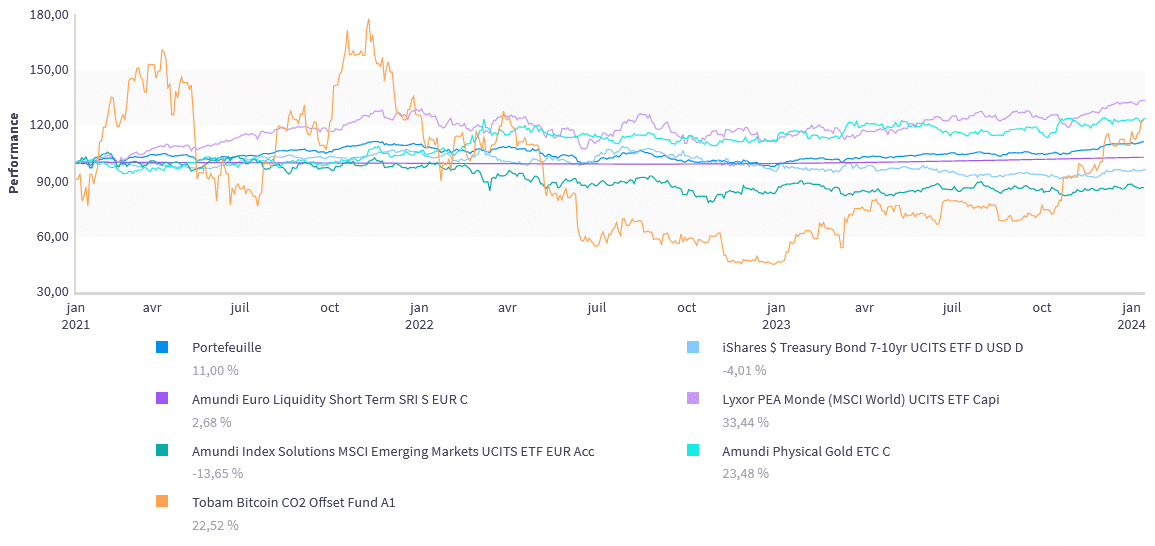

- Rétro-test de l’allocation modèle profil Equilibré

- Mieux comprendre la bourse pour bien investir

- Archive de nos lettres d’analyses sur les marchés boursiers

Janvier 2024 : Notre analyse récente sur l’évolution des marchés financiers

- Atterrissage économique et risques de récession : L’économie mondiale digère encore la hausse des taux, mais les grandes institutions financières sont optimistes en anticipant un atterrissage économique en douceur, avec une faible croissance ou récession et une baisse de l’inflation. Ce serait le scénario idéal.

La Banque de France table par exemple sur une croissance du PIB de 0,9% en 2024 avec 2,5% d’inflation, et de 1,3% en 2025 avec 1,8% d’inflation en France.

Mais une récession plus forte que prévu pourrait surprendre, les signaux tels que l’inversion de la courbe des taux, la hausse de l’or et du Bitcoin, les difficultés de l’immobilier et de la Chine, et les premières faillites d’entreprises de renom s’intensifiant.

- Recul de l’inflation et niveau de taux : La hausse des prix va-t-elle subissement se calmer pour que les banques centrales puissent baisser rapidement leurs taux ?

L’évolution des actions, des obligations et de l’immobilier, le refinancement des dettes des États et des entreprises les plus endettés en dépendent.

- Nouveau cycle des crypto-actifs avec l’arrivée du halving et des ETF Bitcoin : Le halving et l’approbation des ETF Bitcoin pourraient marquer le début d’un nouveau cycle haussier sur les crypto-actifs.

Mais encore trop peu d’investisseurs particuliers y sont malheureusement exposés !

- Année 2024 électorale cruciale aux USA et dans l’UE : Les marchés seront indéniablement influencés par les résultats de l’élection présidentielle aux États-Unis et, à moindre mesure, les élections des eurodéputés.

Anticiper les impacts potentiels sur les marchés financiers mondiaux sera essentiel pour votre allocation d’actifs.

- Asymétrie des risques systémiques et des opportunités structurelles : La résurgence des instabilités géopolitiques, la démondialisation et le changement climatique exacerbent les risques systémiques, mais l’intelligence artificielle, la blockchain, la transition vers une économie décarbonée offrent des opportunités structurelles inédites.

Les principales recommandations pour votre allocation d’actifs en bourse pour 2024 :

- Sécuriser votre capital : L’inversion de la courbe des taux offre des placements garantis court terme anormalement rémunérateurs, avec des offres de fonds euros avec bonus, des CAT ou des fonds monétaires qui permettent d’atteindre plus de 4% sans risque.

- Se protéger contre l’inflation : L’intégration de certains actifs tangibles (comme les infrastructures) ou rares (comme le Bitcoin) est indispensable pour se protéger des effets de l’inflation.

- Réduire votre exposition aux actions : Dans un marché actuellement trop confiant, une réduction de votre exposition aux actions et une diversification par les ETF est recommandée.

Choisir la gestion passive indicielle en ETF plutôt que la gestion active

Nous préconisons au cabinet d’investir en priorité sur la gestion indicielle active ETF plutôt que dans les fonds de gestion active.Les sociétés de gestion mettent en avant leurs capacités à mieux sélectionner, acheter ou vendre les actions, mais la performance de la gestion passive en ETF leur a été largement supérieure depuis 10 ans.

Si une allocation en gestion active avait trop peu de GAFA jusqu’en 2021, de matières premières ou d’énergie en 2022, de luxe ou d’intelligence artificielle en 2023, la sous-performance par rapport à un ETF de l’indice MSCI World (actions des pays développés) était actée.

Les ETF des indices larges actions ont en effet beaucoup d’avantages :

- diversification sectorielle et géographique maximum

- frais 5x moins élevés

- sortie automatique des actions perdantes

- et entrée/conservation des actions gagnantes

- pondération automatique

- moindre volatilité

- aucun biais psychologique

L’ETF préféré de notre cabinet ? L’ETF Lyxor MSCI All Countries World (ISIN LU1829220216) qui réunit les 3 000 premières entreprises cotées au monde des pays développés et des pays émergents.

Cet ETF se trouve dès que possible dans les assurances-vie de nos clients. S’il n’est pas disponible, il est alors remplacé par un ETF MSCI World couplé à un ETF MSCI Emerging Market (notamment en PEA).

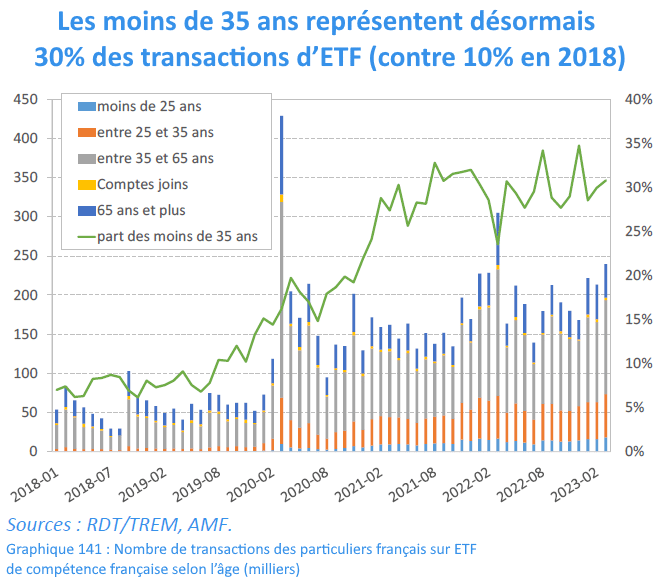

Les investisseurs en bourse se tournent de plus en plus vers les ETF.

D’après le rapport de l’AMF Cartographie des marchés et des risques 2023, la part des transactions en ETF chez les moins de 35 ans a ainsi triplé en 5 ans, abandonnant les fonds de gestion active qui ont largement déçu par leurs performances ces dernières années.

Les différentes modes de gestion financière

Comment gérer vos allocations financières en assurance-vie, PEA, épargne salariale ou retraite, compte-titres ?

- Un gérant pour plusieurs investisseurs, en gestion pilotée : une société de gestion propose à tous le meilleur de sa stratégie d’allocation d’actifs.

- Un gérant pour un seul investisseur, en gestion sous-mandat : l’investisseur a la possibilité de bénéficier d’une gestion experte sur mesure adaptée à sa vision et objectifs.

- Vous-même, en gestion libre : Vous réalisez vous-même votre allocation, votre suivi et vos arbitrages.

- Un conseiller et vous, en gestion conseillée : nous établissons ensemble votre stratégie personnalisée, le choix des supports, le suivi et les arbitrages.

Atteindre progressivement son allocation boursière cible

L’intérêt d’investir en bourse de façon régulière par rapport à l’investissement unique.

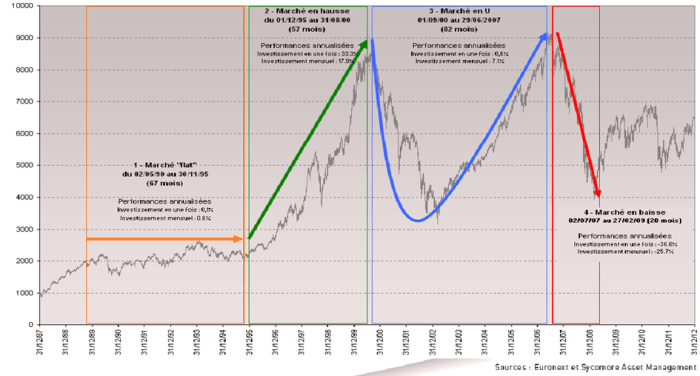

Ce graphique nous indique que sur 3 des 4 phases de marché, il a toujours été plus rémunérateur d’investir progressivement : marché flat, marché en U et marché en baisse.

Seule la phase de marché en hausse (bulle internet de 1995 à 2000, puis celle de l’expansion post-subprimes de 2008 jusqu’à la crise 2020 d’aujourd’hui) a permis à un épargnant ayant investi en une seule fois ses actifs de générer un rendement supérieur à ce qu’il aurait touché en lissant son effort d’épargne.

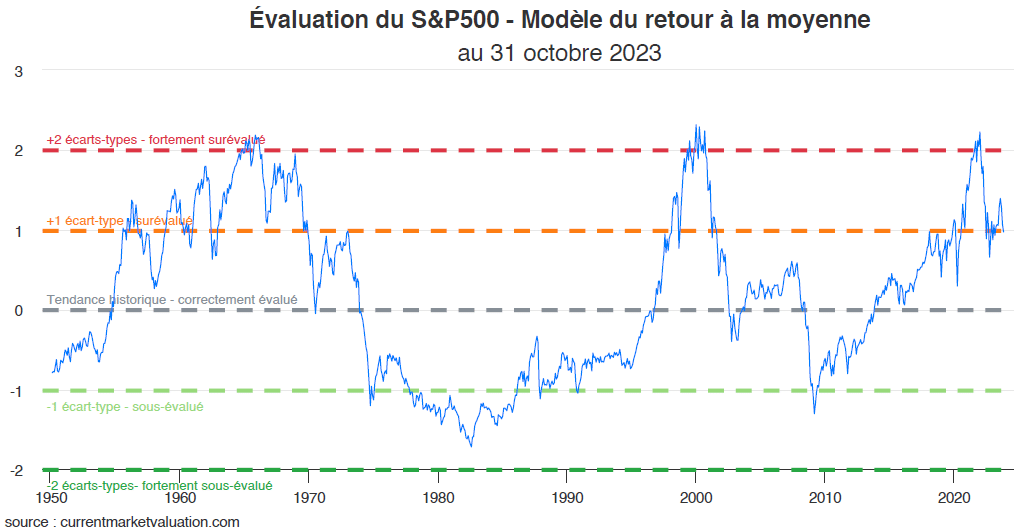

Valorisation des actions et modèle du retour à la moyenne

Le modèle du retour à la moyenne (ou « mean reversion » en anglais) permet d’évaluer la valorisation de la cherté des actions par rapport à leur tendance moyenne historique. Nous utilisons alors l’indice des actions américaines S&P 500 comme valeur de référence pour cette évaluation.

Les actions sont-elles actuellement surévaluées ou sous-évaluées ?

Faut-il les vendre, les conserver ou les acheter, et comment les intégrer dans votre patrimoine ?

Mise à jour au 31 octobre 2023 : le modèle du retour à la moyenne sur le S&P 500 nous dit que les actions sont aujourd’hui légèrement surévaluées.

Le modèle du retour à la moyenne « simple mais efficace » nous indique que, comme pour les autres classes d’actifs, les actions ne peuvent pas s’écarter trop longtemps de leur tendance moyenne exponentielle de long terme.

Pour l’indice des actions américaines S&P 500, il s’agit d’une performance moyenne de 10% par an.

Avec la correction entamée depuis cet été, que nous dit exactement le modèle ?

- Au 31 octobre 2023, le S&P 500 était à 4 194 points pour une tendance exponentielle à 3 124.

- Soit 34% au-dessus de la tendance moyenne et un écart type de +1.

- Il est donc exactement à la frontière entre la surévaluation et l’évaluation correcte.

Mais attention, autant ces types d’indicateurs peuvent être très utiles pour trouver des points d’entrée pertinents à long terme.

À court terme ou pour « timer » le marché, ils peuvent être extrêmement trompeurs, les actions pouvant rester surévaluées ou sous-évaluées sur une très longue période.

Comme elles ont été surévaluées de 1955 à 1974, et sous-évaluées de 1976 à 1993. Ou comme elles sont surévaluées de 2012 jusqu’à aujourd’hui !

Vous pourriez ainsi vous retrouver en dehors d’un marché haussier pendant des années, car l’indicateur a indiqué une SIMPLE surévaluation et vous en êtes sorti.

Par contre, le modèle du retour à la moyenne a été un excellent signal de prise de profit lorsque l’indicateur a montré les actions américaines comme étant FORTEMENT surévaluées au-delà de +2 écarts-types. Comme en novembre 1965, en novembre 1999 et plus récemment en octobre 2021.

Alors, comment utiliser cet indicateur dans votre stratégie en bourse ?

- à plus de 2 écarts-types « fortement surévalué » : vendre 25 à 50% de ses actions

- entre +1 et +2 écarts-types « surévalué » : conserver

- entre -1 et -0 écart-type « correctement évalué » : acheter

- entre -0 et -2 écarts-types « sous-évalué » : renforcer !

Quelle procédure pour établir notre allocation d’actifs modèle ?

- Etablissement des scénarios macroéconomiques.

- Choix des types de gestion et des classes d’actifs.

- Sélection des fonds parmi tous ceux de la place.

- Short-list d’un fonds minimum par scénario macro.

- Allocation des fonds en fonction du scénario central et de votre profil de risque.

Gestion libre ou conseillée : choix des supports seul ou avec votre conseiller financier

Choix des classes d’actifs et des stratégies en fonction de scénario macro

Vous pouvez retrouver pour chacun de ces fonds d’investissement les synthèses, performances, niveau de risque, historique, frais et composition à travers leur lien vers le site de Quantalys.

Long terme : Actions

Gestion passive actions

- Indice actions Monde : ETF Lyxor MSCI World Capi (éligible PEA)

- Indice actions Pays émergents : ETF Lyxor MSCI Emerging Markets UCITS ETF

Moyen terme : Diversifications

Taux obligataires et devises étrangères

- Obligations d’Etat US : ETF iShares $ Treasury Bond 7-10yr

Décoréler – Valeur refuge

- Métaux précieux et rares : ETF Amundi Physical Gold

- Bitcoin : Tobam Bitcoin CO2 Offset

Court terme : Sécurité

Sécuriser – Profiter de prochaines opportunités

- Capital protégé ou garanti : fonds monétaires (PEA et compte-titres), type Amundi Label Monétaire EST, ou fonds euros (assurance-vie)

Comment utiliser cette allocation d’actifs en l’adaptant à votre propre profil de risque ?

- Profil Conservateur : de 0 à 10% en actions, 0 à 5% en diversification, reste en sécurité.

- Profil Prudent – court terme : de 10 à 25% en actions, 0 à 5% en diversification, reste en sécurité.

- Profil Equilibré – moyen terme : de 25 à 50% en actions, 5 à 10% en diversification, reste en sécurité.

- Profil Dynamique – long terme : de 50 à 100% en actions, reste en diversification.

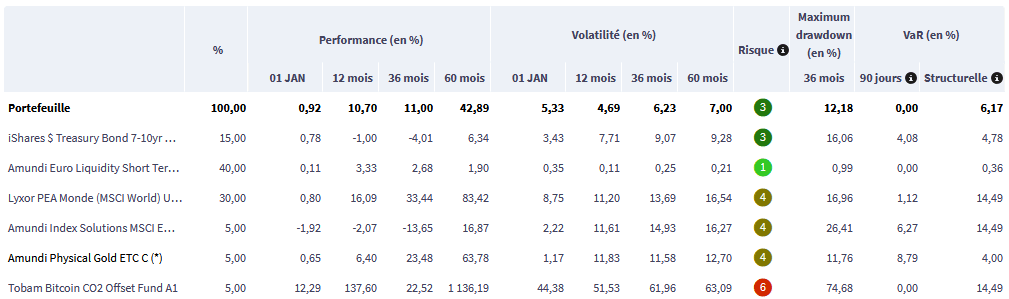

Exemple allocation modèle bourse 2024 profil Equilibré

Les performances passées ne présagent pas des performances futures.

Mieux comprendre la bourse pour mieux investir

Investir sur les marchés financiers comporte un risque de perte en capital, mais avec une stratégie financière bien établie nous pouvons optimiser le rapport rendement/risque de cette épargne dans votre patrimoine.

Mieux comprendre le comportement des marchés financiers

- Une baisse supérieure à 10%, une correction, arrive 1 fois par an depuis 1900.

- Une baisse supérieure à 20%, un krach, arrive tous les 3 ou 5 ans.

- Moins de 20% des corrections se transforme en krach.

- À court terme, personne ne peut vraiment prévoir si le marché va monter ou descendre.

- Sur le long terme, les marchés actions montent en suivant la croissance économique des entreprises.

- Toutes les corrections et tous les krachs ont été suivis d’une forte hausse.

- Krach de -32% pour le S&P 500 (Actions US) en 2000 (Bulle internet), puis +33,73 en 2001.

- Krach de -57,6% fin 2008 (Subprimes), puis +69,5% en 2009, puis +266% à fin 2016.

- Krach de -34% en mars 2020 (Covid-19), puis +60% fin 2020.

- Les actions est la classe d’actifs qui présente le moins de risque de perte de pouvoir d’achat au-delà d’un horizon compris entre 10 et 15 ans.

Pour bien investir, ne plus craindre les baisses et profiter des hausses

- Utiliser la stratégie des versements programmés (mensuels ou trimestriels) pour lisser les points d’entrée.

- Avoir un horizon de plus de 10 ans pour investir sur les actions.

- Rester investi lors de corrections ou de krachs pour profiter des rebonds.

- Le plus grand danger est de ne pas être investi quand le marché rebondit.

Bien sûr, notre cabinet de conseil en gestion de patrimoine situé à Paris est à votre disposition pour élaborer votre stratégie financière sur mesure pour investir en bourse dès aujourd’hui en assurance-vie française, assurance-vie luxembourgeoise, PEA, compte-titres et PER.

Archive de nos lettres d’analyses sur les marchés boursiers

12 janvier 2023 – Investir en bourse après le tournant économique et financier de l’année 2022

L’inflation a fait son retour, passant en Europe de 2,59% en 2021 à 8,4% en 2022.

- Les politiques accommodantes ont pris fin et les taux directeurs des banques centrales ont été relevés pour lutter contre cette inflation (passant de 0% en 2021 à 2% pour la BCE et 4% pour la FED).

- La plupart des classes d’actifs cotées ont enregistré des performances négatives : les obligations d’État et d’entreprises, les actions (-18% sur le MSCI World et -9,5% sur le CAC 40) avec un krach violent sur les valeurs technologiques, l’immobilier et les crypto-actifs.

- Les quelques valeurs refuges résilientes ont été le dollar, certaines actions des secteurs de l’énergie, des matières premières et des infrastructures.

Pour adapter les portefeuilles boursiers de nos clients et entrer dans 2023, face aux incertitudes sur la tenue de la croissance et les risques de récession provoqués par la hausse des prix et des taux d’emprunt qui fragilisent les acteurs économiques, nous recommandons une position défensive pour nos allocations d’actifs cotées :

- Réduire votre exposition et votre volatilité en 2023 par des supports à capital garanti (fonds euros, produits structurés) et des supports non cotés d’actifs tangibles résilients (fonds d’infrastructures).

- Revenir sur les obligations pour bénéficier du point d’entrée créé en 2022, diversifier avec les actions et rééquilibrer votre portefeuille, particulièrement avec les emprunts d’Etat américains et les obligations chinoises.

- Décorréler avec l’or et les métaux précieux, particulièrement pertinents en cas d’aggravation de la situation géopolitique ou de crise financière majeure.

- Utiliser les ETF pour investir sur les indices larges d’actions pour optimiser les frais et augmenter la diversification, choisir avec précaution les fonds actions sur les thématiques de croissance séculaire (transition écologique bas-carbone, blockchain et crypto-actifs, transformation numérique).

3 novembre 2023 – Il est sans doute trop tard pour vendre ses actions, mais aussi peut-être trop tôt pour y revenir massivement

Évidemment, les résultats des entreprises du dernier trimestre sont encourageants et détenir des actions dans son patrimoine reste incontournable pour capter la croissance économique et pouvoir battre l’inflation sur le long terme.

Cependant, cette hausse violente de l’inflation accompagnée des hausses des taux en seulement quelques mois est un véritable pivot dans l’économie, et il est peu probable que les agents et les actifs se soient encore totalement adaptés.

- A quel point les entreprises européennes souffrent de la hausse des couts de l’énergie et des matières premières ?

- Quels secteurs qui dépendent fortement du coût de financement sont impactés par la hausse des taux de crédit ou des obligations ?

- Après la chute des valeurs de croissance, quels autres actifs devront voir leur prix s’ajuster pour refléter l’actualisation des flux ?

- En 2023, l’inflation, les taux, et la croissance seront-ils à des niveaux soutenables ou attendus ?

Autant de facteurs structurels encore mal appréhendés qui nous obligent à nous écarter des actifs qui nous semblent aujourd’hui à risque sur ces 12 à 24 prochains moins, comme les anciennes foncières (type SCI en assurance-vie) et entreprises européennes de secteurs de la production industrielle.

Nous privilégions ainsi les stratégies d’investissement prudentes offrant les meilleures visibilités : en priorité l’investissement dans les infrastructures (assurance-vie ou private equity) et les stratégies avec garantie totale ou partielle du capital, puis les plus récentes foncières immobilières internationales (SCPI) et les stratégies non cotées de capital-investissement les plus résilientes et, pour les plus offensifs, les actifs volatils et cotés ayant déjà fortement baissé (certaines actions, obligations, crypto).

7 mars 2022 – Choc géopolitique et économique de l’invasion russe en Ukraine

Comme nous l’avions largement relayé lors de notre dernier webinaire et live, depuis début janvier 2022 les marchés boursiers avaient entamé une baisse des actions (particulièrement les stratégies « croissance ») du fait des risques d’une poussée inflationniste non contrôlée accompagnée d’une hausse des taux.

Mais depuis fin février, cette pression volatile a été exacerbée par les évènements géopolitiques graves déclenchés par la Russie en Ukraine.

Le scénario le moins probable, mais de très loin le plus dramatique car il impliquerait un conflit mondial, serait que l’offensive russe se déploie jusqu’aux États membres de l’OTAN comme la Pologne ou les pays baltes.

Le scénario le plus probable serait des sanctions économiques durables contre la Russie, que le gouvernement ukrainien soit renversé ou non, pour installer un régime pro-russe.

Cet événement aura deux principales conséquences directes à court/moyen terme : d’une part une baisse de la croissance potentielle des économies dans un climat des affaires qui sera indéniablement moins favorable, et d’autre part une hausse de l’inflation en partie due à une hausse des prix de certaines matières premières.

Il est probable que le rebond de la croissance soit ralenti, mais il provoquera certainement une attitude moins restrictive des banques centrales qui ne pourront pas relever fortement les taux si les doutes sur la croissance restent présents.

Une fois que l’incertitude de court terme sera levée, nous aurons donc un environnement plus accommodant que prévu et avec plus d’inflation.

De plus, historiquement, le moment de l’invasion correspond au point le plus bas du marché des actions lors d’un conflit géopolitique (comme le montre l’illustration ci-dessous). Avec une baisse des marchés d’environ 15%, nous aurions l’opportunité de repondérer les portefeuilles.

Sans surréagir et résonnant en fonction de la probabilité de différents scénarios, nous recommandons de renforcer encore les allocations boursières sur des thématiques profitant de l’inflation :

- En équilibrant les styles de gestion actions croissance/value,

- En renforçant les secteurs indispensables au fonctionnement de l’économie, des infrastructures, des énergies et des matières premières.

- En appuyant les actifs de décorrélation tels que le bitcoin et les métaux précieux, comme l’or.

7 juillet 2021 – Le Bitcoin, pour la diversification avant la spéculation : Cette lettre me donne l’occasion de vous partager mon avis sur le Bitcoin en particulier et, au sens plus large, sur les cryptomonnaies (qu’il faudrait plutôt appeler cryptoactifs).

L’utilisation de la blockchain par les cryptomonnaies est une révolution technologique de rupture digne d’internet. En deux mots, nous avons désormais ces protocoles qui permettent de valoriser l’écosystème en réseau sur lequel il évolue. Chaque cryptomonnaie est différente et possède une utilité qui lui est propre, de la monnaie numérique (Bitcoin) aux contrats intelligents (Ethereum)…

La révolution Bitcoin c’est de pouvoir désormais conserver et échanger de la valeur sans passer par une banque commerciale ou centrale ! Chaque transaction étant transparente, validée et inscrite par les mineurs pour toujours dans la blockchain qui est « décentralisée », n’appartenant à personne ou à tout le monde.

Ainsi, les défenseurs du Bitcoin voit en lui le potentiel du nouvel étalon numérique de mesure de la valeur, aux côtés de l’étalon physique qu’est l’or, car il en comporte toutes les mêmes caractéristiques :

- Non manipulé par une banque centrale,

- En quantité limitée,

- Non inflationniste,

- Portable,

- Divisible,

- Echangeable,

- Infalsifiable,

- Insaisissable.

Seulement 21 millions de Bitcoin seront émis d’ici 2140 (aujourd’hui 19 millions émis), décimalisés en 100 millions de Satoshi par Bitcoin, ce qui en fait un actif extrêmement rare à l’échelle de la potentielle demande mondiale et, évidemment, au potentiel de revalorisation long terme extrêmement élevé.

Mais si la technologie est digne d’internet, sommes-nous comme à l’aube de l’éclatement de la bulle de 2000 ? Est-ce trop tôt, trop tard ? Sa croissance folle sera-t-elle stoppée par les gouvernements, une faille de sécurité, une autre cryptomonnaie, ou tout autre facteur exogène ? Nul ne sait, c’est pourquoi il s’agit d’être extrêmement précautionneux sur les prix actuels et leur évolution à court terme.

En toute connaissance de tous ces risques, je souhaite quand même vous exposer le potentiel intérêt d’introduire le Bitcoin dans votre portefeuille boursier.

Nous pouvons dire que se diversifier, c’est soit repondérer les actifs existants de son portefeuille, soit intégrer de nouveaux actifs. Et puisqu’un marché efficient n’est pas prévisible, le fait d’introduire le Bitcoin apporte une diversification à votre patrimoine, même si vous n’y « croyez » pas.

Je m’appuierai ainsi sur les études de la société de gestion française Tobam (gérant 11 milliards de dollars pour les investisseurs institutionnels), qui a lancé dès 2017 un fonds ouvert coté répliquant le cours du Bitcoin.

« Le risque est une question d’échelle » dit Tobam : Le Bitcoin est certes 8 fois plus volatile que l’indice action américain S&P 500, mais un investissement de 1000M€ (100%) dans le S&P 500 avec 10% de volatilité est beaucoup plus risqué que 250M€ (2,5%) dans le Bitcoin avec 80% de volatilité !

Le risque mesuré en pourcentage n’est donc pas pertinent en tant que tel. C’est le risque en euro vis-à-vis de l’ensemble du portefeuille qui est significatif.

Le Bitcoin est extrêmement risqué, extrêmement volatile, mais si vous mettez moins de 1% de Bitcoin dans un portefeuille diversifié (60% actions 40% obligations), vous allez réduire la volatilité de votre portefeuille grâce à sa décorrélation.

Pour sa capacité à diversifier votre patrimoine et à vous exposer à cette innovation de rupture long terme, nous introduisons ainsi dans l’allocation boursière type de notre cabinet 1% (investis de façon très progressive ou stratégie DCA) en fonds Tobam Bitcoin (FR0013293859), disponible uniquement en compte-titres et, sans doute, bientôt en assurance-vie luxembourgeoise.

20 avril 2021 – L’immobilier face à la hausse des taux : Les risques dont est exposé le marché immobilier (particulièrement les logements aux Etats-Unis) en cas de remontée des taux d’intérêt due à un choc d’inflation sont significatifs. J’en porterais cependant quelques nuances.

1/ Pour avoir une véritable baisse des prix immobiliers, il faudrait une remontée soudaine, forte et maintenue plusieurs mois des taux d’intérêt. Car si l’inflation augmente de façon raisonnable et progressive, les actifs immobiliers étant positivement corrélés à l’inflation auront le temps d’ajuster leur valorisation de prix et de loyer.

2/ Les actifs cotés immobiliers sont particulièrement sensibles aux variations de taux d’intérêt, car leur prix varie chaque seconde en fonction de leur carnet d’ordre. Mais sur l’immobilier non côté, détention en direct ou private equity, la sensibilité est bien moins forte puisque les transactions se font de gré à gré et sur des semaines.

Reste qu’il semble nécessaire de diversifier son patrimoine de l’immobilier résidentiel des plus grandes villes (prix au plus haut et recherche d’espace supplémentaire dans les logements) et de l’immobilier professionnel des SCI/SCPI (bureaux face à l’essor du télétravail).

3 février 2021 – Il n’y a pas d’autres alternatives que les actions ? : Les positions de début 2021 de nos allocations boursières n’évoluent pas par rapport à celles de fin 2020, les actions étant portées par les taux bas et les injections de liquidité par les banques centrales.

Cependant, même si les valorisations des entreprises américaines peuvent sembler élevées (et que le dollar pourrait se dévaluer ces prochains mois), il semble pour nous toujours incontournable de garder les Etats-Unis à une place prépondérante aux côtés de celles de l’Europe et de la Chine.

Pour le retour vers les entreprises cycliques décotées « value » de qualité, nous pensons aussi qu’il faut les intégrer pour bénéficier de leur potentiel de rebond, mais les entreprises « croissance » des secteurs portées par des tendances longues nous semble être la stratégie la plus solide sur le long terme.

Oui, « il y a n’y pas d’autres alternatives » que les actions aujourd’hui sur les marchés, mais il est nécessaire de vous protéger des risques de court terme par des investissements progressifs et en les diversifiant avec des actifs peu volatils (fonds euros, fonds non cotés immobiliers et infrastructures). Conservez aussi du cash pour bénéficier de potentiels prochains points d’entrée sur 2021.

Les actions pourraient en effet être reprises à revers, soit par le retour à la réalité d’une crise économique qui atteindrait finalement sévèrement les entreprises, soit par une hausse brutale de l’inflation qui obligerait en sortie de crise sanitaire les banques centrales à réduire plus rapidement que prévu leur politique accommodante et pourrait faire remonter les taux.

Une fois n’est pas coutume, notons pour conclure le combat intéressant des petits porteurs (cette-fois ci avertis et organisés) contre les positions vendeuses spéculatives des hedge funds sur l’action GameStop.

15 décembre 2020 – Gardons le cap : Depuis le fort rebond de novembre 2020 sur les valeurs cycliques, le marché fait du sur-place. La quasi-totalité des bonnes nouvelles qui nous fait espérer une sortie de crise sanitaire (particulièrement les campagnes de vaccination) nous semble désormais dans les cours.

Il reste maintenant à savoir si la deuxième vague va s’estomper alors même que les fêtes (à haut risque ) de fin d’année approchent, et qu’une troisième vague est plus qu’envisageable tant que nous ne sommes pas vaccinés.

L’économie mondiale va-t-elle donc réellement tenir, puis bientôt fortement repartir, comme la Chine le fait déjà ?

D’ailleurs, nous renforçons nos positions sur les actions chinoises ou celles périphériques à la position dominante dont s’empare (et que renforce) l’Empire du milieu sur les USA et l’Europe.

Outre cette conviction accentuée sur la Chine, notre stratégie d’investissement sur les marchés financiers reste inchangée : investir sur le long terme dans les actions des secteurs en croissance séculaire (digital, disruption, écologie…), être parcimonieux sur les actions dites « value », éviter l’obligataire et savoir se diversifier pour décorréler son portefeuille.

Un détail cependant, j’observe (de façon très vive) que de plus en plus de particuliers sont attirés par les marchés financiers, souvent éblouis par les performances mirobolantes de certains titres depuis le creux de mars 2020. Vous pourrez peut-être l’observer dans vos prochains repas de famille…

S’il est bien heureux de voir l’arrivée de nouveaux investisseurs boursiers, il n’est pas bon signe que cela soit pour des raisons spéculatives. Attention aux déconvenues et soyez conseillé !

10 novembre 2020 – Le début d’une rotation sectorielle : Comme tous (et particulièrement les marchés), les annonces de vaccins efficaces contre le Covid-19 par Pfizer, puis Moderna, nous ont donné une belle espérance de sortie de crise ces prochains mois.

Nous pensons toutefois que la fameuse rotation sectorielle, c’est-à-dire le retour des performances sur les entreprises des activités cycliques qui ont été massacrées ces derniers mois (aéronautique, automobile, banque…), au détriment des entreprises sur les activités en croissance séculaire (digital, santé, innovation, disruption), n’est pas encore d’actualité.

Cependant, afin de pouvoir être positionné sur un scénario de reprise forte avec inflation, nous pensons qu’il est intéressant d’en avoir en faible part dans vos portefeuilles boursiers en assurance-vie, PEA ou compte-titres, à travers par exemple l’immobilier coté ou à travers un indice actions européen où les valeurs technologiques sont peu présentes.

L’or (ETF sur le prix, ou actions d’entreprises minières) peut aussi être pertinent dans votre construction de portefeuille en cas de survenance du scénario inverse d’une crise qui s’aggrave encore.

Conclusion – Investissement en bourse et allocation d’actifs 2023

Ces positions décorrélantes doivent quand même selon nous rester réduites par rapport aux positions des croissances durables et des tendances de long terme. Nous privilégions ainsi toujours l’investissement progressif sur plusieurs mois pour réduire les risques sur la volatilité et rentrer sur les marchés actions.

Pour conclure pour 2024, nous restons sur une stratégie majoritairement prudente pour notre allocation d’investissement boursière : profiter de l’inversion de la courbe des taux avec le monétaire, réduire l’exposition aux actions avec les bons du trésor américain, investir en actions de manière diversifiée avec les ETF d’indices larges, utiliser l’or et le Bitcoin en valeur refuge.

[…] Investir en Bourse, notre Stratégie Actuelle […]