Mais pourquoi donc vos placements en bourse ne performent-ils pas ? Quelles erreurs faites-vous en tant qu’épargnant ? Quelle stratégie d’allocation d’actifs mettre en place ?

Savez-vous que de 1990 à 2010, l’indice phare des actions américaines (le S&P500) a performé à 9,14% par an… Mais que l’investisseur moyen n’a obtenu que 3,27% par an (études Dalbar) ?

Selon Peter Mallouk et son livre « The 5 Mistakes Every Investor Makes And How To Avoid Them » (ou en Français dans le texte « Les 5 erreurs que tous les investisseurs font et comment les éviter »), cette sous-performance est due au fait que les investisseurs :

- 1/ font du Market Timing,

- 2/ et du Trading Actif,

- 3/ suivent de mauvaises informations,

- 4/ font des erreurs psychologiques et,

- 5/ travaillent avec un mauvais conseiller financier.

Peter Mallouk a été élu premier conseiller financier indépendant des Etats-Unis en 2013 par le magazine spécialisé Barron’s. Son cabinet Creative Planning gère plus de 10 milliards de dollars américains (USD) pour ses clients. Il est aussi connu pour avoir participer aux deux livres du gourou du développement personnel Tony Robbins, Money Master The Game et Unshakeable.

Le résumé du livre « The 5 Mistakes Every Investor Makes And How To Avoid Them » de Peter Mallouk

Moi-même conseiller en gestion de patrimoine, je vous propose ainsi un résumé de ce livre ! Que vous soyez un professionnel de la finance ou un investisseur particulier, vous apprendrez beaucoup et n’en sortirez sans doute pas complètement indemne…

Chez Calci Patrimoine, nous mettons déjà en œuvre une importante partie de ces conseils et de ces stratégies pour nos clients (à travers leur PEA, leur compte-titres et leur assurance-vie, tout particulièrement avec l’utilisation d’ETF indiciels). Et même s’il y a de nettes différences culturelles et réglementaires entre la France et les USA, je pense que nous avons tous du pain sur la planche pour améliorer nos méthodes d’investissement grâce à ces analyses !

Vous pouvez ainsi retrouver nos plus récentes stratégies d’investissement en bourse sur cet article.

Les 5 erreurs en Bourse que vous devriez éviter selon Peter Mallouk

Les faits et les preuves en chiffres de vos mauvais résultats

- Il ne faut pas avoir plus de 50% raison pour battre l’indice, mais 69% à 91% du temps selon les phases de marché (études du Nobel William Sharpe)…

- Etre simplement investi bat 80% des stratégies d’anticipations (études Bauer et Dahlquist, analysant 1 million de séquences de Market Timing entre 1926 et 1999).

- Une correction est une baisse du marché boursier de plus de 10%. Depuis 1900, il y en a eu chaque année et leur durée moyenne n’était que de 54 jours.

- Un krach de la bourse (ou Bear market) est une baisse de marché de plus de 20%, il arrive tous les 3 à 5 ans et dure entre 8 mois et 2 ans.

- Toutes les corrections et tous les krachs ont été suivis d’une forte hausse : Krach de -32% pour le S&P (Actions US) en 2000 (Bulle internet), puis +33,73 en 2001 ; Krach de -57,6% fin 2008 (Subprimes), puis +69,5% en 2009, puis +266% à fin 2016.

Erreur 1 : Faire des prévisions à court terme du marché (Market Timing)

Vous essayez de rentrer en Bourse « au meilleur moment »

Vous reconnaissez vous dans : « J’ai du cash de disponible, mais j’attends que ça se calme », « Je viens d’avoir mon bonus, mais j’attends une baisse », « Je vais investir après [excuses du type : après les élections, après la correction, après la crise de la dette, la coupe du monde…] » ?

Que ce soient les médias, les économistes, les gérants d’actifs, les newsletters, personne n’arrive à anticiper le marché boursier !

Selon une étude de Riepe en 2013 du Schwab Center for Financial Reasearth, vous pouvez épargner $2000 par an pendant 20 ans de 5 façons différentes et selon les résultats suivants :

- 1/ Laisser son argent en cash = $51291

- 2/ Tout investir d’un seul coup chaque année = $81650

- 3/ Investir progressivement 1/12 chaque mois = $79510

- 4/ Tout investir par malchance au pire timing = $72487

- 5/ Tout investir par chance au meilleur timing = $87000

Chez Calci Patrimoine, nous apprécions particulièrement les investissements progressifs qui permettent de diversifier arbitrairement les points d’entrée et lisser les prix d’achat moyen… C’est aussi beaucoup plus facile à appréhender pour un investisseur ! Vous êtes généralement nerveux lorsqu’il s’agit d’investir en une seule fois la vente de biens immobiliers, la cession de votre entreprise ou l’arrivée d’un capital issu d’une succession…

Erreur 2 : Faire du trading actif (Active Trading)

Vous pensez pouvoir faire mieux que les indices boursiers

Pensez-vous que les gestionnaires d’actifs (fonds mutualisés OPCVM…) font mieux que leurs indices de référence ? Erreur, les trackers d’indice (ETF) sont moins couteux et plus efficients sur le long terme.

Regardez, sur 1 an 40% des fonds gérés ont sur-performé leur indice ; 30% sur 10 ans ; et 20% seulement sur 20 ans (données Ellis 2012 et études Lyxor) !

Erreur 3 : Mal interpréter les informations (Misunderstanding Performance and Financial Information)

Vous prenez des décisions sans fondement

« Je choisis le fonds qui a le plus performé ces derniers mois », « J’investis ou je vends car les médias le disent », « Je n’investis pas à un plus-haut historique », « Comme dit l’adage, je vends mes actions en mai. »

Erreur 4 : Vous bloquer vous-même (Letting Yourself Get in the Way)

Vos sentiments vous jouent des tours

Calmez vos émotions… Vous vendez quand le marché subit une correction ou un krach. Vous surinvestissez dans un titre ou un fonds dont vous « tombez amoureux ». Ou vous utilisez la même stratégie qui a fonctionné une fois dans le passé…

Erreur 5 : Travailler avec le mauvais conseiller (Working with the Wrong Advisor)

Vous écoutez des conseils biaisés

Choisissez un conseiller financier indépendant qui défendra votre patrimoine et évitera tout conflit d’intérêt, pas un vendeur de produits plus intéressé par ses commissions…

Quelle est donc la meilleure stratégie pour investir sur les marchés financiers selon Peter Mallouk ?

Bonus 6 : Ne plus faire d’erreurs en bourse (No Mistaking)

- Règle n°1 : Avoir un plan clairement défini (épargne, capital et performance cible, durée déterminée).

- Règle n°2 : Eviter les classes d’actifs qui baissent les performances (le cash et l’or).

- Règle n°3 : Utiliser les actions et les obligations comme cœur de votre portefeuille.

- Règle n°4 : Avoir une approche globale et internationale (sans trop privilégier votre pays).

- Règle n°5 : Investir sur les fonds indiciels (type ETF), que prône également Warren Buffet qu’il cite beaucoup dans le livre.

- Règle n°6 : Ne sortez pas forcément de vos placements existants (certains peuvent être réoptimiser).

- Règle n°7 : Bâtir son allocation d’actifs (en fonction de vos objectifs et votre profil de risque).

- Règle n°8 : Être sûr que vous pourrez vivre avec la volatilité de votre allocation.

- Règle n°9 : Rééquilibrer votre allocation si une classe d’actifs performe trop par rapport aux autres.

- Règle n°10 : Revoir votre plan une fois par an.

- La règle ultime : Ne pas tout foirer ! Ignorer les bruits, ne jamais paniquer, ne pas changer son plan au milieu d’une crise et rester concentrer sur vos objectifs.

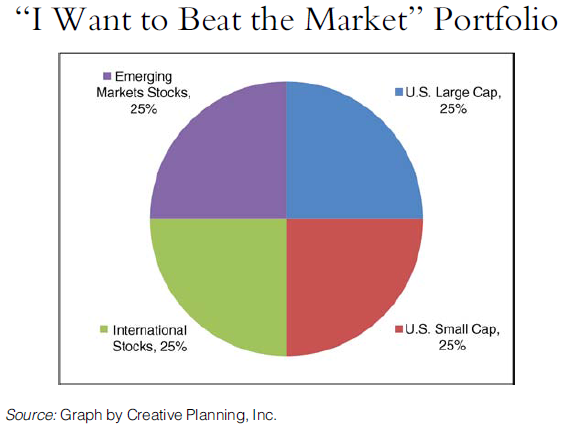

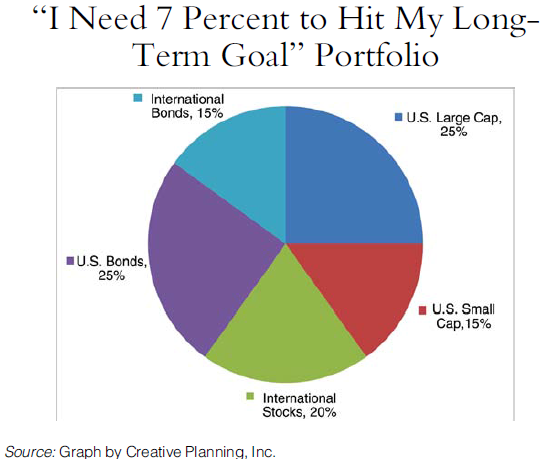

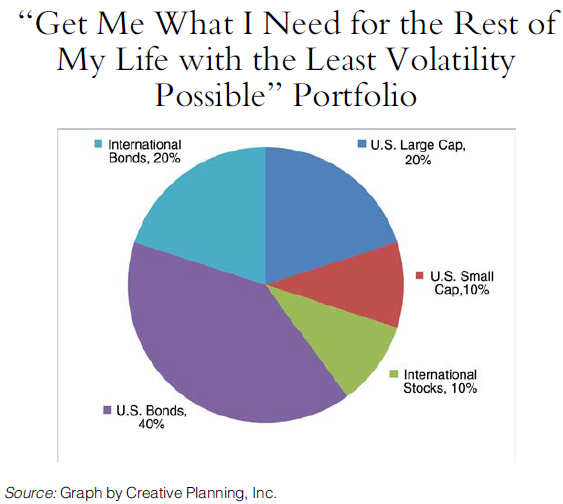

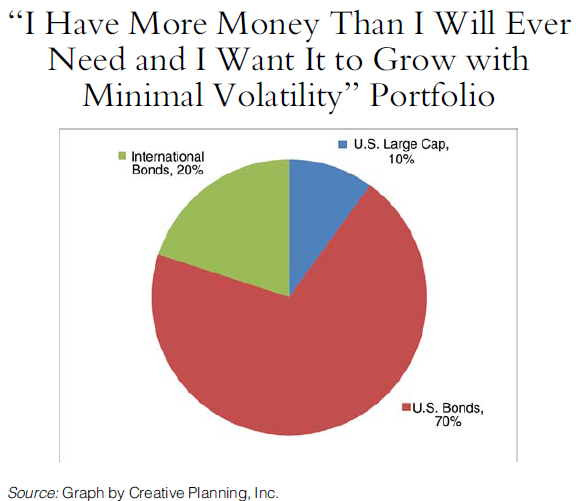

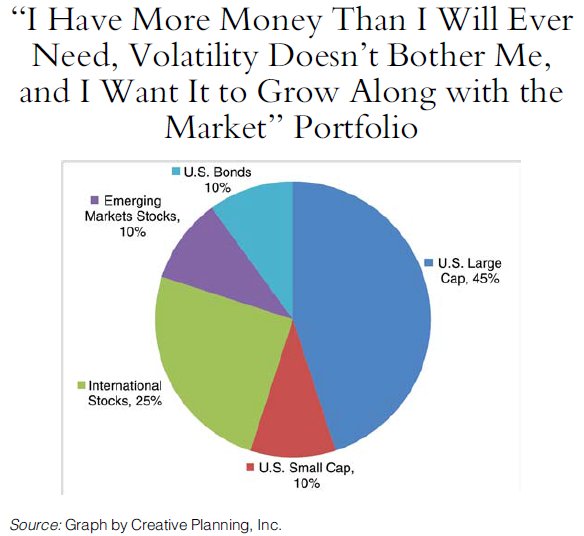

Exemples de portefeuilles en bourse

Notez qu’en France, les obligations américaines (US Bonds des graphiques marqués en rouge) peuvent être remplacés par un fonds euros à capital garanti de l’assurance-vie (lui-même majoritairement composé d’obligations européennes).

Il est également facilement possible dans notre beau pays hexagonal d’incorporer de l’immobilier non coté (à travers des SCI, SCPI) dans vos assurances-vie, permettant ainsi de diversifier votre allocation du fonds euros, des actions ou des obligations.

La stratégie optimale de votre portefeuille pour Peter Mallouk serait donc simplement :

- Investir sur le long terme, éviter d’anticiper le marché (« Market Timing »).

- Utiliser des ETF qui répliquent passivement les indices à moindre frais et sans biais humain (comme ceux de Lyxor, Amundi ou BNP), éviter les fonds mutualisés (« Active Trading »),

- Arrêter de vous faire peur avec les médias ou les rumeurs !

- Être conscient de vos propres biais comportementaux, les reconnaitre et les contrôler.

- Construire un portefeuille avec une allocation d’actifs qui fait sens avec votre situation.

Pour les clients les plus fortunés, la stratégie d’allocation d’actifs sera bien sûr être plus élaborée (notamment avec le capital-investissement).

Pour conclure, étant comme Peter Mallouk conseiller en gestion de patrimoine et fondateur du cabinet Calci Patrimoine, je vous recommande vivement la lecture de ce livre qui vous interpellera et bousculera vos idées reçues.

À vous maintenant de ne plus commettre toutes ces erreurs en bourse pour (enfin) profiter de la hausse des marchés boursiers sur le long terme !

Conseiller en gestion de patrimoine (CGP), fondateur du cabinet Calci Patrimoine, stratégiste en investissement financier et immobilier depuis plus de 15 ans, membre du groupemement Magnacarta, membre de l’Anacofi, CIF-CGP Orias n°11062580