Tout sur l’épargne salariale en entreprise et son fonctionnement. Quels sont nos conseils pour mettre en place la meilleure stratégie de partage de la valeur dans votre société ? Quels dispositifs et plans d’épargne salariaux mettre en place, entre intéressement, participation, abondement, PEE et PERECO ?

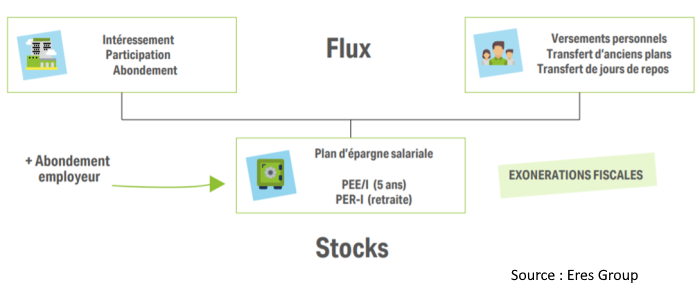

Encadrés par un accord d’intéressement, de participation et/ou des règles d’abondement, des versements sont réalisés sur le plan d’épargne entreprise (PEE) et/ou un plan d’épargne retraite entreprise collectif (PERECO) des dirigeants et des salariés de l’entreprise.

En contrepartie d’une période de blocage du capital, de 5 ans pour le PEE et jusqu’à la retraite pour le PERECO (hors cas de sortie anticipés), les versements effectués par l’entreprise sont exonérés d’impôt sur le revenu et de charges sociales, assujettis uniquement à 9,7% de CSG-CRDS.

L’épargne salariale est donc un outil de partage du profit puissant pour toute entreprise qui emploie au moins un salarié, fidélisant et motivant tous les collaborateurs par une rémunération supplémentaire à très faible imposition pouvant aller jusqu’à 76 545€ par an par bénéficiaire salarié ou dirigeant.

L’épargne salariale désormais obligatoire pour toutes les entreprises de plus de 11 salariés. Depuis l’adoption de la loi Partage de la valeur adoptée le 22 novembre 2023 par l’Assemblée nationale, les entreprises rentables de plus de 11 salariés auront l’obligation de mettre en place au moins un dispositif d’épargne salariale à partir du 1er janvier 2025 : participation, intéressement, prime de partage de la valeur ou abondement sur PEE et PERECO.

Motivé par l’optimisation des rémunérations, la fidélisation de vos collaborateurs, ou par l’obligation par la loi, vous devez agir aujourd’hui pour mettre en place vos plans d’épargne salariale dans votre entreprise.

L’épargne salariale en entreprise en 2024

Conseils en stratégie, mise en place et suivi d’épargne salariale

Partenaire des leaders Eres Group, Amundi, Generali ou AXA, notre cabinet vous accompagne dans l’élaboration de votre stratégie d’épargne salariale, la mise en place de vos accords et règlements de PEE et PERECO, ainsi que leur bon fonctionnement et gestion financière.

Dirigeant d’entreprise, profession libérale et entrepreneur, vous pouvez prendre contact avec nous afin que l’épargne salariale puisse :

- Développer votre entreprise en fidélisant et motivant vos salariés par une politique de rémunération attractive.

- Optimiser votre rémunération de chef d’entreprise en bénéficiant vous aussi des avantages de l’épargne salariale et retraite collective.

- Appréhender la réglementation et les plafonds légaux de versement 2023 pour sécuriser vos PEE PEI et PERECO PERECOI.

- Bénéficier de la fiscalité avantageuse 2023 des forfaits sociaux sur l’épargne salariale et retraite collective.

- Elaborer la meilleure stratégie de versement sur-mesure via les règles d’abondement : le taux, les plafonds, la durée de temps de travail, l’ancienneté…

- Mettre en place des accords d’intéressement et de participation pour un partage du profit entre tous vos collaborateurs.

- Choisir les meilleurs supports financiers et épargner en gestion pilotée ou FCPE (fonds commun de placement entreprise).

Notre cabinet intervient également sur d’autres domaines de la gestion de patrimoine du chef d’entreprise : optimisation de la rémunération du dirigeant, placement de trésorerie excédentaire, prévoyance, épargne retraite individuelle, cession d’entreprise et apport-cession en holding dans le cadre de l’article 150-0 b ter.

Tout savoir et nos conseils pour ouvrir ou transférer un Plan d’épargne salariale. Tout savoir et nos conseils pour ouvrir ou transférer un Plan d’épargne salariale. L’épargne salariale est devenue un levier de développement et d’optimisation d’une entreprise. Pourtant, selon la dernière étude de la Dares, moins de 20% des entreprises de moins de 50 salariés ont mis en place de l’épargne salariale. C’est pourquoi notre cabinet se tient à votre disposition pour vous accompagner dans votre stratégie d’intéressement, participation, abondement, PEE et PERECO.

Fonctionnement de l’épargne salariale en entreprise en 2023 – Plan de l’article

- Introduction à l’épargne salariale

- Pourquoi est-il incontournable de mettre en place de l’épargne salariale en 2023 ?

- Focus sur les dispositifs d’épargne salariale et retraite collective :

-

– Schéma de tous les dispositifs d’épargne salariale

– L’optimisation fiscale et sociale de l’épargne salariale pour un salarié

– Quelles entreprises et quels bénéficiaires sont éligibles à l’épargne salariale ?

– Les règles incontournables de l’épargne salariale et retraite - Fonctionnement et caractéristiques du PEE/PEI et du PERECO/PERECOI.

- Plafonds légaux 2023 de l’épargne salariale : PASS , intéressement, participation et abondement.

- Nos conseils pour mettre en place de l’épargne salariale dans votre entreprise en 2023.

-

– Les avantages du PEE/PERCO pour l’entreprise et le salarié

– Fiscalité du PEE/PERCO : les avantages fiscaux pour l’entreprise et les salariés

– Différences entre PEE et PEI/PERCO et PERECOI

– Mise en place d’un contrat de PEE et PERCO

– Notre partenaire privilégié en épargne salariale et retraite

– Pourquoi et comment transférer son plan d’épargne salariale PEE et PERECO ? - Quels versements d’épargne salariale PEE et PERECO pour le salarié ?

- Quel abondement d’épargne salariale sur le PEE et PERECO pour l’entreprise ?

-

– Comment moduler et piloter l’abondement dans le PEE et le PERCO ?

– Exemples de règles d’abondement du PEE et du PERCO

– Comment modifier la règle d’abondement du PEE et du PERCO sur l’année ? - Quel accord d’entreprise choisir : intéressement et/ou participation ?

- Modalités de sortie et cas de déblocage anticipé du PEE et PERECO

- Gestion et allocation financière de votre épargne salariale en PEE et PERECO

- Conclusion sur l’épargne salariale pour l’entreprise en 2023

Introduction à l’épargne salariale

La loi Pacte portée par Emmanuel Macron puis la Loi de finances 2019 ont considérablement assoupli les règles d’épargne et transformé le PEE et le PERECO. Le forfait social a ainsi été supprimé pour les entreprises de moins de 50 salariés, et de nombreuses nouvelles mesures sont venues améliorer les plans d’épargne salariale et la distribution d’intéressement et de participation dans les entreprises.

Le PEE (Plan Epargne Entreprise) et le PERE-CO (Plan Epargne Retraite Entreprise collectif) sont des dispositifs d’épargne collective que toutes les entreprises employant au minimum un salarié peuvent mettre en place pour optimiser les rémunérations et se développer.

En contrepartie d’une période de blocage, les salariés et chefs d’entreprise peuvent effectuer des versements libres sur un PEE et/ou un PERE-CO et y verser leur prime d’intéressement et de participation. L’entreprise a la possibilité d’ajouter à cette épargne un versement complémentaire appelé abondement.

C’est donc un moyen pour l’entreprise d’intéresser financièrement ses salariés aux résultats de l’entreprise d’une manière différente et nettement moins fiscalisée qu’à travers le versement de primes salariales ou l’augmentation des rémunérations.

En effet, abonder sur un PEE ou un PERE-CO permet à l’entreprise de bénéficier de très intéressants avantages fiscaux sur les cotisations sociales et sur l’impôt sur le revenu, particulièrement depuis l’instauration de loi Pacte en 2019 qui exonère de forfait social les entreprises de moins de 50 salariés.

À la sortie, les bénéficiaires des PEE et PERE-CO (chef d’entreprise ou salarié) ne sont pas en reste puisqu’en plus des abondements de l’entreprise, ils bénéficient également d’une exonération d’IR sur les plus-values gains générés par les supports d’épargne après 5 ans ou au départ en retraite (hors prélèvements sociaux de 17,2% en 2023).

Epargner sur un PEE ou PERCO permet donc surtout d’optimiser fiscalement la trésorerie de son entreprise et la rémunération des bénéficiaires chef d’entreprise ou salarié. Suivez tous nos conseils pour bien mettre en place ou transfert vos plans d’épargne salariales PEE-PEI PERCO-PERCOI.

Autre solution d’optimisation fiscale pour un chef d’entreprise qui souhaite vendre ses titres, l’utilisation du régime d’apport-cession d’holding pour bénéficier du report d’imposition via un réinvestissement dans des PME pour 60% de la cession de la vente – voir notre article Réinvestissement 150-0 B ter d’apport-cession en holding.

Pourquoi est-il incontournable de mettre en place de l’épargne salarile en 2023

Retrouvez ici notre guide complet pour mettre en place un dispositif d’épargne salariale dans votre entreprise.

La crise sanitaire du Covid-19 et la crise économique qui s’en est suivi a fragilisé les entreprises. Les phénomènes de télétravail et de « Grande Démission » au départ conjoncturels tendent à s’inscrire sur le long terme. Les entreprises ont ainsi besoin de stimuler l’engagement de leurs salariés en les intégrant à part entière dans la réussite de l’entreprise pour relancer leur activité et les fidéliser. Face à ces changements profonds du marché du travail, les dispositifs d’épargne salariale et retraite sont particulièrement pertinents pour répondre à ce besoin d’engagement, fidéliser et mieux rémunérer leurs salariés.

Quelques chiffres clés sur l’épargne salariale : 51,4 % des salariés du secteur privé non agricole soit 9,3 millions de salariés ont accès à au moins un dispositif de participation, d’intéressement ou un plan d’épargne salariale en 2019 selon la dernière enquête de la DARES (Direction de l’Animation de la Recherche, des Etudes et des Statistiques du ministère du Travail, de l’Emploi et de l’Insertion).

Parmi ces dispositifs, le plan d’épargne entreprise est le plus répandu avec 43,9% des salariés couverts en 2019. L’accès à chacun des dispositifs progresse, notamment la participation au sein des entreprises de moins de 50 salariés.

En 2019, 95% des salariés des PME ont au moins accès à un dispositif d’épargne salariale (participation, intéressement, PEE ou PERE-CO) tandis que seulement 5% des salariés des TPE en bénéficie (moins de 10 salariés).

Ce retard des TPE s’explique par l’éligibilité récente des chefs d’entreprise TNS et de leurs conjoints collaborateurs ou associés aux dispositifs d’épargne salariale. Aujourd’hui, les chefs d’entreprise de TPE sont éligibles à mettre en place tous ces dispositifs d’épargne salariale ! Le PEE et le PERE-CO sont ainsi les solutions idéales pour épargner tout en réduisant sa fiscalité à moyen terme.

Textes juridiques ayant fait évoluer l’épargne salariale :

- Loi Breton et Jacob 2005

- Loi Larcher 2006

- Lois Représentativité et Revenus du travail 2008

- Réforme des retraites 2010

- Loi Fabius 2011

- Loi Fillon 2013

- Loi Macron 2015

- Loi PACTE 2019

Evolutions de l’épargne salariale entre 2005 et 2022 :

- Création du PERCO

- Renforcement de l’abondement PEE et PERCO

- Eligibilité du Chef d’entreprise et de son conjoint collaborateur à tous les dispositifs

- Crédit d’impôt sur l’Intéressement

- Passerelles temps de travail vers PERCO

- Participation orientée vers le PERCO

- Incitation à investir dans les PME via le PERCO

- Encouragement de l’abondement dans le PERCO

- Suppression du forfait social pour les entreprises de moins de 50 salariés

- Création du nouveau Plan d’Epargne Retraite Entreprise collectif (PERE-CO)

Le nouveau PER Entreprise collectif ou PERE-CO est arrivé !

Lancé fin 2019, le plan d’épargne retraite (PER) vient remplacer et simplifier les solutions d’épargne retraite qui existaient précédemment : Perp, Madelin, Perco et Article 83.

L’ancienne version du PERCO ne pouvait être souscrit que jusqu’au 1er octobre 2020, les droits sont aujourd’hui transférables librement vers les nouveaux PERE-CO.

Le Plan d’Epargne Retraite Entreprise collectif apportent des améliorations par rapport au PERCO, avec notamment la possibilité de sortir en capital de manière fractionnée, ou de pouvoir déduire du revenu imposable IR ses versements volontaires.

Suppression du forfait social : la mesure phare de la loi Pacte pour développer l’épargne d’entreprise

Le forfait social est une cotisation payée par l’entreprise lors du versement d’intéressement, de participation ou d’abondement dans un PEE/PERE-CO.

Depuis le 1er janvier 2019, la loi de financement de la sécurité sociale a supprimé le forfait social sur les sommes versée au titre de la participation pour les entreprises de moins de 50 salariés et au titre de l’intéressement pour les entreprises de moins de 250 salariés.

Avant 2019, une TPE/PME qui versait 10 000€ dans un plan d’épargne salariale pouvait payer jusqu’à 20% de forfait social, soit 12 000€ en tout. Alors même que son bénéficiaire (chef d’entreprise ou salarié) aurait perçu 10 000€ moins les cotisations sociales de 9,7%, soit 9 030€ nets.

Le forfait social reste de 20% sur l’abondement PEE de 16% sur l’abondement PERCO pour les plus grandes entreprises.

Quel avantage pour les petites entreprises de bénéficier de la suppression du forfait social pour optimiser les rémunérations !

Rappel des évolutions 2017 de la loi Macron sur l’épargne salariale

Actions gratuites : La date d’exigibilité de la contribution patronale sur les attributions d’actions gratuites issue de la loi du 19 décembre 2007 est conforme à la Constitution, sous condition que les entreprises puissent obtenir le remboursement de la contribution versée sur des actions non attribuées.

Blocage de l’intéressement dans un plan d’épargne salariale : Les montants versés pour l’intéressement sont mis par défaut dans un plan d’épargne salariale. Mais il est possible de demander, dans un délai de 3 mois, le déblocage des sommes attribuées entre le 1er janvier 2016 et le 31 décembre 2017.

Et aussi des modifications de la loi Macron 2015 sur l’épargne salariale PEI PERCOI

La loi Macron applicable à partir du 1er janvier 2016 pour l’épargne salariale permet d’encore avantager l’épargne salariale en PERCO, ainsi qu’en accord d’intéressement :

- Une baisse du forfait social de 20% à 16% sur l’intéressement, la participation et l’abondement versés dans le PERCO dans le cas d’une « gestion pilotée » investissant au moins 7% en titres PEA – PME. Forfait social supprimé en 2019 par la loi Pacte pour les entreprises de moins de 50 salariés.

- La suppression de la contribution patronale de 8,2% à la FSV (fonds de solidarité vieillesse) qui concernait la section PERCOI excédant 2300€.

- L’entreprise peut à présent, sans que le salarié n’ait à apporter une contribution personnelle, effectuer un versement initial ou des versements périodiques sur le PERCO, si le règlement du PERCO le prévoie et à condition que le montant (dans la limite de 2% du PASS) soit le même pour tous les salariés. Aujourd’hui, autant que les PME, le moment est idéal pour les TPE pour mettre en place un PEE / PEI. En effet, les objectifs du dirigeant concordent parfaitement avec les avantages de l’épargne salariale : optimisation fiscale, épargne et fidélisation des salariés.

Objectifs du chef d’entreprise :

- Recherche de motivation et de fidélisation des salariés pour son entreprise.

- Bénéfice du plan au même titre que les salariés.

- Accompagnement, produits innovants et digitaux.

- Préparer sa retraite est au cœur des préoccupations de chacun… et du législateur.

Avantages de l’épargne salariale PEE PERCO :

- Efficacité fiscale et sociale de l’épargne salariale et retraite.

- Crédit d’impôt sur l’intéressement pour les entreprises.

- Eligibilité du chef d’entreprise dans les TPE et PME à l’ensemble des dispositifs.

- Développement systématique de l’épargne long terme pour financier les retraites.

Focus sur les différents dispositifs d’épargne salariale et retraite collective

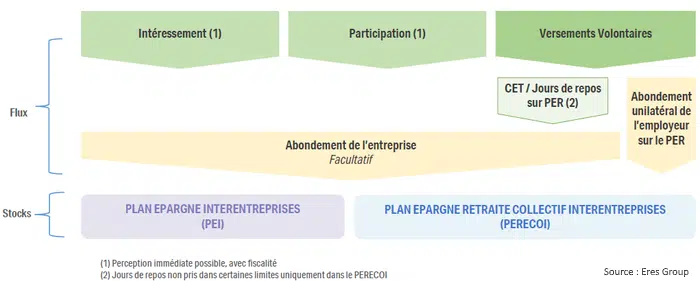

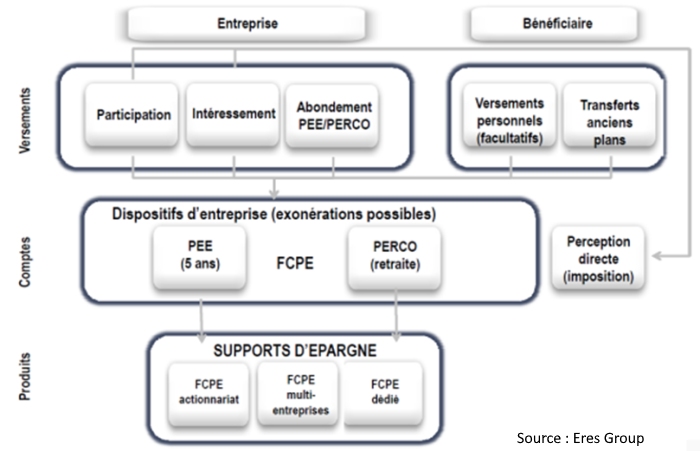

Schéma de tous les dispositifs d’épargne salariale PEE PERECO

Il existe 5 dispositifs d’épargne salariale qui ont chacun des fonctionnements différents mais un but commun : intéresser et fidéliser ses salariés.

1/ Le Plan d’Epargne Entreprise (PEE/PEI)

Permet aux salariés de verser leur prime d’intéressement et/ou de participation ainsi que leurs versements volontaires pour une durée minimum de 5 ans.

2/ Le Plan d’Epargne Retraite d’Entreprise collectif (PERECO/PERECOI)

Permet aux salariés de verser leur prime d’intéressement et/ou de participation ainsi que leurs versements volontaires pour se constituer une retraite complémentaire.

3/ L’abondement : prime à l’épargne

- Complète les versements volontaires, l’intéressement et la participation des salariés épargnants.

- Mise en place volontaire, à n’importe quel moment de l’année

- Collectif : règles d’abondement valables pour tous les salariés et dirigeants

- Règles d’abondement peuvent être aménagées chaque année

- Réduit le résultat comptable de l’entreprise et donc son imposition

- Calculé annuellement sur l’année civile et non l’exercice comptable

- Plafond individuel PEE : 8% du PASS* par an et par bénéficiaire, soit 3 519€ en 2023

- Plafond individuel PERECO : 16% du PASS* par an et par bénéficiaire, soit 7 038€ en 2023.

4/ La participation : prime aux résultats

Partage des résultats de l’entreprise avec ses salariés.

- Obligatoire dans toute entreprise de + de 50 salariés dans les 6 premiers mois de l’exercice comptable en cours

- Mise en place volontaire pour les entreprises de – de 50 salariés dans les 6 premiers mois de l’exercice comptable en cours

- Collective : tous les salariés et dirigeants en bénéficient

- Prime exonérée d’IR si épargnée dans un PEE ou PERECO

- Calculée annuellement sur l’exercice comptable clôturé

- Plafond collectif : formule légale ou 50 % du bénéfice net comptable

- Plafond individuel : 75% du PASS* par bénéficiaire, soit 32 994€ en 2023.

5/ L’intéressement : prime à la performance

Contribue à améliorer l’efficacité de l’entreprise par la réalisation d’objectifs communs internes.

- Mise en place volontaire dans les 6 premiers mois de l’exercice comptable en cours

- Collective : tous les salariés et dirigeants en bénéficient

- Prime exonérée d’IR si épargnée dans un PEE ou PERECO

- Calculée annuellement sur l’exercice comptable clôturé

- Plafond collectif : 20% des rémunérations annuelles brutes versées aux salariés et dirigeants

- Plafond individuel : 75% du PASS* par bénéficiaire, soit 32 994€ en 2023.

* L’abondement, l’intéressement et la participation sont exonérés de charges sociales et de forfait social pour les entreprises de moins de 50 salariés, et pour les entreprises de moins de 250 salariés sur l’intéressement.

* Forfait social à 20% pour tous les autres cas.

* Forfait social réduit à 16% pour les versements sur le Perco en cas de gestion pilotée à horizon avec 7% de sociétés éligibles PEA-PME.

* Et 9,7% de CSG/CRDS prélèvements sociaux à la charge des bénéficiaires-salariés en 2023.

6/ Les versements volontaires annuels

En complément des autres dispositifs de versements par l’entreprise d’épargne salariale (Participation, Intéressement, Abondement et transferts de jours) dans la limite du plafond légal, les dirigeants et salariés peuvent également réaliser des versements volontaires sur leur PEE PERECO (qui peuvent potentiellement aussi être abondés selon les règles fixées).

Le plafond légal de versements volontaires annuels sur PEE et PERECO est de 25% de la rémunération de l’année du bénéficiaire, année N pour le salarié et N-1 pour le dirigeant TNS.

Le livret d’épargne salariale doit être obligatoirement remis aux salariés d’une entreprise proposant un dispositif d’épargne salariale pour présenter l’ensemble des dispositifs en vigueur dans l’entreprise et expliquer leur fonctionnement. L’entreprise a l’obligation de le créer, de le mettre à jour et d’apporter la preuve que tous les salariés en a reçu un exemplaire.

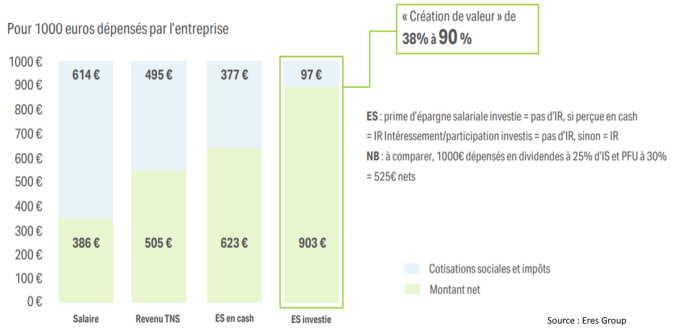

L’optimisation fiscale et sociale de l’épargne salariale pour un salarié

L’épargne salariale bénéficie d’un cadre fiscal et social exceptionnel qui permet de donner plus au salarié à un coût employeur plus faible. Les montants distribués sont exonérés de cotisations sociales (hors CSG et CRDS) et d’impôts s’ils sont investis dans les plans d’épargne.

L’épargne salariale permet au salarié de récupérer jusqu’à 90% de la somme dépensée par l’entreprise (voir exemple ci-dessous pour une prime de 1000€) alors que le gain net salarié dans le cadre de son salaire n’atteint jamais les 50%.

Pour un versement de l’entreprise de 1 000€, le bénéficiaire percevra ainsi :

- 386€ net pour un revenu salarié,

- 505€ net pour un revenu TNS,

- 623€ net pour une prime sortie en cash,

- Et 903€ net pour une prime versée sur le plan d’épargne salariale !

Cette optimisation sociale et fiscale de l’épargne salariale est particulièrement intéressante lorsque les salariés sont fortement imposés.

Les calculs ont été réalisés sur la base d’hypothèses moyennes de charges patronales de 45%, de charges salariales de 15%, et d’une TMI d’IR de 30%. Prélèvements : forfait social de 0% + CGS/CRDS de 9,7% à la charge des bénéficiaires (taux 2023).

Exonération fiscale des stock-options dans un PEE

Lorsque la convention du plan d’épargne salariale le permet, il est possible d’utiliser un mécanisme d’optimisation fiscale très puissant pour ses stock-options permettant d’exonérer entièrement d’impôt sur le revenu. En effet, en utilisant le cash déjà présent dans votre PEE – vous pourrez racheter vos stock-options non levées pour les y intégrer. Après avoir levées les options à l’intérieur du PEE, vous devrez les conserver 5 ans minimum pour bénéficier d’une exonération fiscale sur vos stock-options.

Réservés aux cadres dirigeants d’entreprises de taille conséquente, il n’est pas rare de monter des plans d’épargne avec des salariés qui bénéficient d’un montant très important de stock-options dans leur PEE.

Quelles entreprises et quels bénéficiaires sont éligibles au PEE et au PERE-CO ?

Toute entreprise, y compris individuelle, employant au moins un salarié distinct du dirigeant est éligible à mettre en place un plan d’épargne salariale.

| |

Entreprise individuelle ou soumise à l’IR |

Société soumise à l’IS |

||

|---|---|---|---|---|

| Dirigeant* |

Entrepreneur individuel (TNS) |

Gérant majoritaire (TNS) |

Dirigeant salarié |

|

| Gérant associé EURL IR, SARL, SNC, SCM, SCP etc. |

Entrepreneur individuel |

EURL IS, SARL IS, SEL, SELARL |

SA, SAS, SARL (gérant majoritaire) |

|

| BIC ou BNC |

BIC ou BNC |

Gérant, article 62 |

Gérant, président, DG, directeur |

|

| Salarié |

TOUS LES SALARIES en CDD, CDI, en alternance** ou en apprentissage** mais PAS les stagiaires |

|||

| Conjoint |

Le conjoint collaborateur** ou conjoint associé** exerçant une activité dans l’entreprise non rémunérée dans la structure. |

|||

* Jusqu’à 249 salariés inclus pour les Plans d’Epargne et l’Intéressement, jusqu’à 49 salariés inclus pour la Participation.

**Bénéficiaire mais ne permet pas la mise en place s’il est seul avec le dirigeant, car ne fait pas partie de l’effectif.

NB : si l’unique salarié part, le dirigeant ne peut plus verser sur son plan.

Important : Pour que le chef d’entreprise puisse être bénéficiaire et verser sur son plan d’épargne salariale et retraite, il est obligatoire qu’au moins un salarié soit présent à temps plein pendant 12 mois en moyenne sur l’année civile qui précède la mise en place,

Nouvelle règle depuis janvier 2021, l’emploi d’un salarié à temps partiel peut être pris en compte à condition que le salarié ait été employé pendant au moins 6 mois, consécutifs ou non, au cours de l’année civile précédente.

Les règles incontournables de l’épargne salariale

- Respect du caractère collectif : s’applique à tous les salariés, sans aucune exclusion ou individualisation possible. Nécessité d’avoir la présence d’1 salarié au minimum en plus du dirigeant et de son conjoint collaborateur ou associé.

- Principe de non-substitution de l’épargne salariale au salaire : il n’est pas possible de remplacer un élément de rémunération existant par un dispositif d’épargne salariale. L’intéressement peut être utilisé comme levier managérial supplémentaire.

- Respect du caractère aléatoire : obligation de définir une formule de calcul, aucun montant ne peut être fixé ou garanti d’avance du fait de la formule retenue. Conclusion des accords avant la fin de la première moitié de l’exercice comptable en cours.

- Exonération fiscale et sociale en contrepartie d’un blocage des sommes versées : 5 ans minimum sur le PEE et jusqu’à la retraite pour le PERECO, sauf cas de déblocage anticipés.

Fonctionnement et caractéristiques du PEE/PEI et du PERE-CO/PERE-COI

- Conditions de mise en place : sur décision unilatérale du dirigeant dans les entreprises de – de 50 salariés, négociée au-delà (par ratification aux 2/3 des salariés pour le PEI).

- Mode de sortie : en capital.

- Disponibilité du capital : durée minimum 5 ans de blocage pour le PEE, départ en retraite pour le PERECO, sauf cas de déblocage anticipés.

- Fiscalité à la sortie : plus-values exonérées d’IR sauf Prélèvements Sociaux (17,2%).

- Bénéficiaires : tous les salariés, le dirigeant (si moins de 250 salariés) et son conjoint collaborateur ou conjoint associé.

- Versements du salarié : facultatifs, dans la limite de 25 % de leur rémunération perçue au cours de l’année de versement. Versements volontaires libres ou programmés, prime d’intéressement, prime de participation, transfert d’anciens plans et transfert de jours de repos non pris (sous certaines conditions).

- Abondement de l’entreprise : facultatif, applicable sur versements volontaires, intéressement et participation.

- Plafond de l’abondement : taux d’abondement plafonné à 300% du versement par an et par bénéficiaire et dans la limite des plafonds légaux (PEE : 8% du PASS soit 3 519€ en 2023, PERECO : 16% du PASS soit 7038€ en 2023).

- Support d’épargne : contrat d’assurance investis majoritairement en Fonds commun de placement d’entreprise (FCPE), qui se composent de tous les principaux supports financiers (Monétaire, Obligations, Actions et Fonds…). Fonds « Epargne solidaire ».

- Rendement du PEE/PERECO : dépend des FCPE sélectionnés, de leur composition ainsi que de leur niveau de risque (monétaire, actions, obligations, secteurs d’investissement, zone géographique).

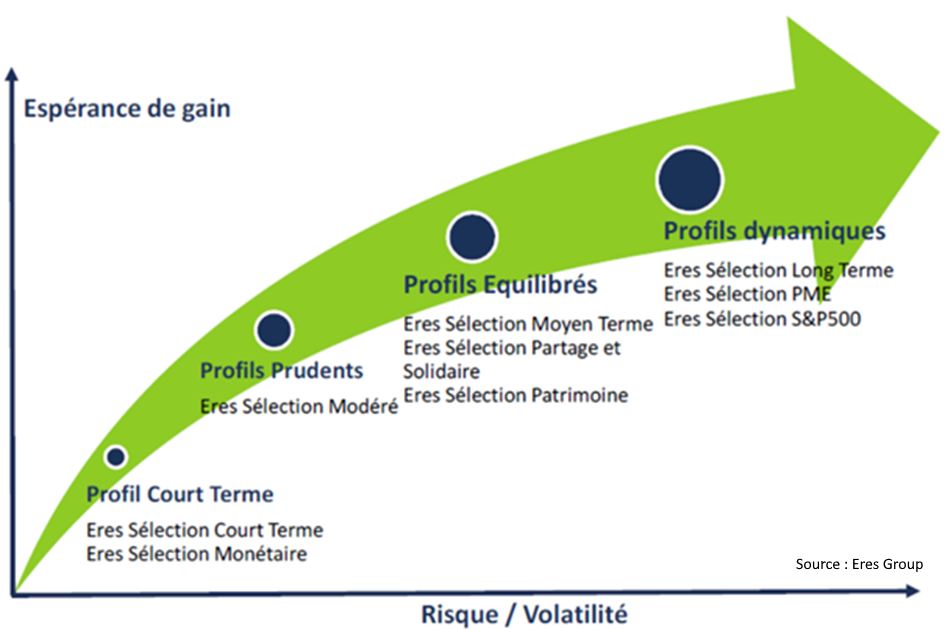

- Risque : comme en assurance-vie, la possibilité de choisir le fonds sur lequel les salariés épargnent en fonction de leur profil de risque, de 100% monétaire (sécurisé et court terme) à 100% actions (risqué et long terme).

- Frais d’entrée et de versements : 5% maximum des versements effectués.

- Frais de mise en place : 500€ HT pour la mise en place du PEI et/ou du PERE-COI + 50€ HT si activation du compartiment 3 du PERE-COI à la charge de l’entreprise.

- Frais de rédaction d’accord d’intéressement et de participation : 1000€ HT pour un accord « standard », sinon facturation d’honoraires au taux horaire.

- Frais de tenue de compte : entre 115€ et 165€ par an pour le PEI/PERECOI selon les compartiments activés + entre 15 et 36€ par an pour chaque bénéficiaire à la charge de l’entreprise. A la charge du bénéficiaire s’il quitte l’entreprise.

- Frais de gestion annuels des FCPE : entre 1,5% et 3% à la charge du bénéficiaire.

- Plusieurs PEE et PERECO : possible pour un salarié de cumuler les PEE/PERE-CO des entreprises où il a été salarié, mais attention les frais de fonctionnement seront à sa charge.

- Cas de déblocage anticipés : >Voir plus bas ici.

Vous êtes chef d’entreprise ? Contactez notre cabinet de conseil en gestion de patrimoine pour ouvrir ou transférer un dispositif d’épargne salariale PEE-PEI, PERE-CO-PERE-COI ou PER-Obligatoire (ex-Article 83) et bénéficier de nos conseils sur l’optimisation de la rémunération du dirigeant, la rédaction des accords d’entreprise, les règles d’abondement, le choix des FCPE, la mise en place et le suivi personnalisé par notre cabinet.

Plafonds légaux 2023 PEE PERCO : PASS, intéressement, participation et abondement

Revenir au plan de l’article

Les plafonds de versement d’épargne salariale et retraite se calculent toujours en fonction du Plafond Annuel de la Sécurité Sociale (PASS) de l’année en cours, soit pour 2023 un PASS de 43 992€.

Le PASS applicable entre le 1er janvier et le 31 décembre 2023 est fixé à 43 992€ (soit une augmentation de 6,9 % par rapport au niveau de 2022), les plafonds de versement pour les plans d’épargne salariale et retraite s’élèvent à :

- Plafond individuel d’intéressement 2023 : 75% du PASS soit 32 994€.

- Plafond individuel de participation 2023 : 75% du PASS soit 32 994€.

- Plafond d’abondement individuel sur le PEE/PEI 2023 : 8% du PASS soit 3519€.

- Plafond d’abondement individuel sur le PERECO/PERECOI 2023: 16% du PASS soit 7038€.

Tous ces plafonds réunis permettent ainsi de verser jusqu’à 76 545€ à l’abri de l’impôt, par an et par personne (si conditions respectées) !

Nos conseils pour mettre en place de l’épargne salariale dans votre entreprise en 2023

Les avantages du PEE/PERE-CO pour l’entreprise et le salarié

La mise en place d’un plan d’épargne entreprise PEE dans votre entreprise est une solution gagnante-gagnante autant pour les salariés, le chef d’entreprise et l’entreprise.

En réalisant un abondement sur un PEE, l’entreprise :

- sélectionnent leurs fonds d’investissement via un large choix de FCPE,

- perçoivent des versements complémentaires de leur entreprise (abondement, intéressement, participation),

- permettent de recevoir un revenu à faible imposition (exonération d’impôt sur le revenu à 5 ans pour le PEE et réduction du taux de prélèvements sociaux à 9,7% de CSG/CRDS seulement).

En épargnant sur un PEE, les bénéficiaires chef d’entreprise ou salarié :

- choisissent leurs supports d’investissement via un large choix de FCPE,

- bénéficient de versements complémentaires de leur entreprise (abondement),

- bénéficient également d’avantages fiscaux (exonération d’impôt sur le revenu à 5 ans et réduction du taux de prélèvements sociaux).

Fiscalité du PEE PERE-CO : les avantages fiscaux pour l’entreprise et les salariés

Les avantages fiscaux de l’épargne salariale et retraite collective sont majeurs, particulièrement depuis la loi Pacte qui a supprimé le forfait social pour les entreprises de moins de 50 salariés.

En effet, quand l’entreprise effectue des versements (abondement, intéressement, participation) sur son PEE ou PERE-CO, elle bénéficie de :

- L’exonération de forfait social, de charges sociales et patronales de tous les montants versés par l’entreprise, sauf :

-

o Pour les entreprises de plus de 50 salariés : forfait social de 20% à la charge de l’entreprise dans le cas du PEE, 16% pour le PERE-CO dans le cas d’une « gestion pilotée » investissant au moins 7% dans des titres PEA – PME.

o Taxe sur les salaires pour l’entreprise.

o Prélèvements sociaux CSG/CRDS 2023 de 9,7% à la charges des bénéficiaires. - Ces montants sont déductibles du résultat de l’entreprise donc exonérés d’impôt sur les sociétés.

Les montants versés par l’entreprise dans le PEE sont déductibles des bénéfices imposables (impôt sur le revenu IR ou impôt sur les sociétés IS), sans supporter également de cotisations sociales ni de taxe sur les salaires.

L’entreprise a ainsi grâce aux plans d’épargne entreprise la possibilité d’intéresser financièrement ses salariés en évitant l’augmentation de salaire ou la prime, beaucoup plus coûteuses fiscalement (pour 100€ en salaire 175€ payés, pour 100€ en abondement 100€ payés).

Le PEE est ainsi une solution alternative pour rémunérer ses salariés et une excellente solution d’optimisation financière et fiscale pour l’entreprise.

Les avantages fiscaux du PEE pour les bénéficiaires chef d’entreprise ou salarié sont très intéressants (exonération d’impôt sur le revenu à 5 ans et cotisations sociales réduites). Cependant, la motivation du salarié à effectuer des versements n’est pas (ne doit pas être) la fiscalité, mais la constitution d’un capital à moyen terme.

Quand le salarié effectue des versements sur le PEE (ou PEI donc) de son entreprise, la fiscalité des sommes versées se décompose de la manière suivante.

Pour les versements de l’intéressement et de la participation :

- Exonération d’impôt sur le revenu

- Prélèvements sociaux (CSG et CRDS) à taux réduit de 9,7% du montant (1000€ versés par l’entreprise sur le plan d’épargne entreprise, 903% nets reçus).

Pour les versements volontaires :

- Soumis à l’impôt sur le revenu mais exonérés d’impôt sur la plus-value à la sortie, intéressant sur les moyens et long terme lorsque le salarié effectue son retrait (toutefois soumis au taux des prélèvements sociaux de 17,2% en 2023)

Pour le bénéficiaire surtout, le PEE PERCO permet donc d’épargner sur un support financier diversifiant tout en optimisant sa fiscalité.

Différences entre le PEE et PEI, et le PERCO et PERCOI

À quelques détails près, le PEI, Plan Epargne Interentreprise, est simplement un PEE géré par plusieurs entreprises pour mutualiser les coûts.

Le PEE, plutôt pour les grandes entreprises et les groupes

Plutôt destiné aux grandes entreprises et grands groupes, le PEE dans ces entreprises est plus longue, elle nécessite négociations et contrats sur-mesure.

Le PEI, plutôt pour les petites et moyennes entreprises

Le PEI (Plan Epargne Interentreprise) est un plan d’épargne salariale PEE commun à plusieurs entreprises. Il est destiné aux TPE et PME pour simplifier les démarches et mutualiser les coûts. Le PEI est lui plutôt destiné aux petites et moyennes entreprises qui n’ont pas la taille critiques pour rentabiliser le coût supplémentaire du PEE, généralement avec moins de 30 salariés.

Aussi, dans le PEI, il est impossible de souscrire à des Fonds communs de placement FCP mais uniquement à des Fonds communs de placement dits « diversifiés », c’est-à-dire des fonds qui ne peuvent être investis à plus d’un tiers dans l’entreprise.

De la même manière, le PERE-COI est un plan d’épargne retraite d’entreprise collectif commun à plusieurs entreprises par rapport au PERE-CO. Il est destiné aux TPE et PME pour simplifier les démarches et mutualiser les coûts.

Mise en place d’un contrat de PEE PERE-CO ou PEI PERECOI

Pour le PEE, négociations et inscription administrative

Pour sa mise en place, un contrat PEE/PERECO nécessite la signature d’un accord, au choix :

- Entre le chef d’entreprise et les délégués syndicaux.

- Par l’approbation des 2/3 du personnel.

- Par le comité d’entreprise.

- Par une convention collective de travail.

- Unilatéralement par le chef d’entreprise en l’absence de comité d’entreprise ou de syndicat.

- Et depuis le 1er janvier 2018, le Comité social économique (CSE) pour les entreprises de plus de 10 salariés permet de négocier un accord d’épargne salariale, abondement, intéressement ou participation.

Le PEE doit ensuite être déposé dans les 15 jours suivants la date limite de conclusion à la Direction régionale de l’économie, de l’emploi, du travail et des solidarités (DREETS).

Pour le PEI, mise en place simplifiée

Pour la mise en place d’un contrat PEI/PERE-COI, les démarches ont été simplifiées pour s’adapter parfaitement aux besoins des TPE et PME :

- Mutualisation des formalités entre les entreprises adhérentes.

- Pas de dépôt à la DREETS.

- Mêmes accords nécessaires que pour le PEE, mais il est impossible pour le chef d’entreprise de prendre des décisions de manière unilatérale (pour cause, il y a plusieurs chefs d’entreprise).

Notre partenaire privilégié en épargne salariale et retraite : Eres Group

Ouvrez votre PEE PERE-CO avec notre cabinet Calci Patrimoine et ERES le spécialiste de l’épargne salariale Eres.

Leader de l’épargne salariale depuis 2009 avec plus de 5 milliards d’encours clients sous gestion, 5500 partenaires, 22 000 entreprises clientes et 220 000 salariés et chefs d’entreprise bénéficiaires.

- Offre PEI-PERI Eres Sélection : adaptée spécialement aux TPE/PME.

- Offre PEROB : ex-article 83. Possibilité de le mettre en place séparément du PEI-PERI.

- Promoteur de la multigestion afin de profiter de l’expertise des meilleurs gérants avec 56 FCPE dans l’offre collective, soit l’offre la plus large du marché.

- Fonds et gestions pilotées responsables labellisés ISR.

- Créateur de solutions nouvelles épargne retraite individuelle & collective.

- Expert privilégié auprès des entreprises de toute taille.

- Conception d’accords d’intéressement et de participation sur mesure en tenant compte du contexte et des objectifs spécifiques de l’entreprise

- Rapport qualité/prix : un tarif compétitif allié à un service haut de gamme (outils en ligne, suivi et réactivité) et une grande qualité de la gamme proposée aussi bien en termes de fonds, de l’offre, de diversité et de performances.

- Récompenses : pour la 14e année consécutive, Eres a reçu en 2022 le prix du meilleur gestionnaire d’épargne salariale du Palmarès Gestion de Fortune.

Pourquoi et comment transférer son plan d’épargne PEE et PERECO ?

Si vous avez déjà un PEE et/ou PERE-CO en place pour votre entreprise, il est tout à fait possible de le transférer afin de bénéficier d’un meilleur support et service, notamment à travers l’accompagnement de notre cabinet de gestion de patrimoine et l’offre de notre partenaire.

Les principales raisons pour transférer un plan d’épargne sont l’insuffisance des services à l’entreprise et aux salariés, ainsi que la mauvaise qualité de la gestion financière.

Insuffisance des services à l’entreprise et aux salariés de votre PEE/PERE-CO:

Mauvaise qualité de la gestion financière de votre PEE PERE-CO :

- Peu de choix, ni de cohérence des gammes de fonds proposées « offre financière ».

- Indépendance des gérants « multi gestion » contre « fonds maison ».

- Un ratio risque/performance à niveau de risque équivalent.

- La transparence des frais : affichés ou non affichés ?

- L’accès, la lisibilité et la fréquence du reporting sur les fonds.

Pour transférer son PEE et PERCO, les démarches sont simples et nous pouvons vous accompagner pour :

- Mettre en place un nouveau plan d’épargne PEE/PERE-CO.

- Résilier la tenue de comptes et la gestion financière de l’ancien prestataire (modèles fournis).

- Le nouveau plan d’épargne peut déjà recevoir tout versement indépendamment du transfert en cours.

- Procéder aux transferts des avoirs existants, soit par transfert collectif, soit par transferts individuels.

Dans les 2 cas de transferts des avoirs existants du PEE PERCO, il n’y a pas d’impact sur les dates de disponibilités de l’épargne, ni sur la fiscalité. Le délai moyen pour un transfert est d’environ 3 mois après demande (en fonction de la rapidité des prestataires sortants). Il y a aussi généralement des frais forfaitaires de transfert individuel de 20 à 40% ou de 0 à 500€ de frais en transfert collectif.

Quels versements sur le PEE et le PERECO pour le bénéficiaire chef d’entreprise ou salarié ?

Le chef d’entreprise ou le salarié qui souhaite épargner sur un PEI/PERE-COI peut effectuer des versements dans la limite de 25% de sa rémunération annuelle brute (les revenus issus de la participation ou de l’intéressement ne sont pas pris en compte dans ce calcul). Une limite d’épargne qui évite les abus en matière fiscale et qui vise surtout les épargnants à hauts revenus car tout le monde ne peut pas placer 25% de son salaire sur un PEI/PERE-COI !

Le bénéficiaire d’un PEI/PERE-COI effectue des versements de manière totalement volontaire, qu’il s’agisse de participation, d’intéressement ou de versements volontaires (avec la fiscalité spécifique décrite plus haut dans l’article pour chacun de ses versements).

Les versements des revenus issus de la participation et de l’intéressement

Les primes de participation et d’intéressement peuvent être librement versées dans le PEI/PERE-COI.

Les versements volontaires

Le chef d’entreprise ou le salarié qui souhaite épargner peut procéder par versement mensuels programmés ou par versements libres en fonction de ce qui a été prévu lors de la mise en place du plan. Ces versements peuvent être prélevés directement sur le salaire.

Quel abondement sur le PEE et le PERE-CO pour l’entreprise ?

L’abondement consiste pour l’entreprise à faire des versements complémentaires à ceux effectués par le salarié. Il est facultatif et peut être défini librement par l’entreprise.

Le taux d’abondement maximal est de 300% des versements effectués par an, dans la limite des plafonds légaux (8% du PASS pour le PEE/PEI soit 3519€, 16% du PASS pour le PERECO/PERECOI soit 7038€ en 2023).

Ce plafond peut être dépassé si le salarié souscrit aux titres (actions) de l’entreprise, il peut alors majorer cette somme dans la limite de 5923€ par an en 2023 et accorder une décote sur le prix des actions (comprise entre 30% maximum pour un engagement de conservation des actions de cinq ans, et 40% maximum pour un blocage de dix ans).

Même si les abondements sont facultatifs, la quasi-totalité des entreprises abondent même si elles se limitent à la prise en charge des frais de gestion du portefeuille (frais d’entrée, de versement et de tenue de compte). A titre indicatif, 60% des entreprises effectuent des abondements à leurs salariés avec en moyenne un abondement de l’employeur estimé à 777 euros en 2020 par la Dares (source Capital).

Comment moduler et piloter l’abondement dans le PEE/PERE-CO ?

Les règles de versements de l’abondement sont définies dans le règlement du PEE/PERE-CO :

- Il n’est pas possible de fixer un taux d’abondement croissant avec la rémunération, ni en fonction de collèges pour respecter le caractère collectif.

- Cependant, la formule de calcul de l’abondement peut prévoir une modulation en fonction du montant du versement, de la nature du versement (intéressement, participation, versement volontaire, du choix de l’investissement réalisé, période de versement, etc.) ou de l’ancienneté dans l’entreprise.

- Pour favoriser l’épargne en simplifiant la gestion et la maitrise du budget d’abondement, l’entreprise peut proposer de centraliser les versements définis selon un pourcentage de la rémunération de chaque bénéficiaire.

- La règle d’abondement est gérée par l’entreprise et peut être modifiée d’une année sur l’autre (sous certaines conditions).

- Les règles d’abondement sur les PEE/PERE-CO les plus fréquentes sont :

-

o Un taux d’abondement de 0 à 300% dans la limite des plafonds légaux,

o ou par tranche de versement,

o ou en fonction de l’ancienneté.

Exemples de règles d’abondement du PEE PERECO

Exemple n° 1 d’abondement avec un taux uniforme :

Taux d’abondement uniforme à 100% : pour avoir 1500€ d’abondement, il faut aussi verser 1500€.

Taux d’abondement uniforme à 300% : pour avoir 1500€ d’abondement, il suffit de verser 500€.

Exemple n°2 d’abondement par la capacité d’épargne : Le chef d’entreprise souhaite optimiser la rémunération de ses collaborateurs avec un bénéfice maîtrisé.

Taux d’abondement en fonction de tranches de versements :

- Taux d’abondement à 300% pour 200€ de versement, puis à 50% au-delà de 200€ de versement, dans la limite du plafond légal de 3 519€ en 2023.

- Le bénéficiaire (chef d’entreprise ou salarié) verse généralement 200€ pour avoir les 600€ d’abondement et s’arrête ensuite car cela devient moins intéressant mais à la possibilité de verser au-delà pour avoir l’abondement maximum s’il le souhaite.

Exemple n°3 d’abondement par les paliers d’ancienneté : Le chef d’entreprise souhaite fidéliser ses salariés. Il peut alors utiliser l’abondement avec un taux unique et des plafonds différenciés par palier d’ancienneté.

Taux d’abondement à 300% plafonné à :

- 150€ pour moins d’1 an d’ancienneté,

- 500€ pour moins de 3 ans d’ancienneté,

- 1 000€ pour moins de 5 ans d’ancienneté,

- 8% du PASS pour plus de 5 ans d’ancienneté.

Comment modifier la règle d’abondement du PEE et du PERE-CO sur l’année ?

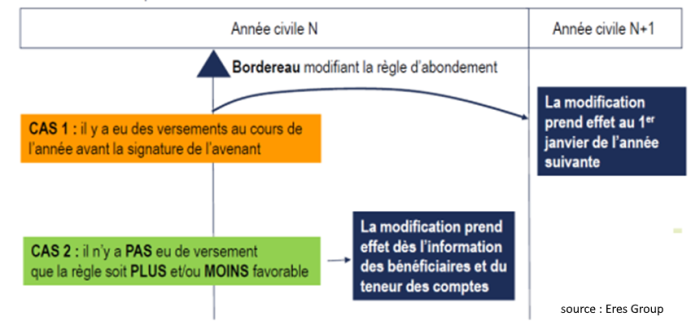

Le chef d’entreprise peut modifier unilatéralement la règle d’abondement (pour les entreprises avec moins de 50 salariés ou PEI/PERCOI) mais cette modification ne prend effet qu’après information des bénéficiaires et du teneur des comptes, selon un calendrier précis :

Quel accord d’entreprise choisir : intéressement et/ou participation ?

Les accords d’intéressement et de participation sont des moyens de distribuer une partie du bénéfice réalisé aux salariés et dirigeants-associés de l’entreprise.

Comme l’abondement, les primes d’intéressement et de participations sont épargnées par défaut dans le PEE/PERE-CO.

Le bénéficiaire peut choisir de les percevoir directement mais il perd ainsi les avantages fiscaux du versement sur le plan d’épargne salariale (forfait social et CSG/CRDS à régler uniquement et exonération des charges salariales/patronales et l’impôt sur le revenu).

Les bénéficiaires de plans d’épargne salariale peuvent d’ailleurs bénéficier de l’abondement sur les primes d’intéressement et de participation.

Concernant leur mise en place, les accords doivent être signés par le Comité d’entreprise, les délégués syndicaux ou un salarié mandaté par un syndicat représentatif, à défaut par les 2/3 du personnel (le plus courant dans les TPE) et depuis 2018 par un Comité social économique (CSE) pour les entreprises à partir de 11 salariés. Important avantage fiscal, s’il s’agit d’un premier accord d’intéressement ou de participation (ou si le précédent à plus de 5 ans), le forfait social est réduit à 8% (au lieu de 20%).

Le coût de rédaction d’un accord d’entreprise (intéressement ou participation) « standard » (formule et critères simples) avec notre partenaire Eres est de 1000€ HT.

L’accord d’intéressement est souvent plus adapté aux TPE et PME car les modes de de déclenchement et de calcul du montant de la prime d’intéressement sont plus modulables contrairement à la participation qui suit une formule de calcul légale fixe.

L’accord d’intéressement en épargne salariale

Plutôt pour les TPE et PME

Facultatif : aucune obligation pour l’entreprise de mettre en place un accord d’intéressement, quel que soit leur taille.

Objectifs déclencheurs : c’est l’atteinte des objectifs décrits dans l’accord d’intéressement qui permet le déclenchement de la prime d’intéressement comme :

- Le plus simple et courant : atteinte d’un montant de bénéfice.

- Le plus motivant : meilleure marge commerciale, amélioration du SAV, optimisation des stocks…

Les seuils de déclenchement doivent être aléatoires, c’est-à-dire que les objectifs ne doivent pas être trop simples à atteindre ou connu à l’avance.

Montant de la prime globale d’intéressement : la formule est libre, les petites et moyennes entreprises choisissent généralement un montant forfaitaire en adéquation avec le souhait du chef d’entreprise, le budget et le plafond légal de 20% de la masse salariale brute globale.

Supplément d’intéressement possible : en cas de résultat exceptionnel, il est possible pour l’entreprise grâce à la loi Larcher de 2006 de distribuer un supplément d’intéressement (prime + supplément plafonné à 20% de la masse salariale).

Plafond individuel de la prime d’intéressement : 75% du PASS par bénéficiaire, soit 32 994€ en 2023.

Date limite de signature et première distribution : il faut obligatoirement mettre en place l’accord d’intéressement dans la première moitié de l’exercice comptable.

Etapes de mise en place de l’accord d’intéressement :

- Signature avant le 30/06/2023, pour une clôture d’exercice au 31/12/2023.

- Dépôt à la DREETS dans les 15 jours.

- Versement de la prime d’intéressement en 2024.

- Date d’effet de l’accord d’intéressement 01/01/2023 au 31/12/2026 (si durée maximum de 3 ans choisie).

Répartition de la prime d’intéressement : proportionnelle à la rémunération, au temps de présence ou aux deux.

L’accord de participation en épargne salariale

Plutôt pour les PME de plus de 50 salariés

Obligatoire au-delà de 50 salariés : donc facultatif si vous avez moins de 50 salariés.

Objectif déclencheur : à chaque fois que l’entreprise réalise un bénéfice.

Montant de la réserve spéciale de participation :

- Formule légale : ½ [(B – 5%C)]*[S/VA]

- Formule dérogatoire : ½ Bénéfice net comptable.

Pour les calculs : B = Bénéfice net de l’entreprise, C = capitaux propres de l’entreprise, S = masse salariale globale brute versée sur l’exercice, VA = valeur ajoutée de l’entreprise.

Plafond individuel de la prime de participation : 75% PASS par bénéficiaire, soit 32 994€ en 2023.

Répartition de la prime de participation : proportionnelle à la rémunération, au temps de présence ou aux deux.

Durée : conclusion de l’accord de participation pour 2 ans minimum.

Modalités de sortie et cas de déblocage anticipé du PEE et du PERE-CO

Cas de déblocage anticipé du PEE

Les versements sur le plan d’épargne salariale (PEE) sont bloqués pour une durée de 5 ans à partir de la date de chaque versement effectué par le salarié.

Il existe cependant 12 cas de déblocage anticipé dans le cadre du PEE :

- Mariage ou conclusion d’un PACS (dans les 6 mois après l’événement).

- Naissance ou arrivée au foyer du 3eme enfant et des suivants (dans les 6 mois après l’événement).

- Divorce, dissolution du PACS (si enfant à charge) (dans les 6 mois après l’événement).

- Création ou reprise d’une entreprise par le bénéficiaire (dans les 6 mois après l’événement).

- Cessation de votre contrat de travail (à tout moment).

- Agrandissement de la résidence principale (dans les 6 mois après l’événement).

- Acquisition de la résidence principale (dans les 6 mois après l’événement).

- Situation de surendettement (à tout moment).

- Invalidité bénéficiaire, conjoint ou PACS ou enfant (à tout moment)

- Décès bénéficiaire, conjoint ou PACS (dans les 6 mois par les ayants-droits).

- Fin de droit au chômage (à tout moment).

- Violences conjugales (à tout moment).

Cas de déblocage anticipé du PERE collectif

Les cas de déblocage du PERCO, moins nombreux que ceux du PEE, sont particulièrement intéressants pour sortir votre capital avant la retraite. Ces 5 cas de sortie PERCO sont les suivants :

- Décès du conjoint ou du partenaire lié par un pacte civil de solidarité

- Invalidité

- Situation de surendettement

- Expiration des droits à l’assurance chômage

- Cessation d’activité non salariée à la suite d’un jugement de liquidation judiciaire

- Acquisition d’une résidence principale (ou travaux d’agrandissement ou remise en état à la suite de catastrophe naturelle).

Ces cas de déblocage anticipé pour l’épargne salariale restent suffisamment larges pour pouvoir en bénéficier plusieurs fois au cours de sa vie (acquisition de la résidence principale, création d’entreprise, mariage, PACS, naissance, séparation, départ de la société).

A noter que depuis l’AMF a publié le 20 novembre 2023 que le PEE ne peut être débloqué en plusieurs fois au départ à la retraite.

Gestion et allocation financière de l’épargne salariale PEE et PERCO en 2023

Lorsque des versements sont effectués par le salarié sur le PEE ou le PERE-CO, les sommes versées sont investies dans des Fonds Communs de Placement d’Entreprise (FCPE) ou des actions émises par l’entreprise.

La grande majorité des banques vont vous proposer les FCPE «maison» (3 FCPE en moyenne disponibles seulement !), mais qui sont rarement des supports d’investissement de meilleur choix pour les entreprises et les salariés…

L’investissement multigestion dans des SICAV ou Fonds Communs de Placement est plus rare, mais très avantageux pour la qualité des gestionnaires et la diversification des supports.

C’est pourquoi nous choisissions l’offre financière du PEE/PERECO de notre partenaire Eres qui propose un large choix de 67 FCPE multigestion, 16 FCP et 18 gestions pilotées, dont 15 orientées ISR (Investissement Socialement Responsable) ainsi qu’une offre sur mesure de fonds dédié et de fonds d’actionnariat salarié.

Performance des FCPE Eres d’épargne salariale PEE PERCO selon votre profil investisseur

| Performances annuelles des FCPE Eres |

Eres Sélection Court Terme |

Eres Sélection Modéré |

Eres Gestion pilotée Tempéré |

Eres Sélection Moyen Terme |

Eres Sélection Long Terme |

|---|---|---|---|---|---|

| Exposition aux Actions |

0% à 5% |

0% à 30% |

0% à 50% |

30% à 85% |

50% à 100% |

| Profil de risque |

Conservateur |

Très Prudent |

Prudent |

Equilibré |

Dynamique |

| 2021 |

+0,24% |

+2,64% |

+7,63% |

+9,86% |

+17,28% |

| 2020 |

+0,85% |

+0,12% |

+1,03% |

+1,45% |

+1,52% |

| 2019 |

+1,06% |

+4,20% |

+9,75% |

+14,46% |

+19,62% |

| 2018 |

-2,13% |

-6,45% |

-7,17% |

-9,52 % |

14,97 % |

| 2017 |

0,17% |

1,19% |

2,48% |

7,74% |

12,00% |

Conclusion – Fonctionnement de lépargne salariale en entreprise

L’épargne salariale, c’est-à-dire le versement d’épargne par l’entreprise au profit de ses salariés et dirigeants sur un PEE PERE-collectif (à travers les primes d’intéressement, de participation et l’abondement), est un fabuleux outil de partage du profit, de motivation, de fidélisation et d’optimisation fiscale de la rémunération. Comme peuvent l’être les participations au capital, les stock-options ou les actions gratuites.

En tant que chef d’entreprise, entrepreneur, startuper ou profession libérale, vous savez que le succès du développement de votre entreprise et en 2023 particulièrement à travers la valorisation du travail de vos collaborateurs, dont la mise en place d’épargne salariale fait désormais partie intégrante.

Notre cabinet a ainsi pour mission de vous conseiller au mieux pour mettre en place et optimiser vos plans d’épargne entreprise PEE et PERE-CO afin de vous accompagner vous et vos collaborateurs vers l’excellence et la cohésion d’entreprise.

Rédigé par l’équipe Calci Patrimoine, Conseillers en gestion de patrimoine (CGP)

Quelle est la base prise en compte pour le calcul du plafond de 25% du revenu, au titre des versements volontaires par le salarié sur son PEE en cours, s’il a quitté l’entreprise et est devenu chômeur ou retraité (ou les deux)? (allocations chômage et/ou retraite)

Bonjour,

je me permets de vous poser deux questions sur le PEE étant donné que votre site est le plus complet et le mieux structuré sur internet.

1) Je suis entré dans la société le 21.05.12. Habituellement mon employeur verse l’abondement en septembre (mois de clôture de l’exercice). Or en 2012, à cause de la hausse du forfait social, il a versé fin juillet 2012. Je n’y ai pas eu droit vu que je n’avais pas 3 mois d’ancienneté au moment de l’abondement me dit-il. Or s’il avait versé dans les conditions habituelles, j’en aurais été bénéficiaire. Merci de m’aider

2) Mon employeur, suite à ma revendication d’en être bénéficiaire, me dit que l’abondement se calcule au prorata de mon ancienneté. Ex l’abondement est de 2300 € mais si je n’ai que 3 mois d’ancienneté (même si je verse 766.67€), je n’aurai droit qu’à 575 € (2300×3/12). Or dans les textes je n’ai pas trouvé cela.

Merci de m’aider

ai je le droit de verser le maximun sur deux pee et perco

La plafond pris en compte est 25% de la rémunération annuelle brute versée par l’entreprise, donc vos allocations chomage ne sont pas pris en compte. A. CALCI

Non, le plafond de versement est global, donc mutualisé entre chacun de vos PEE ou chacun de vos PERCO. A. CALCI

Lors d’une formation, le formateur nous a dit qu’un libéral peut désormais ouvrir un PEE sans avoir de salariés (loi de finance 2014). Ca me semble un peu étrange dans la mesure où je ne trouve pas la réponse sur internet. Pouvez-vous confirmer ou réfuter cela ? En vous remerciant pas avance.

Il faut obligatoirement avoir un salarié pour ouvrir un plan d’épargne « salariale ». Il est vrai par contre qu’il n’était pas possible avant pour un TNS de bénéficier d’un PEE. Ce qui est possible de faire pour l’entrepreneur individuel : embaucher sa conjointe ou son conjoint en tant que salariée pour bénéficier des plans d’épargne salariale. Même si un temps partiel est accepté, le poste devra être clairement défini, réel et en adéquation avec les compétences du conjoint. A. CALCI

@HALABLY

– L’abondement d’un PEE se calcule en année civile et non en année comptable. Le bénéficiaire d’un plan d’épargne salariale aurait pu faire son versement après le mois de juillet cependant le forfait social aurait été de 20%.

– L’abondement ne se calcule pas au prorata du temps de présence. Il peut croître en fonction de paliers d’ancienneté dans l’entreprise si défini précisément dans le règlement de plan d’épargne. Paliers cohérents et fidélisant. Sinon, le salarié peut prétendre à l’abondement normalement s’il verse dans le plan d’épargne entreprise PEI PEE PERCO PERCOI . L’entreprise peut préciser toutefois dans son règlement d’épargne entreprise si elle souhaite que seuls ceux qui ont au moins trois mois d’ancienneté sont bénéficiaires et pas au-delà (exclusion de tous ceux qui n’ont pas au moins 3 mois d’ancienneté). Par ailleurs, le versement personnel ne doit pas dépasser 25% de la rémunération brut du bénéficiaire. Du moment qu’en respectant cette règle le salarié peut verser le montant lui permettant de toucher le plein d’abondement dans les plans d’épargne salariale, il n’y a pas de problème.

A. CALCI

bonjour

je suis salariée de 2 sociétés… puis avoir 2 PERCOI ?

Merci

Oui, la loi autorise la détention de plusieurs PERCO ou PERCOI. A. Calci

Bonjour,

Je suis salarié.Nous disposons d’un PEE pour lequel la société abonde à 100 %.

Je lis que cette année le montant maximum d’abondement est 3003 € et 300 % du montant des versements.

Dans ce cas de figure si je verse 100 € la société abonde 100 €. Est-ce que je peux verser 3000 € pour avoir le maximum d’abondement de la part de ma société ou dois-je maximum verser 1000 € c’est confus …

Merci de votre réponse

Oui, vous pouvez verser 3000€ dans votre PEE pour avoir le maximum d’abondement. Sauf si l’entreprise a prévu un plafond de versement d’abondement par bénéficiaire. A. Calci

Bonjour. Peut on utiliser le tese (chèque emploi service entreprise) pour mettre en place un PEI? Merci de votre réponse.

Pour pouvoir ouvrir un Plan d’épargne salariale, il faut que le premier salarié justifie d’une présence minimum de 24h par semaine.

Cependant, le Tese oblige que les salariés ne dépassent pas la limite de 100 jours, consécutifs ou non, ou de 700 heures de travail par année civile dans la même entreprise.

Il semble donc impossible d’ouvrir un PEE avec comme seul salarié un bénéficiaire du titre emploi-service entreprise. A. CALCI

Bonsoir,

Je viens de créer une société dans le btp avec un salarié embauché en cdi dans le sud de la france.

Quels sont les demarches à suivre aupres des banques pour la mise en place d’un PEI ou PEE.

Quels sont les banques les moins onereuses en terme de frais bancaires associés à cette mise en place.

La société a été créé en mars 2014 quand puis je mettre en place l’accord d’interessement et participation.

Le but etant que le salarié de la société qui est mon frere puisse bénéficier des avantages fiscaux liés à ces process.

NOus allons généré un benefice supérieur à 39000 euros pour éviter d’etre taxé a 33% je tente d’utiliser tous les leviers possible merci d’avance pour vos recommandations.

Cordialement,

Le problème avec les banques n’étant pas forcément leurs frais, mais plutôt leur compétence et leurs options financières.

Pour ouvrir (et conserver) un plan d’épargne salariale, il faut 6 mois de présence d’un salarié.

Notre cabinet peut vous accompagner dans ces démarches d’ouverture de plan d’épargne salariale, notamment pour trouver le meilleur fournisseur.

Les PEE et PERCO sont effectivement un excellent moyen d’optimisation fiscale pour les TPE.

Anthony Calci

bonjour,

pour la mise en place d’PEE et PERCO, est-il possible que le premier salarié soit un étudiant avec un contrat de 2h par semaine ?

merci de votre réponse

bonjour je suis entrepreneur avec mon épouse collaboratrice non salariée et lorsque que j ai crée un PEE auprés de ma banque mon salarié a été licencié six mois aprés

puis je continuer a verser sur mon compte PEE

mon comptable ne sait pas ce qu il faut deduire du benefice 2014

merci de votre réponse

@pascal. Oui vous pouvez verser et être abondé sur votre PEE cette année. Par contre, l’année prochaine il vous faudra un salarié au moins 6 mois dans l’année. A. Calci

Bonjour,

Je voudrais savoir si le plafond de versement de 25% de la rémunération est mutualisée entre le PEE ET PERCO.

Ou la limite du versement est de 25% de la rémunération pour chacun.

Par ex pour une rémunération de 40Keuro, le gérant peut verser jusqu’à 10000 euro sur le PEE et verser jusqu’à 10000 euro.

Merci pour votre retour

@Parfait. Le plafond de versement de 25% de la rémunération brute sur de l’épargne salariale est mutualisée entre le PEE et le PERCO.

Dans votre exemple, le gérant pourra verser 10 000€ entre son PEE et son PERCO. A. Calci

quels sont les risques si la seule salariée est mon épouse (travail réel avec contrat et rémunération) ?

Y a des formalités particulières à mettre en œuvre? Des précautions à prendre ?

@Fred. Si le travail est réel avec contrat et rémunération, il y a peu de risques de voir requalifier vos PEE PERCO.

Il n’y a en effet pas de texte juridique (loi, jurisprudence…) qui pourrait nous orienter sur les qualifications du premier et seul salarié.

Il sera cependant opportun qu’il participe en versant bien dans les plans d’épargne salariale, afin qu’il ne soit pas exclu (éviter que seul le chef d’entreprise en profite…).

A. Calci

Depuis 2009 je suis salariée et possède un PEE dans l’entreprise. La société est en cessation d’activité et on me propose de rejoindre une autre société (aux mêmes conditions qu’actuellement) où aucun salarié ne bénéficie de PEE.

Puis-je continuer à bénéficier de ce PEE ? mon employeur peut-il continuer à verser un abondement uniquement pour moi ?

BD

@DESMET. Si la nouvelle société n’a pas de PEE, vous ne pourrez plus utiliser votre ancien PEE (qui va vraisemblablement être clôturé). Il y a un caractère d’unicité et d’égalité entre les salariés, donc vous serez logée à la même enseigne que les autres. A. CALCI

Bonjour,

Et tout d’abord merci pour prendre le temps de répondre à tous et à toutes sur votre forum. Une petite question, dont je n’ai pas lu la réponse. Je travaille dans un C.E (Comité d’Etablissement) en qualité d’employée salariée à temps plein. Le CE peut-il m’ouvrir un PEE ou un autre dispositif similaire. J’ai 1 an demi de présence et je travaille à temps plein, je suis l’unique salariée rémunérée, tous les autres étant des élus. Je vous en remercie et vous souhaite une bonne journée.

@Libellule. Les CE ne sont pas des entreprises dans l’entreprise. Vous devriez bénéficier de l’épargne salariale de l’entreprise dont le CE est le représentant. A. CALCI

Bonjour,

je souhaiterais savoir quel est le taux de charge salariale en moyenne ou ses composantes pour une sortie en capital du perco et en rente viagère ?

Merci à vous.

Cdt,

Hind

Bonjour

j’ai embauché un saisonnier pour 1 semaine. C’est le seul salarié de l’entreprise. Puis-je ouvrir un PEE à titre personnel après l’avoir proposé à mon salarié ? Quelles sont les conditions de présence et de rémunération de ce salarié pour y avoir accès ?

cordialement

@GERARD. Non, vous ne pouvez pas ouvrir un PEE dans ces conditions. Il faut au moins 6 mois de présence d’un salarié dans votre entreprise. De plus, l’épargne salariale ne s’ouvre pas à « titre personnel », mais obligatoirement aussi pour l’ensemble des salariés. A. Calci

@Hind. Sur le Perco, les plus-values sont imposés à 15,5% en prélèvements sociaux pour les deux. À l’impôt sur le revenu, 0% sur la sortie en capital et au barème IR après abattement pour age pour la sortie en rente. A. Calci

J’ai appris il y a 3 semaines que mon patron avait mis en place un PEE/PERCO il y a de ça plus de 2 ans…

il m’avait a l’époque presque forcé la main pour signer la mise en place et une fois le papier signé je n’ai plus eu de nouvelles jusqu’à il y a 3 semaines.

cela fait plus de 4 ans que je travaille dans cette entreprise

Il me semble que l’information annuelle est obligatoire hors il n’en ai rien pour moi… comment savoir si il a effectivement versé, bien-que je ne pense pas qu’il ai ouvert PEE/PERCO et engagé des frais pour ne rien mettre dessus, et quel recours sont a ma disposition ?

Cdt,

@Damien. L’idéal serait d’en parler franchement et directement avec votre patron pour une résolution à l’amiable. Il risque la requalification totale de son PEE et PERCO. Cela serait donc très dommage pour lui. Si vous n’arriviez pas à vous entendre, un avocat spécialisé en droit social serait alors adapté. A. Calci

bonjour,

Mon entreprise me propose un PEI avec abondement de 300% mais limite les versements a 200€.

De plus elle refuse catégoriquement de me donner acces au contrat ou au reglement du plan PEI. Quelles sont les obligations pour l employeur ? Les modalités ? Merci beaucoup.

Bonjour,

Je suis actuellement salarié, rémunéré avec une forte part variable. Mon entreprise me proposant des conditions avantageuses dans le cadre d’un FCPE, je souhaite investir au maximum des possibilités légales : 25% de ma rémunération annuelle brute.

Néanmoins, je n’ai pas de visibilité sur la partie variable de ma rémunération que je vais réellement percevoir sur 2015. Quelles sont les conséquences si, ne déclenchant pas la totalité de mon variable, mon investissement dépasse les 25% de ma rémunération brute 2015?

Cdt.

@JohnyBeGood. Le risque d’un dépassement d’un plafond est la requalification totale du Plan d’épargne salariale. Je vous conseille donc d’y faire très attention. N’oubliez pas également que vous ne pouvez pas dépasser les 3000€ d’abondement sur le PEE et les 6000€ sur le PERCO, soit 3000€ de versements volontaires de vos 25% de votre rémunération brute si 300% d’abondement. A. Calci

@Boukhy. Ceci est suspicieux. Vous devez avoir accès au règlement du plan du PEI et vous avez le droit de verser autant que vous voulez à hauteur de 25% de votre rémunération annuelle brute.

Les règles d’abondement permettent cependant de rendre dégressif le taux d’abondement en fonction du montant versé, exemple : 300% jusqu’à 200€, 100% jusqu’à 500€, 0% jusqu’à 1000€.

Peut-être que le chef d’entreprise profite lui d’un abondement à 300% à plein… A. CALCI

Bonjour

Ma société veut souscrire au plan PPE PERCO en nous forçant la main

Ces fonds de placements sont implicitement un bon support d’investissement pour l’entreprise,ou vont les fonds. Quels sont véritablement les avantages pour l’entreprise de nous faire bénéficier de ce plan? ont ils pour obligation de nous dire si 100% 200% ou 300%

@leconte. Oui, les salariés doivent avoir accès à la convention du plan d’épargne salariale. A. Calci

Bonjour,

Je quitte mon entreprise fin janvier 2016.

Elle dispose d’un PEE à l’abondement possible jusque 1000€ pour 3000 euros placés.

J’ai fait un versement maximal cette année et je souhaite en faire un autre avant de partir.

J’ai entendu parler d’une limite de 25% des revenus annuels : or nous ne serons qu’en janvier, comment cela se passe t’il ?

J’ai entendu parler d’abondement au prorata de la présence : partant en janvier, comment cela se passe t’il ?

Merci pour vos réponses et bonne journée

Bonjour,

Je suis dirigeant assimilé salarié dans ma SAS. J’ai un contrat de travail et des feuilles de paie.

Il n’y a pas d’autre salarié.

Est ce que c’est possible d’ouvrir un PEE dans ces conditions ?

Merci de votre réponse

@Barbara. Non, en tant que Dirigeant salarié vous avez besoin d’un autre salarié. A. Calci

@MrMass. Si départ en janvier, 25% de votre rémunération brute du moins de janvier. Le temps de présence est généralement mensuel, donc pas de restriction à priori. A. Calci

Bonjour,

Je suis gérant (SARL) minoritaire, salarié, et pas d’autres salariés. Confirmez-vous qu’il n’est pas possible d’ouvrir un PEE dans mon cas ? Y a t il d’autres solutions intéressantes pour une meilleure optimisation ?

Merci

Bonjour,

Je suis salarié de ma SASU, puis-je ouvrir un PEE ??

Merci

bonjour,

Mon mari est dirigeant d’une TPE avec 2 salariés. Il vient de souscrire un PEI et prévoit de verser un montant mensuel à titre personnel et que son entreprise abonde ce montant. Les 2 salariés ont accepté la mise en place de ce PEI. S’ils font des versements, l’entreprise aura t elle l’obligation d’abonder également ces sommes du fait qu’elle abonde celles versées par le dirigeant ?

Merci par avance pour votre réponse

Bonjour, je suis chef d’entreprise comptant 4 salariés. J’ai souscrit un PEE il y a deux ans. Mes employés ne sont pas intéressés, et j’ai changé de statut SARL vers SAS pour ne plus payer le RSI et ne prendre que des dividendes Est ce que je peux résilier le PEE car les charges sont lourdes?

Bonjour,

Si je suis travailleur indépendant et que je veux faire l’apport de cette entreprise en société : Peut-on considérer que l’apport d’une entreprise individuelle s’assimile à une cession, et dans ce cas-là, est-ce une condition pour casser le PEE sans fiscalité ?

De plus, est-ce que je peux continuer à bénéficier d’un PEE en tant que gérant de société ?

Cordialement

@SL. Pas de soucis, l’épargne salariale PEI PERCOI pourra être transférer dans votre nouvelle société, sans cassure, puis en bénéficier. Anthony CALCI CGPI

@Baudière. Oui, vous pouvez arrêter votre plan d’épargne salariale, même sans changement de statut. Anthony CALCI CGPI