Depuis l’adoption de la loi Partage de la valeur, qui transpose l’Accord national interprofessionnel (ANI), la mise en place d’un dispositif d’épargne salariale, facultative pour les entreprises de 1 à 10 salariés, devient obligatoire à partir du 1er janvier 2025 pour les entreprises rentables de 11 à 50 salariés. Pour les entreprises de plus de 50 salariés, la participation et l’ouverture d’un PEE est déjà obligatoire.

Dirigeants, directeurs financiers ou des ressources humaines de TPE et PME, experts-comptables, retrouvez ainsi tous nos conseils et notre accompagnement pour réussir à mettre en place vos dispositifs et plans d’épargne salariale en entreprise.

Outil puissant pour fidéliser les collaborateurs et optimiser fiscalement les rémunérations, l’épargne salariale peut s’avérer complexe dans sa mise en place puisqu’il faut associer l’élaboration de la stratégie adaptée à l’entreprise et à ses objectifs avec le respect des règles, des plafonds et des procédures légales.

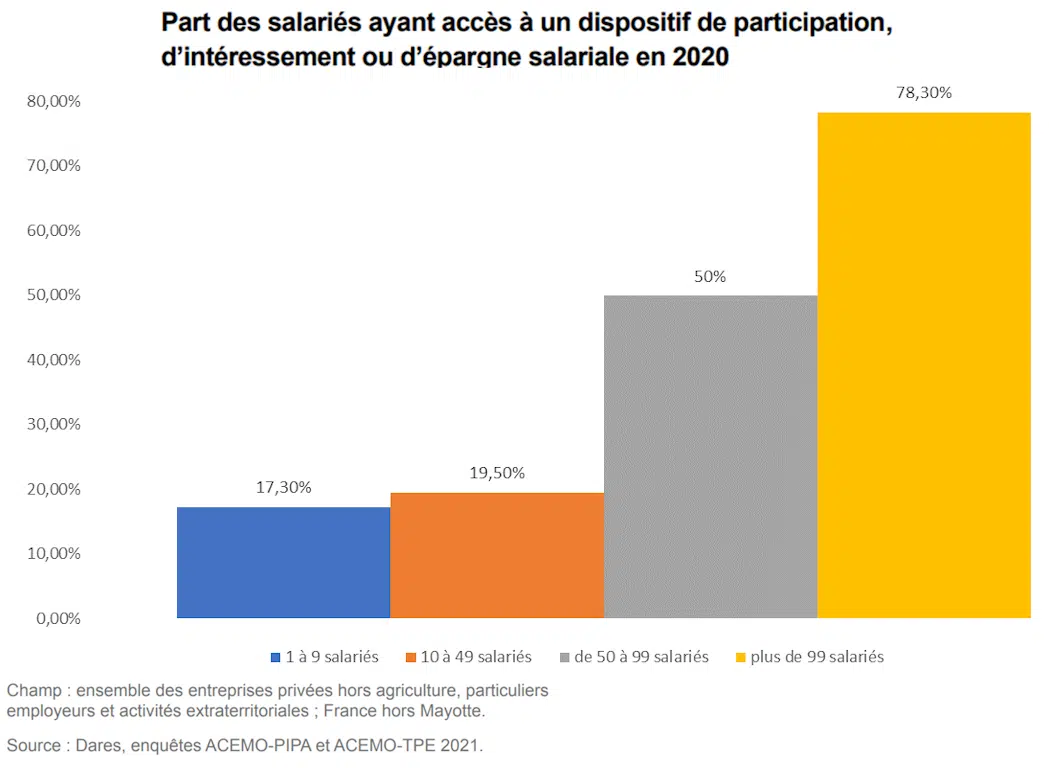

Ainsi, selon la dernière étude de 2022 de la DARES, seulement 17,3% des entreprises de moins de 10 salariés avaient mis en place un dispositif d’épargne salariale en 2020, et 19,5% pour les entreprises employant 10 à 49 salariés. En revanche, plus de la moitié des entreprises au-delà de 50 salariés étaient équipées.

Les dispositifs d’épargne salariale, tels que l’abondement, l’intéressement et la participation, permettent à l’entreprise de verser sur le plan d’épargne PEE ou PERECO de ses dirigeants et salariés un complément de rémunération fiscalisé uniquement à 9,7% de CSG-CRDS, entièrement exonéré d’impôt sur le revenu et de charges sociales salariales et patronales.

La loi Partage de la valeur a été définitivement adoptée le 22 novembre 2023 par l’Assemblée nationale et publiée au JO le 30 novembre.

La mesure phare de la loi : à partir du 1er janvier 2025, les entreprises de 11 à 50 salariés seront dans l’obligation de mettre en place au moins un dispositif de partage de la valeur comprenant de l’épargne salariale lorsqu’elles sont rentables, c’est-à-dire lorsque leur bénéfice net fiscal représente au moins 1% du chiffre d’affaires pendant trois années consécutives.

Abondement, d’intéressement et de participation dans votre entreprise – Plan de l’article

- La mise en place de l’abondement, de l’intéressement et de la participation

- L’efficacité fiscale ds dispositifs d’épargne salariale

- Les obligations de mise en place d’épargne salariale pour les entreprises

- Les conditions de mise en place d’épargne salariale en entreprise

- La procédure et les étapes de mise en place d’épargne salariale en entreprise

- Le délai de conclusion et de dépôt des accords d’intéressement

- La stratégie, mise en place et suivi de votre épargne salariale

Les autres nouveautés de la loi de Partage de la valeur qui seront applicables à partir de 2025 :

- En cas de mise en place d’un accord de participation volontaire, possibilité de déroger à la formule légale avec un résultat supérieur ou inférieur.

- Obligation de mise à disposition d’un FCPE labelisé ISR (fonds d’investissement écologiquement et socialement responsable) dans chaque plan d’épargne, en plus du fonds solidaire déjà existant.

- Pour la Prime de partage de la valeur, possibilité de la verser sur un plan d’épargne pour être exonéré d’impôt sur le revenu et déclencher l’abondement complémentaire.

- Obligation de négocier un dispositif de partage supplémentaire en cas « d’augmentation exceptionnelle du bénéfice net fiscal » dans les entreprises de plus de 50 salariés ayant au moins un délégué syndical.

- Suppression du délai de 3 ans supplémentaire pour mettre en place une participation lorsque l’entreprise est couverte par un accord d’intéressement.

- Assouplissement dans le paramétrage de l’intéressement, participation et des plans d’épargne : avances périodiques pour les primes de participation, rémunérations plancher et plafonds pour la répartition des primes d’intéressement…

- Nombreuses mesures pour favoriser l’actionnariat salarié, notamment sur les actions gratuites, avec un nouveau dispositif « plan de partage de la valorisation de l’entreprise ».

Notre cabinet peut vous accompagner pour élaborer la stratégie d’épargne salariale de votre entreprise, pour souscrire le contrat de PEE PERECO et assurer son suivi. Prenez contact avec nous pour échanger ensemble sur la meilleure manière de mettre en place votre accord d’intéressement, de participation et/ou d’abondement.

La mise en place des dispositifs d’épargne salariale : abondement, l’intéressement et la participation

Revenir au plan de l’article

L’abondement, l’intéressement et la participation sont les dispositifs d’épargne salariale encadrant les conditions de versements de l’entreprise d’une partie de son résultat opérationnel.

En cumulant ces trois primes à leur plafond, ce surplus de rémunération peut atteindre un maximum de 80 680€ par an et par bénéficiaire !

L’intéressement : atteinte de l’objectif

- Prime partagée entre tous les bénéficiaires de l’entreprise en cas d’atteinte d’objectif commun (croissance de chiffre d’affaires, seuil d’EBITDA…), la répartition entre les bénéficiaires se faisant de manière uniforme, proportionnelle au salaire (la prime du dirigeant est alors plafonné à celle du salarié le mieux payé) ou au temps de présence, ou en combinant plusieurs de ces critères.

- L’entreprise choisit le montant de l’enveloppe globale ou la méthode de calcul, et choisit le seuil de déclenchement qui doit être aléatoire (c’est pourquoi il doit être signé au plus tard au 1er semestre de l’année comptable en cours).

- La prime individuelle d’intéressement peut être au choix perçue directement, mais sera imposée sur le revenu, ou épargnée sur son PEE ou PERECO avec exonération d’impôt sur le revenu en plus de l’exonération des cotisations sociales hors CSG-CRDS.

- Le plafond individuel de l’intéressement est de 75% PASS en 2024, soit 34 776€ ;

- Et le plafond collectif de l’intéressement est de 20% du total des salaires bruts versés.

La participation : partage du bénéfice

- Prime redistribuant une partie des bénéfices de l’entreprise chaque année, partagée entre tous les bénéficiaires de l’entreprise de manière uniforme entre tous les salariés, proportionnelle aux salaires, proportionnelle au temps de présence, ou par la combinaison des 3 critères.

- Comme l’intéressement, la participation peut être au choix perçue directement, ou épargner sur son PEE ou PERECO pour bénéficier de l’exonération d’impôt sur le revenu.

- Pour calculer la prime collective de participation à partager, l’entreprise utilise la formule de calcul légale ou une autre formule autant favorable aux salariés.

- Le plafond individuel de la participation est de 75% PASS en 2024, soit 34 776€.

L’abondement : complément de versement

- Versement supplémentaire réalisé par l’entreprise en complément d’un versement volontaire du bénéficiaire (avec un plafond de 25% de la rémunération annuelle N ou N-1 si TNS), de la prime d’intéressement ou de la prime de participation dans son PEE ou PERECO.

- La prime d’abondement peut être plafonnée par l’entreprise, modulée de 0 à 300% maximum, et progressive en fonction de l’ancienneté.

- Contrairement à l’intéressement ou la participation qui peut être perçue directement, la prime d’abondement est forcément placée sur le PEE ou le PERECO.

- Le plafond individuel de l’abondement en 2024 est de 8% PASS sur le PEE, soit 3 709,44€.

- Le plafond individuel de l’abondement en 2024 est de 16% PASS sur le PERECO, soit 6 676,99€.

Le plan d’épargne entreprise (PEE) et/ou le plan d’épargne retraite entreprise collective (PERECO) reçoivent les versements des entreprises et des bénéficiaires pour être investis sur des supports financiers jusqu’au déblocage du capital soit 5 ans sur le PEE et jusqu’à la retraite sur le PERECO, hors cas légaux de déblocage anticipé, et avec exonération d’impôt sur le revenu (hors prélèvements sociaux de 17,2%) pour les plus-values générées.

Pour en savoir plus sur toutes les modalités, plafonds et règles des dispositions et des plans, retrouvez notre article dédié à la mise en place d’épargne salariale PEE PERECO en entreprise.

La prime de partage de la valeur (PPV) : versée directement

Même s’il s’agit aussi d’un dispositif de partage de la valeur, la prime de partage de la valeur (ou ex prime Macro, ou ex prime de pouvoir d’achat) est à dissocier des dispositifs d’épargne salariale (abondement, intéressement et participation).

La PPV est en effet toujours versée directement au salarié (et ne doit donc pas être épargnée sur un PEE ou PERECO), avec un plafond de montant de 3 000€ (ou de 6 000€ maximum sous conditions) pour bénéficier de ses avantages fiscaux maximum (exonération des cotisations sociales et contributions sociales ; l’impôt sur le revenu et la CSG-CRDS restant due).

L’efficacité fiscale des dispositififs d’épargne salariale

Revenir au plan de l’article

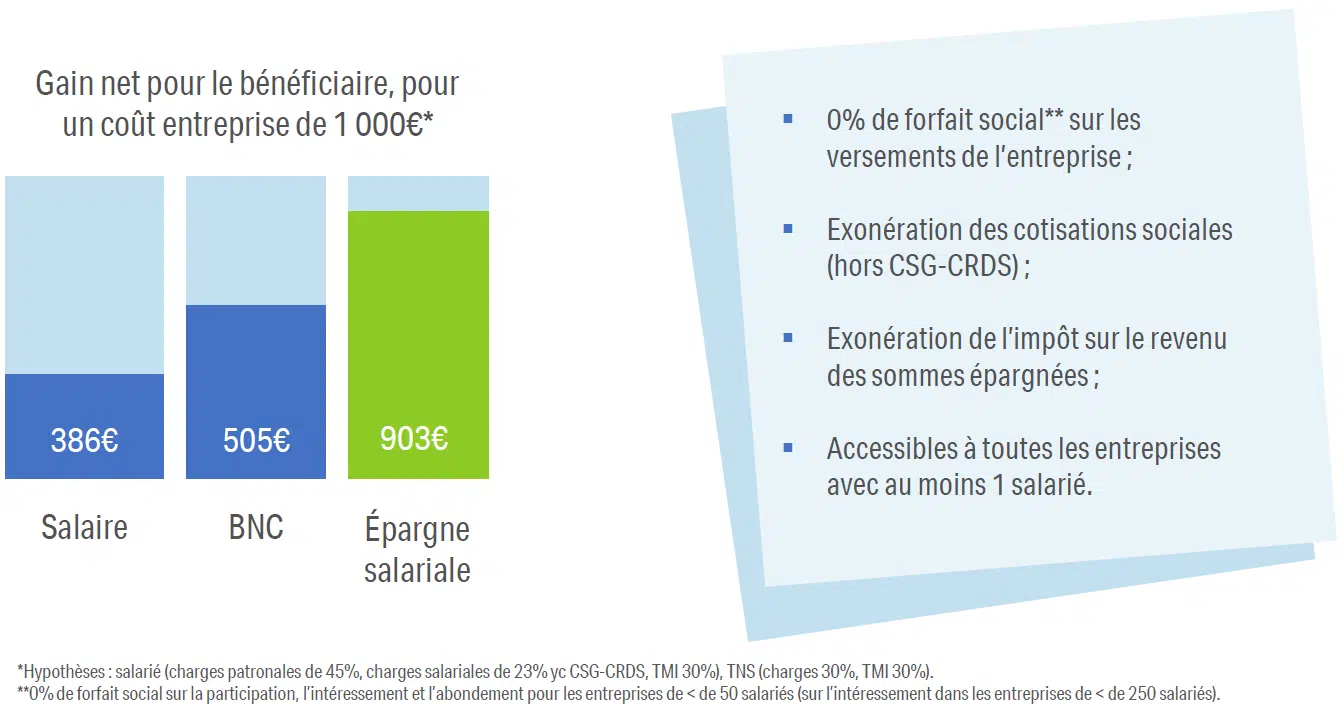

L’épargne salariale permet une très grande optimisation fiscale des primes d’abondement, intéressement, participation versées par l’entreprise sur le PEE et PERECO des bénéficiaires dirigeants et salariés :

- Versements des primes d’épargne salariale en totale exonération de charges et d’impôts, avec uniquement 9,7% de CSG-CRDS à la charge des bénéficiaires et un éventuel forfait social à la charge des entreprises (0% si moins de 50 salariés, de 8 à 20% au-delà selon conditions)

- Diminution du résultat imposable de l’impôt sur les sociétés par la déductibilité des primes d’abondement, d’intéressement et de participation.

Par exemple, pour un budget de 1000€ d’épargne salariale (hors frais de contrat), le bénéficiaire versera 903€ sur son PEE et/ou PERECO contre 386€ sous forme de salaire.

Le graphique ci-dessus présente le cas d’un salarié d’entreprise de moins de 50 salariés avec une tranche marginale d’imposition (TMI) de 30%, des charges salariales de 23% (y compris CSG-CRDS) et des charges patronales de 45% et d’un TNS (travailleur non salarié) avec 30% de charges et une TMI à 30%.

Les obligations de mise en place d’épargne salariale pour les entreprises

Revenir au plan de l’article

Présence d’un délégué syndical ou d’un comité social et économique (CSE) : obligation de négocier

L’entreprise est obligée de négocier un accord en cas de présence d’un représentant du personnel ou d’un CSE (obligatoire à partir de 11 salariés), mais elle pourra quand même appliquer ses règles par décision unilatérale de l’employeur (DUE) si aucun accord n’est trouvé.

Aucun représentant du personnel ou CSE : négociation facultative

Sans représentant du personnel ou de CSE dans l’entreprise (facultatif jusqu’à 10 salariés), il n’y a pas d’obligation de négocier et la mise en place se fait par ratification des deux tiers des salariés, soit par décision unilatérale.

Entreprise de moins de 11 salariés : pas d’obligation d’épargne salariale ni de partage de la valeur

Pour les entreprises de 1 à 10 salariés, l’épargne salariale reste facultative. Libre à elles d’ouvrir ou non un PEE, un PERECO, avec de l’abondement, de l’intéressement ou de la participation.

Entreprise de 11 à 50 salariés : à partir de 2025, un dispositif de partage de la valeur obligatoire

Le projet de loi qui retranscrit l’accord national interprofessionnel (ANI) a été signé en été 2023. Ainsi, les entreprises de plus de 11 salariés vont avoir l’obligation de mettre en place un dispositif de partage de la valeur (épargne salariale ou PPV) à partir du 1er janvier 2024 si elles dégagent un bénéfice significatif.

En attendant la négociation et la ratification de la loi finale transposant l’ANI, les entreprises de moins de 50 salariés n’ont pas d’obligation de mise en place d’épargne salariale en 2023.

Entreprise à partir de 50 salariés : accord de participation avec PEE obligatoire

Les entreprises qui emploient au moins 50 salariés ont l’obligation légale de mettre en place au minimum un accord de participation aux bénéfices avec un plan d’épargne entreprise (PEE). Elles peuvent bien sûr également ouvrir un PERECO et ajouter un accord d’intéressement ou des règles d’abondement.

Les conditions de mise en place d’épargne salariale en entreprise

- Présence d’un salarié en plus du dirigeant, même à temps partiel. Les apprentis sont bénéficiaires, mais il faut un salarié sous CDD ou CDI en plus d’un apprenti pour pouvoir mettre en place de l’épargne salariale.

- Pour que le dirigeant (TNS ou assimilé salarié mandataire social) soit bénéficiaire : l’entreprise doit avoir moins de 250 salariés et un salarié doit être présent au moment du versement. Pour que l’assimilé salarié en plus : au moins 1 salarié à temps complet en moyenne au moins 1 mois au cours de l’année N-1 (avec certaines tolérances et dérogations possibles).

- Pour que le conjoint ou partenaire du PACS du dirigeant soit bénéficiaire : avoir le statut de conjoint collaborateur ou conjoint associé, et présence d’un salarié distinct.

- Respect des plafonds individuels et collectifs sur les primes d’intéressement, participation et d’abondement.

- Respect des obligations éventuelles de négociation avec les représentants du personnel.

- Respect du caractère collectif des dispositifs d’épargne salariale : aucun salarié ne peut en être exclu de quelque manière que ce soit. Les stagiaires et les intérimaires ne sont pas assimilés à des salariés et ne donc pas bénéficiaires.

La procédure et les étapes de mise en place d’épargne salariale en entreprise

- Choisir un conseil expert pour vous accompagner dans l’élaboration de votre stratégie, la mise en place et le suivi de vos dispositifs de partage de la valeur et d’épargne salariale.

- Réaliser un audit en vous posant les bonnes questions pour qualifier les objectifs de votre entreprise : optimisation des rémunérations, fidélisation, motivation…

- Impliquer salariés ou représentants du personnel pour évaluer leurs attentes.

- Choisir le ou les dispositifs (intéressement, participation, abondement) vous conviennent le mieux.

- Choisir à quels plans d’épargne salariale PEE et/ou PERECO souscrire, ainsi que le contrat du gestionnaire (Eres, AXA, Generali…) et teneur de compte (Amundi, Natixis…).

- Déterminer un budget annuel maximum et réaliser des simulations de scénarios de versements.

- Vérifier que les obligations et les conditions légales soient respectées, notamment le respect des plafonds, du caractère collectif et la négociation des conditions auprès des représentants du personnel ou du CSE à partir de 11 salariés.

- Rédiger les éventuels règlements des plans et les accords d’intéressement ou de participation.

- Ratifier par les salariés ou les représentants les règlements et les accords collectifs, ou utiliser la décision unilatérale de l’employeur.

- Déposer les règlements et les accords collectifs mis en place auprès de la Dreets (dépôts en ligne désormais possible).

- Finaliser la mise en place des dispositifs et des plans par la réception de l’ensemble des confirmations d’ouverture des contrats et des extranets.

- Réaliser un travail pédagogique informatif auprès des nouveaux bénéficiaires salariés.

- Effectuer un suivi régulier des dispositifs, des plans et des versements, afin de vérifier son bon fonctionnement et le besoin de les faire évoluer.

Le délai de conclusion et de dépôt des accords d’intéressement

Revenir au plan de l’article

Un accord d’intéressement doit respecter un calendrier précis pour sa conclusion et son dépôt, afin de bénéficier de ses avantages fiscaux.

Conclusion de l’accord d’intéressement : L’accord d’intéressement doit être conclu avant le début de la deuxième moitié de la période de calcul, afin que la date de prise d’effet n’affecte pas le caractère aléatoire de l’intéressement.

Par exemple, pour une période annuelle, pour une entreprise qui cloture ses comptes les 31 décembre de chaque annnée et qui veut que l’accord d’intéressement s’applique sur l’année en cours, elle doit conclure l’accord au plus tard le 30 juin.

Dépôt de l’accord : L’accord doit être déposé sur la plateforme de téléprocédure du ministère du Travail (la DDETS) dans les 15 jours suivant la date limite de sa conclusion. En cas de présence de syndicats, le dépôt ne peut se faire qu’après la fin de leur délai d’opposition, soit 15 jours pour les accords de branche et 8 jours pour les accords d’entreprise.

Processus après dépôt : Un récépissé est délivré par la DDETS pendant que l’Urssaf examine l’accord dans un délai de trois mois et peut demander des modifications dans un délai supplémentaire de deux mois.

La stratégie, mise en place et suivi de votre épargne salariale, l’accompagnement par notre cabinet

Revenir au plan de l’article

Dirigeant d’entreprise, responsable RH ou financier, expert-comptable, notre cabinet de conseil en gestion de patrimoine vous accompagne de A jusqu’à Z dans votre projet de mise en place ou transfert d’épargne salariale :

- Bilan de la situation de votre entreprise, de vos obligations, de vos objectifs et de la faisabilité, des pistes d’optimisations possibles.

- Élaboration de votre stratégie d’épargne salariale entreprise : réalisation des simulations, validation du budget, choix des règles des dispositifs et des accords collectifs…

- Travail en équipe et coordination avec le dirigeant, l’expert-comptable, et les éventuels responsables RH ou financier, et les représentants du personnel.

- Choix du gestionnaire avec son teneur de compte : le leader indépendant Eres avec Amundi TC étant notre partenaire privilégié avec son contrat Eres Sélection 11 possédant la gamme de fonds multi-gestionnaires la plus large du marché avec plus de 60 FCPE 36 grilles de gestion pilotée.

- Mise en place administrative des règlements, des accords et des plans.

- Suivi annuel : accompagnement sur la gestion et les versements, respects des règles, obligations et plafonds, évaluation des besoins de mise à jour et d’évolution des dispositifs, des accords et des plans.

Nous serions ainsi ravis d’échanger avec vous sur votre stratégie de mise en place d’épargne salariale, ainsi que de vous partager la tarification de notre accompagnement et de notre partenaire Eres.

Anthony Calci et Aude Durand, conseillers en gestion de patrimoine (CGP)