L’article 150-0 B ter du CGI permet de bénéficier d’un report d’imposition de la plus-value mobilière en réalisant un apport-cession de titres dans une holding. Dans certains cas, le mécanisme oblige de réinvestir 60% du produit de la cession dans des investissements éligibles au cours de deux années suivantes. Le report du 150-0 B ter est un outil d’optimisation fiscale et financier puissant pour les chefs d’entreprise, actionnaires ou associés vendant leurs parts de sociétés.

Vous retrouverez dans cet article les détails du fonctionnement du mécanisme d’apport-cession régit par l’article 150-0 B ter du Code général des impôts (CGI) en 2024, avec la présentation des solutions d’activités économiques et de réinvestissement éligibles en fonds de capital-investissement (type FCPR) que notre cabinet préconise pour le remploi des 60% du montant de votre cession.

Vous êtes concerné par l’article 150-0 B ter du CGI si vous avez vendu il y a moins de 2 ans (ou envisagez de vendre) vos parts de SAS ou de SARL détenues par une société holding que vous contrôlez.

Vous avez en effet la possibilité de reporter la taxation de votre plus-value mobilière, et d’éviter ainsi le paiement immédiat du prélèvement forfaitaire libératoire (PFU ou flat tax) de 30%, en vous reconnaissant dans un de ces deux cas :

- Soit vous avez réalisé l’apport des titres de votre entreprise à votre holding plus de 3 ans avant leur cession et vous n’avez pas de contraintes de réinvestissement.

- Soit vous avez apporté les titres de votre entreprise à votre holding moins de 3 ans avant leur cession et vous avez donc l’obligation de réinvestir 60% du produit de cession dans une activité économique éligible dans un délai de deux ans.

Les réinvestissements éligibles de l’article 150-0 B ter du CGI

Dans ce dernier cas d’un apport-cession dans un délai inférieur à 3 ans (obligation de réinvestir 60% du produit de cession), voici les quatre seuls réinvestissements éligibles du 150-0 B ter à réaliser dans les deux ans qui suivent la cession, afin de maintenir le report d’imposition de la plus-value mobilière :

- Financement direct dans une de ses activités opérationnelles : la holding a la possibilité de réinvestir dans l’investissement de moyens permanents affectés à son activité opérationnelle commerciale, industrielle, artisanale, libérale, agricole ou financière, à l’exclusion d’investissements patrimoniaux financières ou immobilières.

- Acquisition de titres d’une société opérationnelle sous contrôle : la holding a le choix de réinvestir dans l’acquisition de titres existants d’une société opérationnelle en France, UE, ou Etat de l’EEE (hors Suisse et Royaume-Uni), dont elle détient le contrôle.

- Souscription de nouveaux titres d’une société opérationnelle non contrôlée : souscription de nouveaux titres en numéraire au capital initial ou à une augmentation de capital, acquérir des titres existants n’étant pas éligible, sans avoir à contrôler la société.

- Souscription dans de parts de fonds de capital-investissement (FCPR, FPCI, SCR, SLP) : depuis les cessions réalisées à partir du 1er janvier 2019, la holding peut souscrire à des parts ou actions de fonds de capital-investissement éligibles qui respectent certaines règles : 75% minimum d’investissement en capital de sociétés européennes (minimum 50% d’entreprises cotées) et pour une détention minimum de 5 ans (contre 24 mois minimum pour les trois autres réinvestissements éligibles).

Dans ces deux derniers cas, vous ne souhaitez donc pas réinvestir (partiellement ou entièrement) dans une activité ou société opérationnelle, afin d’investir de façon passive.

Si vous êtes encore dans le délai des 2 ans après la vente, notre cabinet de conseil en gestion de patrimoine peut vous permettre de trouver les meilleures solutions de capital-investissement de souscription de titres ou de parts de FCPR qui valoriseront votre capital tout en répondant à vos objectifs et en sécurisant vos obligations de réinvestissement.

Nous vous invitons ainsi à prendre contact avec notre équipe pour être conseillé dans la sélection des placements éligibles au réinvestissement dans le cadre de l’article 150-0 B ter parmi les sociétés de gestion partenaires les plus reconnues de la place : Eurazeo, Novaxia, Extendam, Calao, NextStage, France Valley, Alto Invest, Mirova, Vatel Capital, Horizon AM, Inter Invest Capital, 123-IM, Keys REIM, M-Capital Buildr, Meanings, Anaxago, AMDG…

Fonds de capital-investissement diversifiés (type FCPR), club-deals ou sociétés éligibles 150-0 B ter CGI :

- Investissement dans le capital de petites et moyennes entreprises non-cotées : horizon 10 ans, risque et rentabilité cible élevés.

- Opérations immobilières de marchands de bien et promotion : horizon de 3 ans à 6 ans, risque et rentabilité cible modérés.

- Restructuration d’activités touristiques liées à l’immobilier (hôtels…) : horizon 6 ans, risque et rentabilité cible moyens.

- Diversification dans des actifs tangibles tels que la forêt (GFI) ou la culture viticole (GFV).

A noter que pour la partie du produit de cession n’étant pas assujettie à l’obligation de réinvestissement en vertu de l’article 150-0 B ter (soit 40% pour les ventes effectuées en 2022, 2023 et 2024), la palette d’options de placements s’élargit considérablement.

Vous avez ainsi la possibilité de choisir parmi diverses alternatives telles que le contrat de capitalisation, le compte-titres, les placements de trésorerie, les fonds de capital-investissement, les SCPI de rendement, ou encore l’investissement direct dans l’immobilier locatif.

Si la vente de votre entreprise est toujours au stade de projet, nous pouvons également échanger ensemble afin de préparer et d’optimiser votre stratégie de cession grâce notamment au pôle ingénierie patrimoniale de notre groupement Magnacarta ainsi que de nos avocats fiscalistes et experts-comptables partenaires : création de holding en vue d’un apport-cession partiel ou total ou bien vente directe pour percevoir le capital en payant immédiatement l’imposition sur votre plus-value de cession.

L’article 150-0 B ter du CGI de l’apport-cession et les réinvestissements éligibles 2024 en holding

- Apport-cession : Investir plus dans votre holding que dans votre patrimoine personnel

- Simulation de cession simple contre apport-cession

- Comment récupérer dans votre patrimoine personnel le cash de votre holding ?

- La rentabilité de l’apport-cession se crée grâce aux investissements plutôt que par la fiscalité

- Historique et évolution du texte relatif à l’apport-cession du 150-0 B ter CGI

- Optimiser sa fiscalité de cession de titres pour le chef d’entreprise

- Fiscalité de cession des plus-values mobilières 2024

- Régime dérogatoire de l’apport cession en holding

- Etapes du schéma des articles 150-0 B et 150-0 B ter

- Réinvestir pour bénéficier du report d’imposition

- Conditions d’éligibilité de l’apport cession

- Cas de remise en cause du report d’imposition 150-0 B ter

- Transmettre son entreprise sous le 150-0 B ter avec l’apport donation

- Réinvestir avec crédit dans sa holding sous 150-0 B Ter

- Réinvestissement du capital de la holding issu de l’apport-cession

- Reprise d’une nouvelle activité pour le chef d’entreprise

- Devenir investisseur d’une société non cotée éligible : direct et club-deals

- Cessions 2022, 2023 et 2024 Investir en fonds de capital-investissement FCPR, FPCI

- Conclusion : Réaliser sa stratégie de vente d’entreprise et son réinvestissement

Apport-cession : Investir plus dans votre holding que dans votre patrimoine personnel

L’effet de levier du report d’imposition pour investir plus

Selon votre stratégie patrimoniale d’investissement élaborée en amont avec un avocat fiscaliste et un conseil en gestion de patrimoine tel que notre cabinet, vous choisissez de percevoir le capital issu de la cession de vos parts d’entreprise dans votre holding (et de bénéficier ainsi du report d’imposition) et/ou dans votre patrimoine personnel (dégrévé de l’impôt).

Ainsi, par exemple, vous pouvez immédiatement payer les 300K€ d’impôts (PFU ou flat tax de 30%) sur votre plus-value mobilière d’1 million d’euros (pour récupérer jusqu’à 700K€ dans votre patrimoine personnel) ou bien vous avez la possibilité de reporter tout ou partie de ces 300K€ dans votre holding qui peuvent être réinvestis et capitalisés dans le temps.

Ce report d’imposition du 150-0 B ter crée alors un effet de levier pour vos investissements puisque votre capital travaillera sur 1M€ dans votre holding, au lieu de 700K€ dans votre patrimoine personnel.

Simulation de cession simple contre apport-cession

Préférez-vous investir moins dans votre patrimoine personnel ou plus dans votre holding ?

Hypothèses de la vente de vos parts d’entreprise

- Valeur du produit de cession : 1 100 000€.

- Plus-value de cession : 1 000 000€.

Cession simple – Patrimoine personnel

- IR (12,8%) : 128 000€.

- PS (17,2%) : 172 000€.

- CEHR (3% et 4%) : 27 500€.

- Liquidités disponibles à investir : 772 500€.

Chaque revenu et plus-value réalisés seront soumis à l’IR.

Réalisation d’un apport-cession (150-0 B ter CGI) via la Holding

- Plus-value en report : 1 000 000€.

- Obligation de réinvestissement (60%) : 600 000€.

- Liquidités disponibles à investir : 1 100 000€.

Chaque revenu et plus-value réalisés seront soumis à l’IS.

Une nouvelle fois, la pertinence de la stratégie d’apport-cession du 150-0 B ter du CGI repose moins sur l’optimisation fiscale que sur votre capacité à maximiser les rendements du surplus de capital généré par votre holding grâce à des investissements judicieux.

Comment récupérer dans votre patrimoine personnel le cash de votre holding ?

Dividendes et soulte, réduction de capital et OBO

Mais alors, comment récupérer le cash désormais dans votre holding après un apport-cession ?

Il est clair qu’il ne vous sera évidemment plus aussi accessible que dans votre patrimoine personnel. De plus, certains investissements (particulièrement l’immobilier) préfèrent souvent la fiscalité de l’impôt sur le revenu des particuliers (IR), plutôt que l’impôt sur les sociétés (IS) des holdings.

Ainsi seuls les dividendes, donc la distribution de votre bénéfice annuel (montant réduit par rapport à la totalité du capital disponible) imposé au prélèvement forfaitaire unique (PFU) de 30% (et après IS) vous permettent de sortir des liquidités de votre holding sans faire tomber le report régit par l’article 150-0 B ter du CGI.

Lors de l’apport-cession, une rémunération par une soulte de moins de 10% du prix de vente a pu être envisagée par votre avocat fiscaliste. L’article 150-0 B ter du CGI prévoit en effet une exonération fiscale pour ce niveau de soulte, mais depuis mars 2016 le schéma est inscrit dans la carte des pratiques et montages abusifs (jusqu’à 80% de pénalités).

Il est toutefois toujours possible d’éviter ce risque de requalification et de percevoir cette soulte exonérée comme compensation financière si vous pouvez justifier d’une raison autre que fiscale (une raison économique), par exemple avec des holdings déjà existantes et si vous n’êtes pas le seul associé.

Au moment de l’apport-cession, une rémunération par une soulte de moins de 10% du prix de vente a pu être envisagée par votre avocat fiscaliste. L’article 150-0 B ter du CGI prévoit en effet une exonération fiscale pour ce niveau de soulte, mais depuis mars 2016 le schéma est inscrit dans la carte des pratiques et montages abusifs (jusqu’à 80% de pénalités).

Il est toutefois toujours possible d’éviter ce risque de requalification et percevoir cette soulte exonérée comme compensation financière si vous pouvez justifier une raison autre que fiscale (une raison économique), par exemple avec des holdings déjà existantes et si vous n’êtes pas le seul associé.

La Cour d’Appel Administrative de Bordeaux est venue apporter des précisions sur les modalités d’appréciation de la soulte dans un arrêt rendu le 25 octobre 2022 (CAA Bordeaux, 25 oct. 2022, n° 20BX02422). En effet, la société bénéficiaire de l’apport des titres peut prendre en charge le paiement de la soulte de partage due par l’apporteur à la suite d’une donation-partage.

Pour la Cour d’Appel Administrative de Bordeaux cette prise en charge est assimilée au versement d’une soulte pour l’application du 150-0 B ter et doit donc être prise en compte pour l’appréciation des 10%. Peu importe que l’apporteur n’ait perçu aucune somme d’argent. Ainsi, la soulte peut être matérialisée par la prise en charge de la dette par la société bénéficiaire de l’apport.

Et, lors d’un échange de titres, la reprise du solde de l’emprunt bancaire de l’apporteur est assimilée à une soulte dans l’article 150-0 B ter du CGI.

Deux autres solutions peuvent également être réalisées pour sortir du cash de votre holding, mais celles-ci ne fonctionnent pas avec le report d’imposition (ou le font tomber) :

- Réduction de capital par rachat de titres : tout ou partie de votre capital de holding être récupéré. Vous payez alors deux fois 30% sur votre plus-value initiale mise en report et sur la nouvelle issue de la réduction.

- Une opération d’Owner Buy Out (OBO, ou rachat à soi-même) avec une autre holding patrimoniale qui vous rachète les titres.

Dans votre société ou une holding animatrice, en présence d’au moins un salarié en plus du dirigeant, la mise en place d’épargne salariale dans l’entreprise peut être également envisagée pour optimiser la rémunération des bénéficiaires par l’abondement, l’intéressement, la participation, un PEE ou un PERECO.

La rentabilité de l’apport-cession se crée grâce aux investissements plutôt que par la fiscalité

Quel est l’intérêt de ne pas payer 30% aujourd’hui si vous devez les payer dans tous les cas demain

Tout simplement, car le véritable gain se fait d’abord sur la rentabilité de vos investissements dans le temps, plus que sur la fiscalité ! Si vous réalisez un apport-cession, que vous ne générez aucune plus-value financière avec ce surplus de capital issu du report d’imposition et dans l’hypothèse où vous sortez tout en bénéfice ou réduction de capital, vous aurez fait presque tout cela pour rien.

Pour que cette stratégie fonctionne et que le mécanisme d’apport-cession se révèle pertinent, il est absolument nécessaire de réaliser les meilleurs investissements financiers et immobiliers possibles dans votre holding. C’est la raison pour laquelle il est important d’être conseillé et de bénéficier d’une réelle expertise en la matière comme celle que peut vous apporter notre cabinet de conseil en gestion de patrimoine.

Historique et évolution du texte relatif à l’apport-cession du 150-0 B ter du CGI

60% du produit de la vente à réinvestir dans votre holding et éligibilité des fonds de capital-investissement type FCPR

Retour en haut de l’article

Depuis 2018, il faut désormais réinvestir 60% du produit de votre cession (au lieu de 50%) si vous avez vendu votre entreprise en 2022, 2023 et 2024 et que l’apport a été réalisé il y a moins de 3 ans.

La bonne nouvelle c’est que la loi de finances 2019 est venue élargir les solutions de réinvestissement éligibles aux FCPR (fonds communs de placement à risques), aux FPCI (fonds professionnels de capital-investissement), aux SCR (société de capital-risque) et aux SLP (société de libre partenariat).

Pour être éligibles au remploi du 150-0 B ter, il faut cependant que ces fonds de capital-investissement soient investis au capital de sociétés opérationnelles à minimum de 75% (ou à 50% pour des sociétés du 885-0 V bis, I, 1 bis, g du CGI) avant le délai de 5 ans suivant la souscription de la holding.

Puis la loi de finances 2020, il est possible pour la holding d’uniquement s’engager à verser les sommes au FPCR dans les 5 ans, pouvant ainsi libérer les fonds au fur-à-mesure des besoins de réinvestissement et des appels de la société de gestion.

En cas de donation (permettant aussi potentiellement de purger la plus-value), pour les ventes réalisées à partir du 1er janvier 2020, la durée de conservation des titres donnés est allongée à 5 ans, au lieu de 18 mois (voire 10 ans sous certaines conditions).

Les conditions de réinvestissement de l’article 150-0 B ter du CGI dans les FCPR de capital-investissement ont été encore assouplies avec la loi de finance 2024 qui a rendu possible pour ces FCPR éligibles 150-0 B ter l’acquisition de titres donnant accès au capital de la société, d’avances en compte courant ou de titres de créance émis par la société (par exemple des obligations convertibles en actions) dans la limite de 10% du montant total de l’investissement dans la société pris en compte dans le quota.

À noter que la loi de finances 2018 avait déjà apportée certaines modifications pour les ventes réalisées à partir du 1er janvier 2018 :

- L’adaptation de l’imposition de plus-values mobilières au PFU de 30% ou à l’option pour le barème de l’IR.

- L’assouplissement sur les titres apportés qui avaient déjà été grevés d’anciens mécanismes de report qui ne tomberont plus en raison d’une nouvelle opération.

Optimiser sa fiscalité de cession de titres pour le chef d’entreprise

Report d’imposition avec les régimes du report-exonération d’apport–cession du 150-0 B ter

L’apport-cession en holding fonctionne de manière simple : au lieu de vendre votre entreprise directement à un repreneur et être immédiatement fiscalisé au régime des plus-values mobilières, vous apportez d’abord vos titres dans une holding qui vous appartient, puis la holding procède à la cession des titres apportés de votre société.

En apportant vos titres à votre holding avant la cession, vous reportez ainsi la fiscalité, car le capital de la cession sera toujours dans la trésorerie de la holding au lieu d’être sorti dans votre patrimoine personnel et d’être fiscalisé.

Sous conditions du régime dérogatoire d’apport-cession (articles 150-0 B et 150-0 B ter du Code général des impôts), 60% du capital issu de la vente de 2022, 2023 ou 2024 (auparavant 50%) dans la holding devra alors être réutilisé dans les deux ans pour reprendre une activité économique ou réinvestir dans des entreprises vous permettant ainsi de réaliser du capital-investissement grâce à votre cession sans avoir subi d’imposition sur la plus-value de cession mobilière.

Fiscalité de cession des plus-values mobilières 2022, 2023 ou 2024

L’imposition de droit commun de la plus-value mobilière issue de la vente de votre entreprise.

Votre plus-value taxable sera la différence entre votre prix net de cession (diminué des frais et taxes acquittés par vous) et le prix net d’acquisition (diminué des honoraires d’experts, droits d’entreprise, auquel peut se rajouter les éventuelles réductions d’impôt dans le cadre d’investissement au capital de PME).

La plus-value est imposée au titre de l’année d’expiration du report, suivant le taux qui lui aurait été appliquée si elle avait été imposée au titre de l’année de la réalisation de l’apport.

Il y a clairement « un avant et un après » la loi de finances pour 2018.

Les plus-values mobilières de cession de valeurs mobilières sont (depuis le 1er janvier 2018 et jusqu’au 31 décembre 2024) imposés au prélèvement forfaitaire unique (PFU) de 30% (12,8% d’impôt sur le revenu IR et 17,2% de prélèvements sociaux PS), ou au barème progressif de l’IR sans les anciens abattements pour durée de détention.

En outre, il est possible que s’ajoute la contribution exceptionnelle sur les hauts revenus (CEHR). Ce barème, inchangé depuis une décennie, dépend de votre revenu fiscal de référence : pour une personne seule, la CEHR est de 3% si son revenu fiscal excède 250K€, ou de 4 % s’il dépasse 500K€. En ce qui concerne un couple soumis à une imposition commune, la CEHR est de 3% pour un revenu fiscal dépassant 500K€, et de 4% pour un revenu dépassant 1 million d’euros.

Le régime d’apport-cession prévu à l’article 150-0 B ter du CGI vous permet donc de reporter cette imposition au PFU de 30% ou au barème à l’IR (et possible CEHR) si vous vendez votre entreprise via une holding que vous contrôlez.

Ventes d’entreprise réalisées en 2022, 2023 ou 2024

Droit commun – Fiscalité des plus-values de cession de valeurs mobilières

Selon le droit commun, votre plus-value de cession sera fiscalisée au PFU de 30%, ou au barème progressif si vous choisissez cette option (TMI + PS 17,2% et CSG déductibles de 6,8%) sans abattement pour durée de détention (sauf celui de 500 000€ en cas départ à la retraite).

Si votre tranche marginale d’imposition à l’IR (0%, 11%, 30%, 41% ou 45%) est supérieure à 12,8%, il est évidemment plus optimal fiscalement de choisir l’option au PFU de 30%.

La plus-value mobilière est la différence entre :

- Votre prix de cession, diminué des éventuels frais et taxes payés pendant la vente.

- Et votre prix d’acquisition, augmenté des frais d’acquisition (droits d’enregistrement, honoraires de notaire, avocat, expert-comptable…) et réduit d’éventuels réduction d’impôt (capital de PME, FCPI, FIP métropole, Outre-mer et FIP Corse).

Si vous avez acquis vos titres en 2018, 2019, 2020, 2021, 2022, 2023 ou 2024, vous avez deux possibilités :

- Droit commun pour le prélèvement forfaitaire unique (PFU) de 30% : 12,8% d’IR et 17,2% de PS avec la CSG non déductible et impossible de soustraire les réductions d’impôts sur la plus-value soumise au PFU.

- Ou option pour le barème progressif : votre tranche marginale d’imposition (TMI) + PS 17,2% avec CSG déductible de 6,8%, mais sans abattement pour durée de détention (sauf celui de 500 000€ en cas départ à la retraite).

Si votre tranche marginale d’imposition à l’IR (0%, 11%, 30%, 41% ou 45%) est supérieure à 30%, il est évidemment plus optimal fiscalement de choisir l’option au PFU de 12,8%.

Si vous avez acquis vos titres avant le 1er janvier 2018, vous avez aussi ces deux possibilités (mais vous ne pouvez plus bénéficier du 150-0 B ter en 2024) :

- Droit commun pour le prélèvement forfaitaire unique (PFU) de 30%.

- Ou option pour le barème progressif : TMI + PS de 17,2% également en 2020, mais après application d’un abattement du dispositif général selon la durée de détention des titres : 50% de 2 à 7 ans, 65% après 8 ans ; ou après application d’un abattement renforcé (titres de PME sous conditions) : 50% de 1 à 3 ans, 65% de 4 à 7 ans et 85% d’abattement après 8 ans de détention.

Dans le cadre d’un conseil en gestion de patrimoine global, nous utiliserons généralement plusieurs fiscalités de cession d’entreprise pour optimiser votre situation : une part en apport-cession (minimum 50% ou 60% de la vente) pour un réinvestissement en PME et une part en plus-value mobilière pour récupérer le capital dans votre patrimoine personnel afin de l’utiliser pour d’autres solutions de placements patrimoniales : achat de résidence principale ou d’immobilier locatif, SCPI internationales qui investissent à l’étranger, assurance-vie, autres fonds de capital-investissement.

Attention : Information à titre indicatif et à jour en 2024, la fiscalité dépend de votre profil individuel et de la réglementation en vigueur. Seul un bilan patrimonial avec notre cabinet, avec nos avocats et ingénieurs patrimoniaux spécialisés peut déterminer votre situation de façon précise.

Régime dérogatoire de l’apport cession 150-0 B ter en holding

Les articles 150-0 B et 150-0 B ter dans le cadre de la vente d’entreprise via une holding.

Etapes du schéma de l’apport-cession

L’apport de vos titres à votre holding a-t-il été réalisé 3 ans avant ou 3 ans après la cession ?

Si vous avez apporté les titres à la holding juste avant la cession (3 ans avant maximum), vous devez réinvestir dans les 2 ans au moins 60% du capital de la vente réalisée en 2022, 2023 et 2024 dans une entreprise éligible pour bénéficier du report d’imposition du régime d’apport-cession.

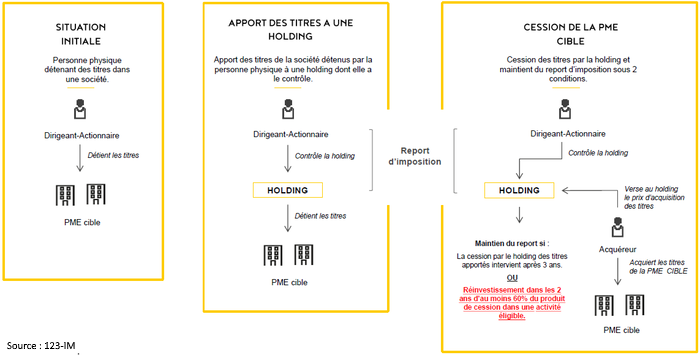

- Première étape : situation initiale du chef d’entreprise

Une personne physique contrôle une société dont il détient les titres. - Deuxième étape : apport des titres à une holding

Le chef d’entreprise apporte ses titres à une holding qu’il contrôle. - Troisième étape : cession de l’entreprise

La holding cède les titres de l’entreprise à un repreneur et l’imposition de la plus-value et des prélèvements sociaux alors reportés sous réserves que la cession des titres par la holding intervient 3 ans après l’apport ou sous réserver que le chef d’entreprise réinvestit dans les 2 ans au moins 60% (vente 2021, 2022 et 2023) du produit de cession dans une activité éligible.

Quelles sont les étapes du montage d’apport-cession en holding ? Comment réinvestir le capital de sa vente ? Et quelles sont les conditions d’éligibilité du régime d’apport-cession ?

Réinvestir pour bénéficier du report d’imposition

Vous avez deux ans pour réinvestir votre vente dans une activité économique.

Dans le cas où vous avez réalisé un apport-cession en apportant vos titres dans une holding juste avant la cession (avant 3 ans), vous devrez réinvestir une partie du capital pour bénéficier du maintien du report d’imposition.

Avant le 14 novembre 2012 le régime d’apport-cession en holding des articles 150-0 B et 150-0 B ter était mal défini, soumis à de nombreux risques d’abus de droit (voir le comité d’abus de droit de droit fiscal – avis n°2011-17 d’avril 2012).

On parlait alors de sursis d’imposition automatique et non optionnel, avec la plus-value différée jusqu’à la cession a posteriori des titres de la société holding. Le montant à réinvestir devait alors être « raisonnable » (environ 39%) dans un délai de 3 ans dans le financement d’une activité économique, dans une ou plusieurs sociétés ou dans un FCPR.

Depuis le 14 novembre 2012 donc, les modalités de réinvestissement du cash de la vente dans la trésorerie de la holding sont clairement définies pour bénéficier du report d’imposition prévue par le mécanisme d’apport-cession sans flou majeur sur les risques de requalification.

Ces éclaircissements donnés par l’administration fiscale via le Bofip sont très importants puisqu’ils permettent de parfaitement sécuriser le montage.

Commentaires du Bofip sur les Plus-values sur biens meubles incorporels – Modalités d’imposition – Fait générateur – Régime du report d’imposition applicable aux plus-values d’apport de titres à une société contrôlée par l’apporteur : Lien du la page web du Bofip BOI-RPPM-PVBMI-30-10-60 sur l’apport-cession 150-0 B ter

Nous sommes actuellement dans un régime de report d’imposition optionnel en cas d’apport à une société contrôlée par l’apporteur, pour lequel il faudra réinvestir au minimum 60% du produit de la cession dans les deux ans :

- dans le financement d’une activité commerciale, industrielle, artisanale, libérale, agricole ou financière (à l’exception de la gestion d’un propre patrimoine mobilier ou immobilier),

ou - dans l’acquisition d’une fraction du capital d’une société exerçant une des activités précitées et qui a pour effet de conférer le contrôle de ladite société,

ou - dans la souscription en numéraire au capital initial ou à l’augmentation de capital d’une ou plusieurs sociétés soumises à l’impôt sur les sociétés (IS) située en France, dans un autre Etat de l’UE et exerçant une des activités précitées,

ou - dans un fonds de capital-investissement FCPR, FPCI, SCA ou SLP investis à 75% au capital de sociétés opérationnelles seulement pour les ventes d’entreprise réalisées en 2021, 2022 et 2023 et sous réserve de respecter une durée détention de 5 ans.

Sont donc exclues à l’éligibilité du remploi du 150-0 B ter les activités de natures civiles ou patrimoniales, comme l’acquisition et la gestion d’un patrimoine immobilier ou de valeurs mobilières.

La location meublée est-elle éligible au réinvestissement du 150-0 B ter du CGI ?

La location en meublé en général est une activité civile par nature et ne peut être considérée comme un « investissement à caractère économique » dans le cadre d’un remploi 150-0 B ter consécutif à un apport cession de titres.

Toutefois dans sa décision du 19 avril 2022 (CE, 19 avr. 2022, n° 442946), le Conseil d’Etat semble admettre d’une part les activités para-hôtelières, mais aussi la location meublée exercée dans des conditions d’exploitation telles qu’elles impliquent des charges de gestion conséquentes, assimilables de fait à l’exercice d’une véritable profession.

En clair, le réinvestissement (au sens de l’article 150-0 B ter du CGI) dans les activités de gestion de son propre patrimoine immobilier et les activités de location d’immeubles meublés ou équipés est expressément exclu.

Mais une activité de loueur en meublée peut être considérée comme un investissement à caractère économique si elle remplit les conditions suivantes :

- elle est réalisée dans des conditions conduisant le loueur à fournir une prestation complète d’hébergement (activité de parahôtellerie) ;

- ou « l’exploitant » en assure directement la gestion avec la mise en œuvre d’importants moyens matériels et humains.

En tant que cabinet de conseil en gestion de fortune indépendant, nous avons justement les partenaires spécialisés (sociétés de gestion, sociétés de capital-investissement / private equity…) pour vous accompagner dans le réinvestissement du capital de la vente de votre entreprise dans le cadre du régime d’apport-cession ou de report-exonération, contactez-nous pour bénéficier de toute notre gamme d’offres dédiés aux dirigeants et chefs d’entreprise.

Le 15 mars 2024, le Tribunal Administratif de Grenoble a rendu une décision importante concernant les conditions de réinvestissement dans le cadre des opérations d’apport-cession. Cette décision souligne l’importance cruciale de respecter les conditions spécifiques de réinvestissement pour maintenir le report d’imposition sur les plus-values mobilières.

L’administration fiscale a pu remetttre en cause le report d’imposition sur des plus-values réalisées lors de l’apport de titres à une société, alors que le contribuable avait effectué une acquisition de titres avant la cession des parts apportées.

Conditions d’éligibilité de l’apport-cession

Qui, comment, quand et où doit être réalisé l’apport-cession et le réinvestissement ?

Il est indispensable de respecter les conditions d’éligibilité du régime d’apport-cession pour bénéficier du report d’imposition.

Conditions relatives à l’apport et à l’apporteur :

- La société bénéficiaire de l’apport doit être contrôlée par l’apporteur à la date de l’apport.

Conditions relatives à la cession par la holding des titres apportés :

- Les titres apportés doivent être conservés pendant 3 ans par la holding.

- Si les titres ont été apportés 3 ans avant la cession : au moins 50% ou 60% (cessions d’entreprise en 2022, 2023 et 2024) du produit de la cession doit être réinvestis dans le financement d’une activité économique éligible ou dans l’acquisition de titres d’une société à l’IS, et ce réinvestissement doit être détenu 3 ans par le chef d’entreprise.

Le report d’imposition prend fin et l’impôt est acquitté en cas de :

- Cession, rachat, remboursement ou annulation par l’apporteur des titres de la holding reçus en échange de l’apport.

- Cession par la holding des titres apportés avant 3 ans sans réinvestir au moins 60% (vente de votre société 2022, 2023 et 2024) du produit de cession dans une activité ou une entreprise éligible.

- Transfert du domicile fiscal hors de France.

Le report d’imposition de la plus-value peut être contrôlé par l’Administration fiscale pendant 3 ans.

Cas de remise en cause du report d’imposition 150-0 B ter

Dans quelles conditions le report d’imposition tombe et engendre le paiement de la plus-value ?

Le report d’imposition de l’apport-cession 150-0 B ter tombe et l’imposition de la plus-value auparavant figée est due dans ces 2 cas :

- Cession ou donation des titres reçus : vente à un tiers des titres reçus en rémunération de l’apport ; mais aussi rachat, remboursement ou annulation de ces mêmes titres ; échanges ou apports en société.

- Cession des titres apportés dans les 3 ans de l’apport : non-respect des obligations de réinvestissement de 60% à des opérations de remploi éligibles selon les modalités décrites ci-dessus.

En cas de complément de prix et pour les ventes réalisées après le 1er janvier 2017, le CGI accorde un délai supplémentaire de 2 ans pour réinvestir le complément afin de respecter le seuil de 60% du prix de cession global et maintenir le report.

Notez que la distribution de dividendes n’est pas un cas de remise en cause du report 150-0 B ter. Mais pour ce faire, il faut évidemment disposer de bénéfice distribuable dans la holding, alors même que, lorsque l’on réalise la cession dans la foulée de l’apport, il n’y a pas eu de bénéfice (la vente étant égale au prix de l’apport).

Également, le report d’imposition est maintenu et non remis en cause lorsque la société émettrice des titres apportés est absorbée dans le délai de 3 ans de l’apport, par la société bénéficiaire de l’apport.

En cas de non-respect de l’engagement de conservation ou si la composition du fonds ne satisfait pas aux critères après une période de 5 ans, cela entraînerait une remise en question du report d’imposition. Les intérêts de retard dus par le contribuable seraient calculés à partir de la date de l’apport des titres.

Transmettre son entreprise sous le 150-0 B ter avec l’apport donation

Le décès est le seul cas d’exonération définitive du report d’imposition après un apport-cession

La situation permettant une exonération définitive de la plus-value en report de l’article 150-B ter du CGI est la transmission ultérieure à titre gratuit des titres de la holding. C’est-àdire en cas de transmission par succession suite au décès du chef d’entreprise, l’exonération est automatiquement accordée.

Avant le décès, si les titres ont été donnés aux enfants sans qu’ils exercent un contrôle sur la holding (quand le parent conserve le contrôle de la holding le plus souvent), la plus-value en report est également exemptée définitivement de l’impôt.

Et pour la 2ème situation, si les titres sont donnés aux enfants sans qu’ils exercent un contrôle sur la holding, la plus-value en report est également exemptée définitivement de l’impôt.

L’apport donation cession conserve le report d’imposition, mais ne permet plus de purger la plus-value

L’article 150-0 B ter prévoit, en outre, que la cession des titres de la société holding reçus en échange de l’apport fait tomber le mécanisme de report d’imposition. Cependant un dispositif permettant de donner ses titres reçus en échange de l’apport n’entraine pas l’imposition immédiate de la plus-value de cession constatée lors de l’apport et ne fait donc pas tomber le report d’imposition : l’apport-donation de titres.

Attention tout de même car avec ce mécanisme, au même titre que l’apporteur initial, le donataire peut être imposable sur la plus-value d’apport si la cession des titres par la holding est intervenue dans les 3 ans de l’apport et après la donation mais sans respecter le délai de détention imparti et enfin que l’obligation de réinvestissement de 60% du produit de la cession, permettant de ne pas faire tomber le report d’imposition, n’est pas respectée.

Si le donataire contrôle la holding alors, le report de la plus-value toujours existant, lui est désormais exigible. Il y a donc dans cette situation, un transfert du report d’imposition et des obligations qui en découlent sur le donataire.

Afin de limiter les opérations de donation suivies très rapidement d’opérations de cession qui permettraient de « gommer » la plus-value en report, le législateur est venu encadrer les délais entre l’étape de la donation et l’étape de la cession des titres reçus par le donataire.

Jusqu’à la loi de finances 2020, ledit délai était fixé à 18 mois. Or, cette dernière est venue inscrire l’opération dans une stratégie plus longue puisqu’elle a rallongé le délai à 5 ans et à 10 ans lorsque la holding a souscrit des investissements dans des parts de fonds type FCPR.

Ainsi, pour les donations réalisées avant le 1er janvier 2020, les délais entre la donation et la cession restent de 18 mois. En revanche, pour toutes les donations intervenues depuis le 1er janvier 2020, le délai est désormais de 5 ans ou 10 ans selon les investissements réalisés par la holding.

Si le mécanisme d’apport-donation a fait l’objet de modification c’est parce qu’il était très souvent utilisé pour optimiser les cessions d’entreprise d’un point de vue fiscal. Il était fréquemment associé à l’idée qu’il permettait de « purger » la plus-value en report.

Depuis 2020 donc, le mécanisme d’apport-donation ne permet plus de purger cette plus-value et s’inscrit plutôt dans une stratégie de transmission familiale, tout en conservant pour le donataire les avantages du 150-0 B ter et son report d’imposition.

Notons encore qu’en cas de décès de l’apporteur, la plus-value mise en report est purgée et aucune durée de conservation n’est alors requise.

Réinvestir avec crédit sous l’article 150-0 B ter

Il faut tracer le réinvestissement de la cession sous peine de requalification du report.

Le sens de la loi est de devoir réinvestir le montant du prix de cession mais n’oblige pas de manière effective de réinvestir directement les liquidités issues de ce prix de cession. Il est donc envisageable de recourir à l’emprunt pour le réinvestissement.

Ainsi, dans le cas où vous souhaiteriez acquérir avec un emprunt de nouvelles activités dans votre holding après un apport-cession, il sera absolument nécessaire que le produit de la vente soit traçable jusqu’à votre réinvestissement éligible pour maintenir le report du 150-0 B ter du CGI.

C’est la décision du Conseil d’Etat du 28 mai 2021 n°442711qui a ainsi confirmé le sens du législateur en énonçant que pour conserver le report d’imposition, l’emprunt (pour la nouvelle activité) doit être adossé à un placement mis en nantissement (contrat de capitalisation, compte-titres, compte-à-terme…) directement investi avec le capital issu de la vente de l’ancienne activité.

Réinvestissement 150-0 B ter du capital de la holding issu de l’apport-cession

Dans le cas où vous devez réinvestir dans les deux ans le produit de votre vente.

Reprise d’une nouvelle activité, entrée au capital de PME non cotées, ou les deux à la fois ? Reportez votre fiscalité de cession sur vos nouveaux investissements grâce à l’apport-cession.

Reprise d’une nouvelle activité par le chef d’entreprise

Engagement capitalistique et managériale dans une nouvelle entreprise.

Vous venez de vendre votre entreprise et souhaitez rester en activité professionnelle, vous pouvez réinvestir les capitaux de votre holding dans une autre entreprise que vous serez amené à contrôler et à valoriser, comme vous l’avez fait pour la précédente que vous venez de vendre. Le régime d’apport-cession des articles 150-0 B et 150-0 B ter vous permettra ainsi de reporter votre fiscalité des plus-values mobilières sur cette nouvelle société dont vous serez le dirigeant.

Devenir investisseur d’une société non cotée éligible : direct et club-deals

Investir dans une entreprise innovante ou déjà phase de croissance, réaliser des opérations immobilières de marchands de biens ou de promotion…

Dans le cas où vous souhaitez réinvestir (tout ou partie) votre capital issu de votre apport-cession sans en prendre le contrôle ou pour y travailler, vous avez la possibilité de devenir investisseur « passif » en entrant au capital d’une entreprise.

L’objectif ici est d’investir dans des PME en croissance et à fort potentiel, en direct à travers leur capital, dans le but de réaliser une plus-value au moment de la revente des titres à un horizon de 3 à 10 ans.

Pour être éligibles à l’article 150-0 B ter du CGI, ces entreprises doivent bien sûr répondre aux critères de la loi sur leur activité économique :

- De la start-up innovante au potentiel de croissance et de plus-value importants, mais dont le risque de perte en capital est très élevé.

- De l’entreprise « classique » de tout secteur en développement : commerce (restaurants…), tourisme (hôtellerie, camping…), médical (EHPAD, clinique…). La visibilité sur les bénéfices et sa croissance est mieux appréhendée, et le risque variable sur les secteurs et les stratégies.

- Des opérations immobilières de marchands de biens ou de construction/promotion, dont l’horizon d’investissement est plus court (3 ans) et la création de valeur plus maitrisée, avec un risque modéré.

Une optimisation fiscale est souvent utilisée sur ce type d’entreprises opérationnelles directes d’un schéma mère-filiales grâce aux plus-values sur titre de participation où la base taxable est la quote-part de frais et charge de 13,29%, soit une imposition totale proche de 3,7212% pour un taux d’IS de 28%, lorsque la holding détient au moins 5% du capital de la société fille.

Vous avez ainsi la possibilité de rentrer au capital de ces sociétés à travers la sélection de PME non cotées éligibles au 150-0 B ter grâce aux partenaires sociétés de gestion de capital-investissement de notre cabinet de conseil en gestion de patrimoine.

Cessions 2022, 2023 et 2024 : investir en fonds de capital-investissement (FCPR, FCPI, SCR, SLP)

Pour les ventes d’entreprise réalisées en 2022, 2023 et 2024, souscrivez aussi à des parts de fonds de capital-investissement qui mutualisent votre réinvestissement 150-0 B ter.

Comme pour l’investissement au capital de PME, vous pouvez aussi devenir investisseur « passif » de tous secteurs et de toutes stratégies économiques (start-up, capital-développement, immobilier marchand de biens et promotion…) en souscrivant des parts de fonds de capital-investissement (FCPR, FPCI, SCR, SLP) pour répondre à votre obligation de réinvestissement au sens de l’article 150-0 B ter dans votre holding.

En contrepartie d’un montant de frais de gestion annuels plus élevés prélevés (logiquement) par la société de gestion, votre réinvestissement bénéficiera d’une bien meilleure diversification et d’un risque optimisé entre toutes les opérations et les PME financées dont les activités seront éligibles à l’apport-cession.

Depuis la loi de finances 2020, il n’est plus nécessaire que la holding verse l’intégralité des sommes que la société de gestion du FCPR aura besoin pour réaliser ses réinvestissements dans des PME éligibles au 150-0 B ter. Les virements pourront être ainsi exécutés au fil des appels de fonds dans un délai de 5 ans, respectant ainsi le fonctionnement habituel du capital-investissement.

Conclusion : Réaliser sa stratégie de vente d’entreprise et son réinvestissement apport-cession 150-0 B ter du CGI en 2024

Trésorerie de placement du cash de votre holding.

Que ce soit dans le cadre du 150-0 B ter ou non, la conception d’une stratégie patrimoniale pour la cession de votre entreprise et son réinvestissement représente une tâche particulièrement complexe et engageante.

Le placement de trésorerie de votre holding impliquera plusieurs étapes primordinales :

- Préparation de votre entreprise et de vos équipes à un changement de dirigeant, visant à mettre votre futur acquéreur dans les meilleures conditions pour la reprise.

- Élaboration d’un schéma civil, fiscal et économique optimal en prévision de votre réinvestissement et de vos objectifs, que ce soit une plus-value de cession de valeur mobilière ou un apport-cession dans une holding.

- Allocation judicieuse du produit de la vente de votre entreprise dans votre patrimoine personnel ou dans votre holding, en tenant compte des nombreuses solutions de placements financiers et d’investissements immobiliers disponibles, tels que l’assurance-vie française, l’assurance-vie luxembourgeoise, le contrat de capitalisation, les fonds de capital-investissement, l’immobilier locatif meublé ou neuf, la nue-propriété, les SCPI de rendement internationales, ainsi que les options de crédit immobilier ou crédit lombard…

Pour vous conseiller dans votre cession d’entreprise (apport-cession 150-0 B ter…) et dans l’atteinte de vos objectifs de vie (constitution de patrimoine, transmission, sécurisation, revenus complémentaires et rente, …) grâce aux réinvestissements de vos actifs financiers et immobiliers (potentiellement éligibles au réinvestissement obligatoire de l’apport-cession), nous serions ravis d’échanger ensemble pour élaborer votre meilleure stratégie patrimoniale en 2024.

Par Anthony Calci et Aude Durand, conseillers en gestion de patrimoine (CGP)

Que devient le report d’imposition si la société dans la quelle on réinvestit fait faillite et dépose ?

@lemaire. S’il s’agit d’un acte normal de gestion, c’est-à-dire que le dépôt de bilan n’a pas été organisé dans l’objectif de récupérer rapidement son capital réinvesti (il serait alors d’un abus de droit), le report d’imposition du 150-0 B Ter peut être maintenu dans votre holding. Anthony Calci – CGP

dans le cas ou la holding existe depuis 10 ans et que l’on apporte des titres à cette dernières, lors de la vente ultérieure au moment de la retraite de l’ensemble des parts de cette holding (initiaux et issus de l’apport),

la plus value totale peut elle bénéficier de l’abattement des 500 000 euros (toutes les autres conditions étant respectées) et

peut on dissocier cette plus value entre titres anciens (avant 01.01.2018) et titres nouveaux pour que les premiers puissent bénéficier de l’abattement de détention de 65% et les nouveaux de l’abattement fixe des 500000 euros par exemple?

@fournier. Dans un premier temps, il convient de distinguer selon que votre holding soit animatrice ou passive (vous indiquez que votre holding est détenue depuis 10 ans, peut-être faites-vous référence à la durée d’existence, critères que l’on retrouve pour l’abattement PME nouvelle, mais dans le cas de l’abattement de 500 000 € et du départ à la retraite, ce critère n’est pas utile) :

Si votre holding est animatrice, l’abattement de 500 000 € pourra s’appliquer, toutes autres conditions étant réunies.

Si votre holding est passive, alors pour que l’abattement de 500 000 € puisse s’appliquer, il faut que son actif brut comptable soit représenté à hauteur de 90 % au moins en parts donnant accès au capital émis par des sociétés opérationnelles ou des sociétés holding animatrice. Et ces sociétés ne doivent être détenues que dans un seul niveau d’interposition (Il ne peut y avoir qu’une société holding non animatrice entre l’actionnaire cédant et la société opérationnelle ou la société holding animatrice).

Concernant le cumul : Il n’est pas possible de bénéficier à la fois d’un abattement pour durée de détention et de l’abattement fixe de 500 000 € donc la question sur l’applicabilité sur les titres les plus anciens n’a pas lieu de se poser. Anthony Calci CGP

Bonjour,

Si on réinvestit 60% dans une société éligible et que l’on garde en cash dans la holding les 40% restant;le report d’imposition de la plus value concerne que les 60% ou la totalité ?

Merci

@André Blanc. Le report d’imposition 150-0 B Ter se fera bien sur l’intégralité du produit de cession d’entreprise dans votre holding en cas de réinvestissement de 60% dans des activités ou FCPR éligibles. Anthony Calci CGP

Bonjour,

J’ai compris qu’il s’agissait d’un report d’imposition. Donc on investit dans l’un des produits éligible au 150 O B Ter du CGI. Que se passe t-il à la sortie de ce produit ? Est-il possible de reporter à nouveau l’imposition en investissant à nouveau dans un produit de ce type ?

Je commence à être vieux donc je ne le ferai qu’une fois. Comment vais-je être imposé ? 15% puis 28% sur les plus-value réalisées sur le nouvel investissement mais combien sur la vente initiale des parts de ma société ?

En vous remerciant,

@Jean-Michel. Il n’y a pas obligation de réinvestir deux fois d’affilé dans des solutions éligibles au 150-0 B Ter pour continuer à bénéficier du report d’imposition. Dès que vous sortez des premières opérations, la trésorerie de votre holding est désormais libre de s’investir où elle veut : contrat de capitalisation, compte-titres, SCPI, immobilier, etc. Vous serez bien imposés à l’impôt sur les sociétés sur les bénéfices générés par ces produits, mais votre report d’imposition continue et n’êtes donc toujours pas imposé sur la plus-value mobilière initiale. Anthony Calci CGP

Bonjour, je viens de réemployer 50% des fonds de ma holding (vente en 2018) avant l’échéance légale des 2 ans dans des opérations bien entendu éligibles au 150 0BTER. Est-il possible de récupérer en « cash » sur mon compte courant les 50% non investis au prorata de mes parts ? Sinon comment peut-on récupérer de la trésorerie personnelle ? Merci

@HOLDING. Il est possible de récupérer votre cash sans faire tomber le report d’imposition, investi ou non en investissements éligibles au 150-0 B ter, qu’uniquement en distribution de dividendes. Merci pour cette question qui nous revient souvent en entretien, nous avons rajouté pour la mise à jour 2021 de cet article une grande partie sur les solutions de sortie en cash des holdings : dividende, soulte, réduction de capital, OBO. Anthony Calci CGP

Bonsoir,

J’ai cédé ma société en 2020 avec 50% détenue en direct supportant l’IFU et 50% apportés (apport cession) dans une holding (cession des titres apportées avant 3 ans).

Sur les 50% apport cession apportés à la holding, J’ai réinvesti en 2020 plus de 60% dans la foulé dans une société PME à l’IS cotée en bourse (augmentation de capital, actionnaire à plus de 5%). (1) Suis-je bon par rapport aux conditions de réemploi éligibles 150-0 B terdans ? (2) Si oui combien de temps minimum dois-je conserver cet investissement pour bénéficier du report définitivement ? (3) Quid si je vends les titres avant ce délai minimum et/ou puis-je décider de changer de stratégie de réemploi dans la période des 2 ans à compter de la cession ? (4) Et dans ce dernier cas, quelle est la nouvelle période de conservation obligatoire à nouveau ? Merci par avance.

@M. Paul. Si vous avez réinvesti 60% du produit de cession dans ce titre coté en bourse en augmentation de capital, et si elle est bien une société européenne, oui vous remplissez les conditions de réinvestissement 150-0 B Ter (sous réserve de l éligibilité de l’activité de la société dans laquelle vous avez réinvesti). Ces titres doivent être conservés 12 mois minimum. S’ils sont cédés avant et que vous êtes toujours dans le délai de 2 ans, vous devrez pouvoir réinvestir dans de nouveaux titres éligibles à la condition de conserver les nouveaux titres au moins 12 mois. Si vous ne respectez pas cette condition, la conséquence sera une remise en cause du report d imposition + intérêt de retard (0,2% par mois de retard). Ces éléments peuvent vous être validés par un avocat fiscaliste spécialiste en apport-cession avec qui nous pouvons vous mettre en relation. Attention par ailleurs aux obligations déclaratives à respecter par sa holding et vous-même. Anthony Calci CGP

Bonjour,

Est-il possible d’apporter des titres de sociétés cotées dans la holding ? Pour tout ou partie des actions détenues à titre personnel dans un compte titre ordinaire.

@Sismo. Il est possible de réaliser des opérations d’augmentation de capital de sociétés cotées dans la holding qui seront éligibles au remploi du 150-0 B Ter. Nous avons d’ailleurs une société de gestion partenaire qui propose des fonds de réinvestissements éligibles avec ce type de levées faites par des entreprises cotées, cela permet de réduire la durée de détention et de sécuriser la liquidité par rapport aux entreprises non cotées du private equity, mais il y a bien sûr beaucoup plus de volatilité et de facteurs exogènes avec la bourse. Par contre, si vous pensez à simplement apporter des titres cotés que vous détenez dans votre patrimoine personnel, cela ne fonctionne pas. Anthony Calci CGP

Bonjour,

Vous parler de payer 2 fois 30% dans le cas d’une réduction de capital. Êtes-vous sure de cela ? Il me semblait que lorsque l’on faisait une réduction de capital, on payer les 30% sur la partie que l’on sort à titre personnel, mais on réduisait la plus value latente au pro rata de la réduction de capital.

Est-ce que vous pourriez clarifier ce point ?

Merci

Bonjour Amine,

Il faudrait regarder précisément la situation pour s’en assurer mais logiquement cela dépend de la valeur des titres de la holding à la date de la réduction de capital.

En tant que CGP, notre expertise se concentre sur les solutions de réinvestissements éligibles.

Mais selon notre avocat fiscaliste :

– Si la valeur est inchangée par rapport à celle de l’apport : seul le report d’imposition devrait tomber ;

– Si la valeur de la holding a augmenté : il faudrait normalement constater une nouvelle plus-value à hauteur de la différence entre la valeur de rachat et la valeur d’apport. Cette plus-value s’ajouterait à celle dont le report expire ;

A titre d’exemple : création d’une société avec 100€ et apport des titres à une holding pour 1 100€ : Plus-value de 1000€ placée en report d’imposition.

Réduction de capital de 100% des titres reçus en rémunération de l’apport quand la holding vaut 1 500€ (car les titres apportés se sont appréciés depuis la date de l’apport par exemple) : expiration du report d’imposition sur la plus-value initiale de 1 000€ + nouvelle plus-value de 500€ (1 500€ – 1 000€) : paiement de (30% * 1 000€) + (30% * 500€)

A cela, il faudra éventuellement rajouter le paiement de la CEHR.

Anthony Calci CGP

Bonjour, je souhaite savoir si l’apport des parts sociales à une holding annihile l’abattement fiscal pour durée de détention (85% dans mon cas)?

Par ailleurs, qu’en est-il des charges sociales? Sont-elles dues dès la cession initiales ou y a-t-il un régime spécial permettant de les reporter notamment dans le cadre d’un apport-cession?

merci de votre retour.

@Philippe. Oui l’apport interrompt la durée de détention car se crée alors le report d’imposition, la plus-value et l’abattement sont alors figées. Attention, il faut bien réaliser les obligations déclaratives pour utiliser l’abattement en cas de revente ultérieure des parts de la holding, sinon vous le perdrez et serez imposé au PFU de 30% sans abattement.

Avec l’apport, il démarre alors une seconde plus-value sur le capital de la holding qui ne pourra pas bénéficier de l’abattement pour durée de détention, car celui-ci ne s’applique que pour les plus-values de cession afférentes à des titres acquis ou souscrits avant le 1er janvier 2018.

C’est d’ailleurs là où se trouve l’enjeu du 150-0 B Ter, le report d’imposition de la 1ère plus-value de cession permet de bénéficier d’un effet de levier d’investissement sur la 2ème plus-value dans la holding. Anthony Calci CGP

Bonjour, lorsque l’on réinvestit les 60% dans une nouvelle filiale de la holding est-il préférable de les mettre dans le capital ou en apport ou un peu dans les deux ?

Merci.

Virginie

@foussard. L’apport en compte courant n’est pas un schéma de réinvestissement éligible au 150-0 B Ter, il faut donc choisir l’augmentation de capital de votre nouvelle filiale. Anthony Calci CGP

Bonjour,

Merci pour cet article très utile.

Je ne comprends pas pourquoi vous indiquez que dans le cas d’un réduction de capital, on paye 2 fois 30%.

Je peux comprendre que l’on paye 30% sur la partie sortie de la holding suite à la réduction (+CHR le cas échéant). Je peux comprendre aussi que cela ne changera pas le montant absolu des 60% à ré-investir sous les 2 ans. Mais pourquoi payer 2 fois 30%.

Merci pour votre réponse.

@Mez. En effectuant une réduction de capital, vous matérialisez sur votre holding deux potentielles plus-values mobilières latentes : celle du report 150-0 B Ter, et celle qui en est posterieure. Anthony Calci CGP

Merci pour la réponse éclaire ! C’est très clair. Mais du coup ça ne fait tomber le report que sur la partie réduite c’est bien cela ? Et si on le fait la première année, avant même la première déclaration d’impôt pendant laquelle on déclare la pv en report, il n’y a pas de sujet sur le report pour la partie qui reste dans la holding non ? (dans l’hypothèse d’un réemploie).

Encore merci pour vos réponses. Votre article est top !

@Mez. Oui tout à fait, le report 150-0 B Ter tombe uniquement sur la partie qui subit une réduction de capital. Pas de sujet effectivement sur ce report « restant », même si évidemment il serait indispensable de regarder votre dossier avec notre avocat fiscaliste pour vous donner une réponse certaine. Merci beaucoup pour compliment ! Anthony Calci CGP

Bonjour,

Le délai de réemploi est de 2 ans après la cession.

J ai crée une société détenue à 100% par la holding destinée à une activité de marchands de bien avec souscription de 50% de mon obligation de réemploi.

Faut il procéder par un apport en capital supplémentaire sur cette filiale dans le délai maximum des 2 ans ?

Merci,

@Fred30. Votre schéma de réinvestissement 150-0 B Ter par une société fille semble bien fonctionner. Attention cependant sur les activités de marchand de biens, particulièrement quand la société est entièrement détenue par la holding patrimoniale, il sera recommandé que la totalité de votre produit de cession serve bien à l’activité de la filiale pour éviter des questions de détournement du dispositif en votre faveur sur les montants éventuellement non investis. Dans cet esprit, pour les 10% restant à souscrire pour atteindre les 60%, il faudra donc la réaliser bien amont de la date butoir des 2 ans, afin d’avoir le temps de réinvestir dans une opération immobilière. Anthony Calci CGP

Bonjour,

Petite question : Supposons que l’on apporte les titres de notre société opérationnelle à une structure à l’IS pour bénéficier du report d’imposition. Puis que l’on apporte ensuite les titres apportés à une seconde Holding à l’IS pour des raisons x ou y.

si la seconde holding active la cession des titres est ce que le sursis de la PV de cession ET de la première pv de report expire ?

Merci

@couchot. Quand vous dites « puis que l’on apporte ensuite les titres apportés à une seconde holding IS », vous parlez sans doute des titres reçus en rémunération de l’apport et non des titres apportés (apport des titres de la holding 1 à la holding 2). Dans ce cas, oui, possible de cumuler les reports d’imposition en cas d’apports successifs.

Si la 2e holding cède les titres reçus, elle doit bien sûr réinvestir de la même manière le produit de cession (60% dans un délai de 2 ans) pour éviter que le 2e report et le 1er report expirent. Anthony Calci CGP

Bonjour, est-il possible d’apporter uniquement une partie des titres (de la société à vendre) et de placer la quote-part de plus-values correspondante en report d’imposition ?

En vous remerciant.

@Ray. Bien sûr, il est tout à fait possible d’apporter une partie de vos titres d’entreprise dans votre holding dans l’objectif de conserver l’autre partie dans votre patrimoine personnel lorsque vous allez revendre.

Il s’agit justement d’un point stratégique très important qui est rarement assez étudié en amont, les fiscalistes ayant une certaine « tendance » à faire apporter et vendre l’ensemble des titres dans la holding pour bénéficier du report d’imposition 150-0 B Ter.

Ce faisant, sans aucun doute que vous réaliserez le meilleur schéma court terme d’optimisation fiscale mais, en tant que cabinet de conseil en gestion de patrimoine, notre expertise est d’établir la stratégie économique de placements long terme et sur-mesure pour nos clients.

Et, selon vos objectifs patrimoniaux et situation, il vaudra souvent accepter de payer immédiatement une partie soumise à la fiscalité sur la plus-value mobilière (flat tax de 30% en 2022, puis éventuelle CEHR), afin de percevoir votre capital dans votre patrimoine personnel et de pouvoir investir directement (sans contrainte du réinvestissement apport-cession en fonds de capital-investissement et hors holding soumise à l’IS) en assurance-vie, immobilier locatif meublé, SCPI internationales, achat de résidence principale ou secondaire…

Ce travail de stratégie d’allocation d’actifs est donc à faire ensemble avant l’apport de vos titres, pour permettre d’éviter les mauvaises surprises lors de choix de réinvestissements dans votre holding. Anthony Calci CGP

Bonjour,

une entreprise qui cède une partie des titres qui ont bénéficié d’un sursis d’imposition (cessions avant les 2ans)

est ce qu’on paye l’impôt sur la partie vendu ou sur la totalité de la PV en sursis ?

je vous en remercie par avance

@ahmed. Que vous soyez dans le cas d’un sursis ou un report d’imposition sur la plus-value, si le sursis ou le report tombe cela ne sera que que les parties vendues, pas la totalité des titres. Anthony Calci CGP

Bonjour Anthony,

En cas de protocole d’accord venant réduire à posteriori le prix de cession des titres, sur quel montant devra se baser le réinvestissement ? En toute logique on ne devrait pas devoir réinvestir des sommes que l’on a pas perçu, donc je pencherais pour le fait de se baser sur le prix après réduction.

Je vous remercie par avance

@Alex. Effectivement l’obligation de réinvestissement 150-0 B Ter ne doit porter que sur votre plus-value effective, le cerfa 2759-SD Déclaration de cessions de droits sociaux doit porter cette base taxable correcte. Anthony Calci CGP

Bonjour,

Je viens de découvrir l’article 1485-9 : Lorsque les titres ayant fait l’objet du réinvestissement sont détenus depuis plus de cinq ans, la plus-value en report d’imposition est définitivement exonérée d’impôt sur le revenu.

Je ne comprends pas tout à fait cette exonération définitive. Est-ce que cela veut dire que si je garde les titres de la holding que j’ai reçu en échange de l’apport pendant 5 ans (après avoir bien fait mon réemploi etc…), je suis exonéré définitivement de la plus value de cession ? Je peux réduire le capital de la holding et ne pas payer la part de plus value en report ? (et payer seulement la plus value de la holding).

@Amine. Le report d’imposition de l’article 1485-9 n’est absolument pas le même que celui du 150-0 B Ter du CGI, il s’agit d’un tout autre mécanisme sans holding. Il n’y a d’exonération de plus-value de cession en 150-0 B Ter que lors de mutation à titre gratuit (donation, succession). Anthony Calci CGP

Bonjour, on lit souvent que le report d’impôt se transforme en exonération définitive si le réinvestissement (des 60%) est conservé pendant 12 mois ou 5 ans (selon le type d’investissement), cela veut-il dire que passé ce délai, il n’y aurait que la plus value calculée sur le prix de cession des titres acquis lors du remploi ? Dans ce cas, si la holding investi 100euros (représentant 100% du prix de vente qui lui ont été apportés) dans le capital d’une société nouvelle et que l’on vend 100euros (ou on clôture cette société) 7 ou 8 ans après, il n’y a aucune plus value et l’on récupère le prix de vente initial (de la première société) sans aucune fiscalité ? merci

@Michel. Il n’y a pas d’exonération définitive avec le réinvestissement, le seul cas où le report disparaît en 150-0 B Ter du CGI c’est dans des cas de mutation à titre gratuit (donation ou deces). Le report d’imposition tombe quand on touche au capital de la holding. Si la valeur des titres a augmenté, entre l’apport-cession et cette opération, il y a une plus-value qui s’ajoute à celle en report d’imposition. Si la valeur des titres a baissé, il y a une mois-value qui se compense avec celle en report d imposition. Si la valeur des titres est la même le report d’imposition 150-0 B Ter expire et l’impôt est dû. Anthony Calci CGP

Bonjour,

Concernant le délai de réinvestissement de deux ans, la date qui fait foi est le PV actant de l’augmentation de capital, ou le mouvement effectif des fonds ?

Merci par avance,

@Benjamin. Il faut que le versement des fonds et le PV aient lieu dans les deux ans. En pratique, un contrôleur vérifiera surtout la date de PV, mais ce ne serait pas recommandable de verser les fonds après. Anthony Calci CGP

Bonjour

Si je réduis le capital de la holding de 10%, je paierais bien sur la +value sur le le montant de cette réduction, mais la calcul des 60% à investir se calcule sur le montant du capital initial ou sur le montant du capital réduit de 10%?

merci

@Heraud. Le calcul des 60% à investir pour bénéficier du report d’imposition en 150-0 B Ter du CGI se calcule sur le montant de la cession totale. Les 10% en réduction de capital font tomber 10% du report d’imposition. Anthony Calci CGP

Bonjour,

Est-il possible de réinvestir dans une société détenue par le holding cèdant pour bénéficier du report d’imposition? Combien de niveaux d’interposition sont acceptables?

Merci!

@Stéphane. La holding cedante peut avoir déjà investi dans cette société, tant que l’investissement est éligible aux critères du 150-0 B Ter, comme le fait qu’il s’agit d’une augmentation de capital. Anthony Calci CGP

Bonjour,

En ce qui concerne l’obligation de réinvestissement pour une vente réalisée en avril 2022 , est-ce qu’il est possible de faire une création d’entreprise ( création d’un BAR – RESTAURANT ) détenue par la holding et que les achats mobiliers, matériels, licence, droit au bail ou pas de porte et véhicules soit pris en compte dans l’obligation des 60 % de réinvestissement ?

Merci

@Dan. Bien sûr, c’est tout le sens de l’apport-cession du 150-0 B Ter, favoriser la création et le développement d’entreprises. Pour les achats mobiliers et autres éléments indispensables à la création et au fonctionnement de la société, vous pourrez libérer le capital social du réinvestissement dans votre trésorerie pour réaliser ces acquisitions. Anthony Calci CGP

Bonjour,

Je pense que je n’aurai pas besoin de percevoir mon capital professionnel mais uniquement des revenus de ce capital. Mon objectif est d’optimiser la transmission à mes héritiers lors de mon décès et de ne percevoir que le résultat lorsqu’il sera disponible sous forme de dividendes.

Si je conserve jusqu’à mon décès, les parts de la holding ayant bénéficié de l’apport cession dans les conditions précitées, je vous remercie de me confirmer que le report d’imposition de la plus-value d’apport, deviendra une exonération définitive d’imposition.

Cordialement.

@Barx. Effectivement, en cas de décès, la plus-value de cession mobilière après un apport-cession sera totalement et entièrement purgée. En cas de donation, le délai de conservation pour bénéficier de la purge du report 150-0 B Ter a été repoussé de 18 mois à 5 ans (ou 10 ans si des parts de fonds ont été souscrites) pour les cessions survenues à partir du 1er janvier 2022. Anthony Calci CGP

Bonjour, j’ai utilisé les 104 jours de délai pour réinvestir dans une société suite à la vente de ma société en 2019. Avez vous le texte de loi qui justifie les 104 jours covid ? Je le recherche car les finances publiques me demander de leur prouver mon réinvestissement avec ce délai supplémentaire ?

@foussard. Concernant les 104 jours de délai octroyer pendant la crise de la Covid au réinvestissement du 150-0 B Ter, l’article 8 de l’ordonnance n°2020-306 du 25 mars 2020 a précisé que les délais qui n’ont pas expiré avant le 12 mars 2020 sont suspendus jusqu’à la fin de la période juridiquement neutralisée, c’est-à-dire jusqu’au 23 juin inclus.

Dans sa doctrine (BOI-DJC-COVID19-10-20200624 § 80 et 90), l’administration fiscale a précisé que cela vise notamment l’engagement de réinvestir dans les 24 mois suivant la cession des titres apportés pris par la société cédante pour que le contribuable bénéficie du maintien du report d’imposition prévu par l’article 150-0 b ter, I, 2° du CGI. Anthony Calci CGP

Bonsoir; nous sommes en train d’examiner le rachat d’une SCEA via remploi. Une holding détient 100% de cette SCEA et 100% d’une petite société de négoce, qui est négligeable vis à vis de la SCEA.. Le vendeur préfère que l’on achète via la Holding et accepte de la rendre animatrice avant la vente effective pour les exigences du remploi. Nous serons impliqués pour assurer le caractère animatrice avec tout ce que cela comporte comme preuves à apporter pour justifier de l’animation et de son caractère opérationnel. Je souhaiterais savoir combien de temps, il faut au minimum assurer cette animation avant la vente définitive : 6 mois suffisent ? ou beaucoup plus ?

Par ailleurs si on fait en partie un emprunt, un « bridge » pour l’acquisition de la holding, qui sera ensuite remboursé par la vente des actions liés au remploi, ce montage est il éligible ?

Merci beaucoup

@Eric. L’étude de votre dossier par un avocat spécialisé nous semble indispensable (que nous pouvons vous recommander), mais seulement 6 mois pour l’animation de la holding semble court. A. CALCI CGP

Bonjour

Si je réduit le capital de la holding de 10%, je perds bien sûr le bénéfice du report d’imposition à hauteur de 10%, mais si j’ai bien compris je dois cependant tout de même réinvestir dans les 2 ans 60% des 100% du capital initial et non 60% du capital réduit. Cela signifie t’il que c’est la poche des 40% d’investissements « libres » qui va être diminuée du montant de la réduction de capital?

merci de vos précieux conseils

Bonjour,

Est il possible de créer une société avec la holding qui détient seule 100% de la fille , et d’en être le dirigeant au titre de personne physique ?

@pierre. Bien sûr, c’est le principe même de la holding patrimoniale ! A. CALCI CGP

Bonjour,

J’ai apporté à ma holding les parts de ma société en 2019.

J’ai vendu en 2020 les parts de ma société et ai réinvesti 60% de la vente éligible au 150 O B TER pour le report d’imposition.

Mes investissements devraient se débloquer courant 2026.

Si j’effectue une donation à mes enfants des parts de la holding (et qu’il puisse bénéficier des dividendes) est ce que le report d’impôt tombe? Et quels sont les points de vigilance à respecter?

Sinon pour éviter de payer l’impôt du report, peut on donner seulement la nue propriété des parts de la holding et conserver usufruit?

Ou une autre solution pour garder ce report d’impôt et donnant à mes enfants?

Je serai bientôt à la retraite et je n’ai pas besoin de la trésorerie et dividende de la holding.

@KTR. Il est parfaitement possible de transmettre les titres de la société holding sans que le report d’imposition de l’article 150-0 ter du CGPI après un apport-cession ne tombe (que ce soit en toute propriété ou avec réserve d’usufruit). Au contraire, le report d’imposition sera définitivement purgé pour le donataire qui contrôle la holding s’il conserve les titres de la société holding pendant 5 ans (voire 10 ans en cas de cession des titres de la filiale et de réinvestissement dans des FCPR, FPCI, SCR et SLP.

Si la transmission est opérée en pleine propriété : c’est l’intégralité de la plus-value mise en report qui sera purgée (sous conditions de détention de 5 ou 10 ans). Attention, le cas échéant, les donateurs ne disposeront plus des revenus potentiellement générés par la société holding.

Si la transmission est opérée avec réserve d’usufruit : seule la plus-value mobilière grevant la nue-propriété des titres transmis sera purgée (sous conditions de détention de 5 ou 10 ans). Attention, les enfants ne disposeront pas des dividendes sauf si dans les statuts, il est précisé qu’en cas de démembrement des parts sociales, les distributions de dividendes opérées par voie de prélèvement sur les « réserves » reviennent aux nus-propriétaires (ce qui est généralement le principe, à la lecture de la doctrine). A. CALCI CGP

Bonjour,

Je vends mes deux SASU (créé depuis 2000) à travers la réalisation d’un apport-cession.

La seule fiscalité applicable est PFU ou Barème sans abattements ?

Le mécanisme de l’apport-cession ne permet pas l’application de la fiscalité des titres acquis avant 2018 et l’abattement renforcé ?

Merci pour votre réponse.

Cordialement

@MALI. Si vous réalisez un apport dans holding puis une cession de vos SASU, vous obtiendrez un report d’imposition de la fiscalité normalement due. Si vous vendez directement sans apport-cession, vous payerez la fiscalité des plus-values mobilières avec application des titres acquis avant 2018 et l’abattement renforcé. Anthony Calci CGP

Bonjour, vous précisez que le réinvestissement des 60% est possible dans des Fonds de Capital Investissement seulement pour les cessions réalisées de 2021 à 2023, qu’en est il pour les cessions ultérieures? La loi va-t-elle changer?

@ClaireS. Les FCPR respectant certains critères sont bien éligibles au réinvestissement 150-0 B ter depuis les cessions du 1er janvier 2019. C’était dans la nouvelle loi assouplissant les règles de réinvestissements, mais qui passait l’obligation de réinvestissement de 50 à 60% du produit de cession. Anthony Calci CGP

BONJOUR

Suite à la réponse ministérielle publiée au Journal officiel (question n°7128 – AN – E. Woerth – Réponse ministérielle du 29 août 2023) il apparait que la réduction de capital, avec annulation des titres entraine la suppression du report d’imposition.

J’ai fait une réduction de capital, non motivé par des pertes, de la holding de 10% par annulation de 10% des titres. Suite à la réponse ministérielle, cela veut-il dire que mon report est supprimé pour son intégralité ou seulement pour les 10%?

Bonjour,

Merci pour cet article. Est-il possible de faire l’apport cession sur des actions gratuites définitivement acquises dans le cadre d’un plan d’attribution (post 2018) ? Est-ce que les plus-values au titre des gains d’acquisition et des gains de cession peuvent être mises en report ?

Merci beaucoup

@Aminemzr. En cas d’apport d’actions gratuites dans une holding, l’imposition sur les plus-values d’acquisition est due (ce qui pose problème car le cash de la vente sera dans la holding, donc il faudra la payer avec votre capital personnel), mais les plus-values de cession pourraient bénéficier d’un report d’imposition (mais c’est à vérifier plus concrètement par une étude). Anthony Calci CGP

@HERAUD. Effectivement, si réduction de capital il y a, le report d’imposition de l’article 150-0 b ter tombe à hauteur de la proportion du capital social réduite. Le quota de 60 % est uniquement apprécié au regard du prix de cession des titres de la filiale, net des frais et charges effectivement supportés par la holding et directement liés à cette cession. En effet, la réduction de capital serait opérée pour « sortir » une fraction de la trésorerie qui aura été placée « librement » (soit les 40 %), sauf à avoir respecté la durée de conservation du réinvestissement « imposé » (soit les 60 %) : 12 mois ; 5 ans en cad de réinvestissement dans des FCPR, FPCI, SCR, SLP. A. CALCI CGP