Accueil >> Placement Financier >> Investir en Bourse >>

Investir en bourse. Nos conseils et notre stratégie d’investissement sur les marchés financiers – Allocations d’actifs d’OPCVM en Unités de Compte (UC) d’assurance-vie ou en compte-titres selon votre profil de risque Dernière mise à jour au 2ème trimestre 2013.

Le rendement de nos allocations modèles

Performances consolidées des allocations modèles sur l’année 2012

- Profil Dynamique. Performance 2012 11,39%. Volatilité 7,89%

- Profil Équilibré. Performance 2012 9,57%. Volatilité 6,66%

- Profil Prudent. Performance 2012 6,28%. Volatilité 2,82%

Quels investissements en bourse privilégier en 2013 après une année 2012 où les marchés ont retrouvé la confiance ? Notre analyse et notre stratégie macro-économique pour investir en bourse au 2ème trimestre 2013.

Pour une gestion de patrimoine sécurisante et diversifiée, notre sélection et notre gestion d’actifs ont pour objectif d’éviter toute gestion court terme en établissant une stratégie qui a pour vocation de rester stable sur le moyen et le long terme.

Calci Patrimoine et Vendyssée Finance Partenaires sommes ainsi à votre disposition pour la mise en place de votre stratégie d’allocation d’actifs, de sélection d’OPCVM, de gestion de vos supports d’investissement, pour les choix des contrats d’assurance-vie multisupports et de comptes-titres, en fonction de votre profil de risque et de votre situation financière et patrimoniale.

Nos allocations modèles au 2ème trimestre 2013

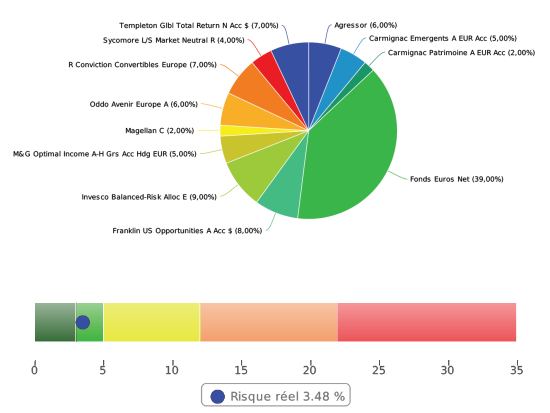

Profil de risque : Prudent

| Agressor | FR0010321802 | 6,00% |

| Carmignac Emergents A EUR Acc | FR0010149302 | 5,00% |

| Carmignac Patrimoine A EUR Acc | FR0010135103 | 2,00% |

| Fonds Euros Net | FONDSEURONET | 39,00% |

| Franklin US Opportunities A Acc $ | LU0109391861 | 8,00% |

| Invesco Balanced-Risk Alloc E | LU0432616901 | 9,00% |

| M&G Optimal Income A-H Grs Acc Hdg EUR | GB00B1VMCY93 | 5,00% |

| Magellan C | FR0000292278 | 2,00% |

| Oddo Avenir Europe A | FR0000974149 | 6,00% |

| R Conviction Convertibles Europe | FR0007009139 | 7,00% |

| Sycomore L/S Market Neutral R | FR0010231175 | 4,00% |

| Templeton Glbl Total Return N Acc $ | LU0170477797 | 7,00% |

| Total | 100,00% |

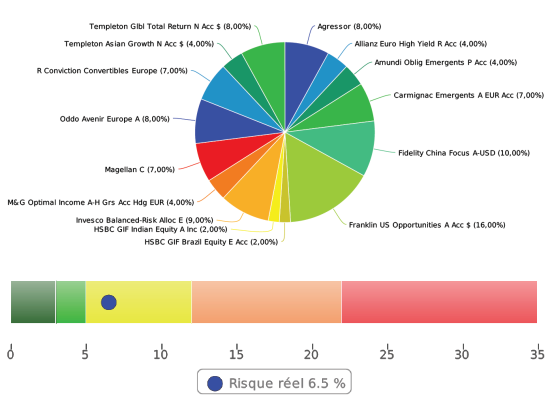

Profil de risque : Equilibré

| Agressor | FR0010321802 | 8,00% |

| Allianz Euro High Yield R Acc | FR0010032326 | 4,00% |

| Amundi Oblig Emergents P Acc | FR0000172165 | 4,00% |

| Carmignac Emergents A EUR Acc | FR0010149302 | 7,00% |

| Fidelity China Focus A-USD | LU0173614495 | 10,00% |

| Franklin US Opportunities A Acc $ | LU0109391861 | 16,00% |

| HSBC GIF Brazil Equity E Acc | LU0196696966 | 2,00% |

| HSBC GIF Indian Equity A Inc | LU0066902890 | 2,00% |

| Invesco Balanced-Risk Alloc E | LU0432616901 | 9,00% |

| M&G Optimal Income A-H Grs Acc Hdg EUR | GB00B1VMCY93 | 4,00% |

| Magellan C | FR0000292278 | 7,00% |

| Oddo Avenir Europe A | FR0000974149 | 8,00% |

| R Conviction Convertibles Europe | FR0007009139 | 7,00% |

| Templeton Asian Growth N Acc $ | LU0152928064 | 4,00% |

| Templeton Glbl Total Return N Acc $ | LU0170477797 | 8,00% |

| Total | 100,00% |

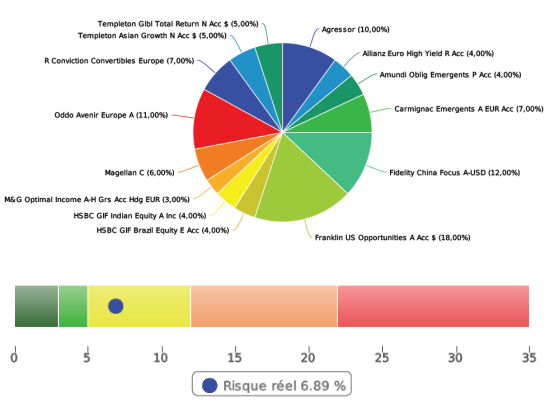

Profil de risque : Dynamique

| Agressor | FR0010321802 | 10,00% |

| Allianz Euro High Yield R Acc | FR0010032326 | 4,00% |

| Amundi Oblig Emergents P Acc | FR0000172165 | 4,00% |

| Carmignac Emergents A EUR Acc | FR0010149302 | 7,00% |

| Fidelity China Focus A-USD | LU0173614495 | 12,00% |

| Franklin US Opportunities A Acc $ | LU0109391861 | 18,00% |

| HSBC GIF Brazil Equity E Acc | LU0196696966 | 4,00% |

| HSBC GIF Indian Equity A Inc | LU0066902890 | 4,00% |

| M&G Optimal Income A-H Grs Acc Hdg EUR | GB00B1VMCY93 | 3,00% |

| Magellan C | FR0000292278 | 6,00% |

| Oddo Avenir Europe A | FR0000974149 | 11,00% |

| R Conviction Convertibles Europe | FR0007009139 | 7,00% |

| Templeton Asian Growth N Acc $ | LU0152928064 | 5,00% |

| Templeton Glbl Total Return N Acc $ | LU0170477797 | 5,00% |

| Total | 100,00% |

* Le calcul du risque est le calcul de la volatilité hebdomadaire.

Stratégie financière et boursière d’allocation d’actifs au 2ème trimestre 2013

Par Tony César, Chef de projet stratégie et ingénierie financière chez Vendyssée Finance Partner

Principaux changements – Sélection de 3 nouveaux supports d’investissement et sortie d’un support

1 – Environnement de taux bas – anticipation de hausse des taux

Dans cet environnement de taux bas, nous avons réduit depuis Octobre dernier l’exposition aux obligations corporates de qualité Investment Grade du fait d’un rendement continuellement en baisse de ces signatures. L’exposition aux corporates High Yield a généré la performance attendue et continue d’être le couple rendement/risque le plus intéressant de la classe d’actifs, conforté par le faible taux de défaut des corporates notamment aux Etats-Unis.

Par anticipation d’une hausse éventuelle à moyen terme des taux, nous repositionnons le portefeuille obligataire (obligations classiques) vers des obligations sensibles aux marchés actions notamment les obligations convertibles.

Entrée du support R Conviction Convertibles Europe (FR0007009139)

La sélection s’est portée sur un support investi essentiellement sur des obligations corporates européennes avec une forte sensibilité action (38.8%) afin de profiter d’une revalorisation des actions du marché européen.

Le support possède un encours de 148 M€ et enregistre une performance 2012 de +21,75%. Il garde en 2013 un biais sur les financières en réorientant peu à peu son exposition sur le secteur industriel. Le fonds est composé à ce jour de 60 lignes (cf. reporting du support en pièce jointe)

2- Faible volatilité – recherche de dynamisme

Dans un contexte de faible volatilité sur l’ensemble des marchés notamment émergents, nous avons apporté une exposition plus dynamique en diversifiant la poche émergente sur des pays tels que l’Inde et le Brésil.

Entrée du support HSBC GIF INDIA EQUITY A EUR USD (LU0066902890)

Le marché indien a été pénalisée par une forte inflation sur le début de l’année 2012. Depuis Mai 2012 et la mise en place d’une politique monétaire accommodante, l’investissement s’est repris et les flux de capitaux étrangers reviennent sur la zone dans un contexte d’inflation qui se stabilise (aux alentours de 7%) pour une croissance de 5,2% en moyenne sur l’année.

Le contexte de taux d’intérêt réels négatifs (-1,28%) favorables à la reprise des investissements et une inflation qui s’atténue par des prix de matières premières en baisse, redonne un terrain propice à une revalorisation progressive des actifs dans la zone.

Nous choisissons un support de HSBC Global Asset Management d’un encours de 3.7 Milliards de dollars enregistrant une performance 2012 de 37,06% et surperformant son indice de près de 15% pour une volatilité (à ne pas négliger) de 23,33%. (cf. reporting et commentaire de gestion du support en pièce jointe)

Entrée du support HSBC GIF BRAZIL EQUITY E EUR C (LU0196696966)

L’abaissement du taux SELIC à un niveau historique de 7,25% malgré une hausse continuelle de l’inflation s’établissant en Janvier 2013 à 6,15% montre la volonté du gouvernement Brésilien de redynamiser la croissance. Son intervention pour affaiblir le Real d’environ 40% afin d’inscrire le taux de conversion dans un tunnel de 2 à 2,10 Réaux pour 1 dollar représente une deuxième intervention en faveur de la croissance auxquelles s’ajoutent des mesures d’exonérations fiscales sur les produits industriel, une stimulation du crédit, une baisse des charges patronales ainsi qu’un plan de privatisations pour développer les infrastructures pour plus de 100 Milliards de dollars.

Le seul risque que nous surveillerons sera la hausse de cette inflation qui pourrait être amplifiée par un réal dont la valeur est volontairement affaiblie.

Nous choisissons un fonds de HSBC Global Asset Management d’un encours de 1.8 Milliards de dollars euros sur lequel nous limiterons notre exposition au sein même des profils Equilibré et Dynamique (max 4%).

Sa performance sur 2012 s’établit à 3,95% pour une volatilité annualisée de 18,09%. (cf. reporting et commentaire de gestion du support en pièce jointe)

3 – Défiance sur l’or

Sortie du support TOCQUEVILLE GOLD (FR0010649772)

Après avoir généré une performance de près de 19% entre Juillet et Octobre, le support enregistre une correction quasi-symétrique (-17,67% entre le 05/10/2012 et 28/12/2012). Malgré l’allègement en Octobre sur le support, cette mauvaise performance pénalise les profils dynamiques. La correction du prix de l’or, l’émergence de problèmes sociaux qui a généré un surplus de coûts salariaux pour les entreprises minières, et une faiblesse continuelle du dollar (monnaie dans laquelle les charges sont réglées) sont les principales causes de cette dépréciation des sociétés aurifères. Nous soldons donc la position dans l’attente d’un meilleur point d’entrée et d’une meilleure visibilité sur la structure de coût « actualisée » (des nouveaux coûts salariaux) des sociétés aurifères.