Quelles sont les stratégies financières et fiscales du PER individuel ? Le PER est-il meilleur que l’assurance-vie pour préparer sa retraite ? Ne bloquez pas votre capital pour rien, retrouvez dans cet article les simulations des stratégies gagnantes et perdantes du Plan d’épargne retraite indidivuel.

Avec la possibiltité de sortir entièrement en capital à la retraite, en plus de la déduction d’impôt à l’entrée, le succès du PER individuel remplaçant le PERP et le Madelin ne se dément pas… mais attention, car son capital à la sortie sera réintégré à votre impôt sur le revenu !

Vous pourrez trouver dans cet article nos meilleurs conseils pour ouvrir, transférer et valoriser votre épargne retraite en PER, avec des simulations comparatives entre la rentabilité du PER et celle de l’assurance-vie, avec l’introduction d’un concept exclusif à notre cabinet nommé le Surplus d’efficacité de blocage (SEB).

Avez-vous déjà ouvert votre nouveau Plan d’épargne retraite individuel ? Transféré votre capital de PERP ou Madelin ? Mais surtout, avez-vous la bonne stratégie financière et fiscale pour optimiser la rentabilité de cette épargne en PERin ? Notre cabinet de gestion de patrimoine vous conseille pour élaborer ensemble cette stratégie PER sur-mesure en 2023.

Avant le lancement des nouveaux Plans d’épargne retraite (PER) en octobre 2019, seulement 230 milliards d’euros avait été épargnés sur les solutions d’épargne retraite existantes toutes ces dernières dizaines d’années, contre 1 700 milliards d’euros pour l’assurance-vie. Nous sommes désormais déjà à plus de 40 milliards d’euros d’encours en seulement 3 ans d’existence (dont la moitié pour le PER individuel) et, depuis le début de l’année 2022 et jusqu’à mai, 2,7 milliards d’euros ont été versés sur les différents PER, soit +44 % par rapport à la même période en 2021.

Vous pouvez désormais ouvrir un Plan d’épargne retraite PER-individuel, PER entreprise collectif et PER entreprise catégoriel pour préparer votre retraite par la capitalisation. Ils viennent remplacer les obsolètes PERP, Madelin, PERCO et Article 83 qui peuvent être transférés vers ces PER.

- Quelles sont donc les nouvelles stratégies financières, fiscales et patrimoniales que les nouveaux PER vous offrent ?

- Comment optimiser votre constitution d’épargne retraite ou vos revenus complémentaires futurs grâce à ces évolutions législatives ?

- Quels conseils pour choisir son meilleur contrat PER, réaliser des transferts de ses anciens placements et préparer au mieux votre retraite ?

Chef d’entreprise, profession libérale, cadre supérieur à haut revenu, notre cabinet de gestion de patrimoine (CGP) situé à Paris vous conseille dans l’élaboration de votre stratégie patrimoniale sur-mesure d’optimisation de votre retraite : plan d’épargne retraite (PER), mais aussi assurance-vie, capital-investissement, SCPI internationales, immobilier locatif direct…

Plan d’épargne retraite 2023 – Stratégies, Ouverture, Transfert de PER individuel

- Fonctionnement des 3 nouveaux PER

- PER individuel (PER-in) remplace le PERP, Madelin et assimilés

- PER entreprise collectif (PERE-co) remplace le PERCO

- PER entreprise catégoriel (PERE-cat) remplace les articles 83

- Le socle commun de fonctionnement des 3 PER

- Stratégies 2023 de constitution d’épargne retraite PER individuel

- Epargner sur PER de façon plus efficace que l’assurance-vie

- Transmettre via PER-assurance de façon plus efficace que l’assurance-vie en cas de décès

- Utiliser le PER-titres pour bénéficier d’un PFU de 30% à la sortie sur les SCPI

- Stratégies de transfert d’anciens placements vers PER

- Sortir entièrement le capital d’un PERP et Madelin après un transfert vers un PER, voire d’un Article 83

- Transférer le capital d’une assurance-vie vers un PER à fiscalité optimisée

- Continuer d’utiliser les anciennes solutions d’épargne retraite plutôt qu’un PER

- Comparaison de 3 meilleurs contrats PER individuels 2023

- Contrat PER Generali

- Contrat PER Eres

- Contrat PER Swiss Life

- Etude stratégique comparative : devez-vous épargner sur un PER-in ou sur une Assurance-vie ?

- Simulation 1 : 41% de TMI à l’entrée et 30% à la sortie

- Simulation 2 : 45% de TMI à l’entrée et 41% à la sortie

- Conclusion Plan d’épargne retraite PER 2023

Calci Patrimoine est un cabinet de conseil en gestion de patrimoine (CGP) situé à Paris, membre de Magnacarta (1er groupement français avec 65 cabinets et 1,5 milliard d’euros d’actifs gérés, 17 collaborateurs, avec le groupe Oddo BHF en tant qu’actionnaire institutionnel). Notre métier consiste à vous accompagner en toute objectivité et indépendance dans la réalisation de vos stratégies d’optimisation civile et fiscale de votre patrimoine, d’allocation d’investissements immobiliers et de placements financiers, grâce à près des 200 meilleures partenaires bancaires, assurantiels, immobiliers, notaires, avocats et experts de la place.

Fonctionnement 2023 des 3 nouveaux Plan d’épargne retraite (PER)

Trois compartiments PER différents aux modalités de souscription, d’alimentation et de sortie distinctes

1/ Le PER individuel (PER-in) qui remplace le PERP, Madelin et assimilés :

- Souscription facultative et ouverte à tous.

- Alimentation par des versements volontaires, et (en cas de transfert) des rachats d’assurance-vie et des versements obligatoires issues des articles 83 d’anciens employeurs.

2/ Le PER entreprise collectif (PERE-co) pour le PERCO ;

- Souscription facultative.

- Alimentation par des versements volontaires, et par les sommes d’intéressement, de participation d’abondement versées par l’entreprise en tant qu’épargne salariale.

- L’épargne salariale n’est pas déductible, mais exonéré d’IR avec 9,7% de (PS), et exonération ou réduction de forfait social selon les cas.

3/ Et le PER entreprise obligatoire (PERE-o) qui lui remplace les articles 83.

- Souscription obligatoire.

- Alimentation par des versements volontaires (déductibles de l’IR ou non, au choix), ou par des versements obligatoires (exonérés d’IR avec PS 9,7%)

- Sortie obligatoirement en rente viagère des versements obligatoires.

Mais trois compartiments PER ayant un socle commun de fonctionnement

- Gestion pilotée. Sauf indication contraire, les sommes sont versés par défaut sur une « gestion pilotée » qui sera dégressivement investi en actifs risqués (actions…) par rapport à l’approche de l’âge de départ à la retraite de l’adhérent.

- Sortie totale ou fractionnée en capital. Il y a une sortie en rente viagère de principe, mais possibilité de sortir entièrement ou fractionnée en capital (sauf pour les versements obligatoires).

- Déductibilité fiscale des versements. Les versements qui peuvent être déduits du revenu imposable de l’impôt sur le revenu (IR), selon leurs plafonds épargne retraite respectifs (salariés ou TNS), seront alors imposables à l’IR en cas de sortie en capital. Avec possibilité de ne pas les déduire à l’entrée pour ne pas les imposer à la sortie. Les plus-values à la sortie en capital sont taxées au prélèvement forfaitaire unique (PFU), actuellement de 30% (12,8% d’IR et 17,2% de prélèvements sociaux IS).

- Taxation au barème du capital à la sortie. De façon similaire, si les versements sont déduits à l’IR à l’entrée, la sortie en rente sera taxée à titre gratuit à l’IR avec abattement de 10%. Alors qu’en cas de non-déduction à l’entrée, un des abattements à titre sera appliqué sur la base imposable IR de la rente viagère (40% entre 60 et 69 ans, ou 30% si plus de 70 ans). Dans les deux situations, les PS bénéficient de l’abattement à titre onéreux.

- 6 cas de déblocages anticipés. Les sommes sont disponibles au plus tôt à la liquidation de la pension dans un régime obligatoire d’assurance vieillesse ou à l’âge légal de départ à la retraite, et avant le terme par 6 cas de déblocage anticipé :

- Décès du conjoint ou du partenaire de PACS ;

- Invalidité de 2ème ou 3ème catégorie du titulaire, de ses enfants, de son conjoint ou partenaire de PACS ;

- Surendettement ;

- Chômage ;

- Liquidation judiciaire ;

- Acquisition de la résidence principale.

- Sauf pour la résidence principale, exonération d’IR sur les déblocages anticipés. En cas de versements déduits de l’IR à l’entrée, le déblocage anticipé pour l’acquisition de sa résidence principale sera imposé à la sortie. Alors que le capital débloqué sera exonéré d’IR (les PS sont dus) pour les 5 autres cas.

- Transférabilité totale entre les différents PER. Les sommes sont transférables librement d’un PER à l’autre (sauf les PER de l’entreprise dont le bénéficiaire est toujours salarié). Les conditions de sortie en capital ou de rente restent toutefois inchangées.

Stratégies de constitution d’épargne retraite PER individuel 2023

Ces nouvelles caractéristiques des PER sont-elles donc suffisantes pour y flécher l’épargne des Français ?

Dans la pratique, quelles stratégies d’épargne gagnantes pouvons-nous mettre en place grâce aux PER ?

- Un effet capitalisation sur l’épargne plus puissant en PER qu’en assurance-vie.

- Une transmission de capital plus importante avec le PER par rapport à l’assurance-vie en cas de décès.

- Un PFU de 30% avec le PER au lieu de la fiscalité des revenus des SCPI.

Epargner sur PER de façon plus efficace que l’assurance-vie

Gain fiscal PER à l’entrée pour effet de la capitalisation sur le long terme par rapport à l’assurance-vie

Plus la tranche marginale d’imposition (TMI) à l’entrée est forte par rapport à la TMI à la sortie (45%, puis 30% par exemple), plus épargner sur un PER-in sera efficace par rapport à l’assurance-vie.

Aussi, à effort d’épargne égal (c’est-à-dire le montant versé sur le PER net de la TMI d’IR), le capital versé sur le PER sera supérieur à celui sur l’assurance-vie. Par l’effet de la capitalisation, il y aura donc une performance améliorée du PER lorsque la phase d’épargne est longue et la rentabilité annuelle est forte.

Exemple numéro 1 PER vs Assurance-vie : Pour un effort d’épargne de 5 500€ et une TMI à 45% à l’entrée, on versera initialement 10 000€ sur le PER-in et 5 500€ sur l’assurance-vie. On réalise une simulation avec 10 ans de phase d’épargne à une rentabilité annuelle de 4% et une TMI de 30% à la sortie.

- Le PER accumulera 14 802€ en 10 ans, soit 3 000€ d’impôt à la sortie sur le capital (TMI à 30%) et 1 441€ sur la plus-value (PFU de 30%) à payer. Soit une valeur nette d’épargne PER à N+10 de 10 361€

- L’assurance-vie accumulera quant à elle 8 141€ en 10 ans, soit 454€ de prélèvements sociaux sur la plus-value (17,2%) sans IR grâce l’abattement de 4600€ ou 9200€. Soit une valeur nette d’épargne d’assurance-vie à N+10 de 7 687€.

- Le PER fera donc gagner sur cet exemple 2 674€ de capital par rapport l’assurance-vie, soit une efficacité de 49% par rapport à l’effort d’épargne initial de 5 500€ !

Certes, il sera quasiment toujours plus efficace financièrement d’épargner sur le PER plutôt qu’une assurance-vie du fait de cette phase de capitalisation. Mais ce gain financier PER sera à mettre en perspective avec l’avantage que procure la disponibilité du capital à tout moment de l’assurance-vie.

Notons qu’en cas de sortie en capital à 100% au moment du départ à la retraite (pas de sortie progressive et hors cas de déblocage anticipé), considérant qu’il s’agit d’un revenu exceptionnel, il sera possible d’utiliser l’option du système du quotient par 4 (ou de l’étalement – article 163 A du CGI).

Exemple numéro 2 PER vs Assurance-vie : Pour un effort d’épargne de 7 000€ et une TMI à 30% à l’entrée (versement net du gain d’IR), on versera initialement 10 000€ sur le PER-in et 7 000€ sur l’assurance-vie. On réalise une simulation avec 10 ans de phase d’épargne à une rentabilité annuelle de 2% et une TMI de 30% à la sortie.

- Le PER atteindra 12 189€ de capital en 10 ans, soit 3 000€ d’impôt à la sortie sur le capital (TMI à 30%) et 657€ sur la plus-value (PFU de 30%) à payer. Soit une valeur nette d’épargne PER à N+10 de 8 523€

- L’assurance-vie atteindra quant à 8 523€ en 10 ans, soit 262€ de prélèvements sociaux sur la plus-value (17,2%). Soit une valeur nette d’épargne d’assurance-vie à N+10 de 8 261€.

- Le PER fera donc gagner sur cet exemple 262€ de capital par rapport l’assurance-vie, soit une efficacité de seulement 3,74% par rapport à l’effort d’épargne initial de 7 000€. De quoi sans doute préférer l’assurance-vie pour épargner jusqu’à sa retraite.

Lorsque le gain potentiel du PER vous semblera incertain ou insuffisant, vous pourrez alors décider d’épargner sur une assurance-vie pour ne pas bloquer votre capital jusqu’à la retraite.

Pour aller plus loin, vous pourrez lire l’étude stratégique comparative PER vs Assurance-vie en cette fin d’article

Transmettre via PER-assurance de façon plus efficace que l’assurance-vie en cas de décès

Un plus important capital transmis par le PER grâce au gain fiscal à l’entrée

Afin d’enrichir l’offre pour les épargnants et créer de la concurrence, la loi Pacte permet de choisir entre des PER-assurance (gérés par un assureur) et des PER-titres (gérés par une société de gestion)

Concernant les PER-titres, ils seront soumis aux Droits de mutation à titre gratuit (DMTG) en cas de décès du souscripteur.

Concernant les PER-assurance, avant le dénouement du contrat en rente viagère, une fiscalité similaire en cas de décès à celle de l’assurance-vie a été décidée.

- En cas de dénouement du contrat avant 70 ans, le même article avantageux 990-I du CGI que pour l’assurance-vie s’appliquera sur la valeur de rachat du PER (152 500€ d’abattement par bénéficiaire, 20% au-delà, 31,25% au-delà de 700 000€).

- En cas de dénouement du contrat après 70 ans, l’article 757 B nouveau du CGI s’appliquera sur la valeur du rachat du PER (30 500€ d’abattement commun, puis taxation aux DMTG). A noter que le 757 B sur assurance-vie ne s’applique sur le capital qui a été versé à l’entrée après 70 ans, et exonère les plus-values du barème progressif des DMTG.

Ainsi, toujours à effort d’épargne égal, l’épargne financière en PER transmises en cas de décès avant 70 ans sera plus importante que celle de l’assurance-vie du fait du gain fiscal à l’entrée à la TMI.

Exemple : Pour un versement annuel de 10 000€ pendant 5 ans sur le PER-assurance et de 7 000€ annuel sur l’assurance-vie, à une rentabilité annuelle de 3%, TMI de 30% à l’entrée et décès avant 70 ans.

- Le PER-assurance transmettra 52 040€ par l’article 990-I du CGI.

- Mais l’assurance-vie transmettra 36 428€ (aussi par le 990-I).

Par contre, en cas de décès après 70 ans, l’assurance-vie sera plus efficace car elle pourra toujours bénéficier de l’article 990-I du CGI pour les versements effectués avant 70 ans, tandis que le PER-assurance se verra appliquer les DMTG du 757-B.

Utiliser le PER-titres pour bénéficier d’un PFU de 30% à la sortie sur les SCPI

L’imposition des revenus fonciers des SCPI évitée par le PER

Les PER sont une véritable nouvelle enveloppe fiscale à appréhender, au même titre que l’assurance-vie, le compte-titres ou le PEA.

Lors d’un versement volontaire, le législateur a laissé la possibilité de choisir au contribuable de ne pas le déduire de son revenu imposable. Le capital à la sortie ne sera alors pas réintroduit au barème progressif de l’impôt sur le revenu.

Ainsi, si l’on introduit des parts de SCPI de rendement dans un PER-titres sans déduction à l’entrée (dont les loyers sont lourdement imposés en direct en tant que revenus fonciers à la TMI et aux prélèvements sociaux de 17,2%), vous pourrez bénéficier d’une double optimisation fiscale :

- Lors de la phase de capitalisation, les loyers de SCPI ne seront pas fiscalisés

- Lors de la phase de retraits partiels à la retraite, les plus-values seront uniquement imposées au PFU de 30%.

Cette stratégie peut être une bonne alternative aux SCPI qui investissent en immobilier à l’étranger pour optimiser la fiscalité de vos revenus.

Stratégies de transfert d’anciens placements vers PER

Comment bien utiliser les possibilités de transferts des placements existants vers les nouveaux PER ?

Sortir entièrement le capital d’un PERP et Madelin après un transfert vers un PER, voire d’un Article 83

Désormais tous transférables vers le PER, les anciens produits seront fermés à la commercialisation le 1er octobre 2020, mais ils continueront de fonctionner normalement après cette date (avec des versements toujours possibles).

En complément de cette portabilité, la mesure phare du PER-in est de rendre désormais possible la sortie totale en capital plutôt qu’en rente viagère.

Mais, s’il a été choisi de déduire du revenu imposable de l’impôt sur le revenu son versement à l’entrée, le capital débloqué à la retraite sera alors imposé au barème progressif.

Vous pouvez dès à présent transférer vos contrats PERP et Madelin vers des PER-individuels, afin d’avoir le choix de sortir entièrement en capital, progressivement ou en une seule fois.

Pour les cotisations supplémentaires des entreprises à leurs salariés, le PER-o sera toujours dans l’obligation de sortir en vente viagère.

Attention cependant aux schémas encore possible avant le 30 septembre 2020 qui conseilleraient de transférer ses articles 83 d’anciens employeurs (qui ne supportaient plus d’obligation d’adhésion vers un PERP), puis vers un PER afin de pouvoir en sortir en capital. Après avoir été interrogé, le Trésor a estimé qu’il serait contraire à l’objectif du texte et qu’il pourrait requalifier les contrats.

Mais du fait que la transformation du PERP vers le PER se fera de manière collective, et sera donc « subie » par les épargnants, certains assureurs se disent sereins quant à la validation de ce schéma.

Transférer le capital d’une assurance-vie vers un PER à fiscalité optimisée

Si vous êtes à plus de 5 ans de l’âge légal de départ à la retraite (57 ans aujourd’hui), le législateur a introduit la possibilité de « transférer » vers un PER-in une épargne d’un contrat d’assurance-vie (ou de capitalisation) de plus de 8 ans.

L’opération prend la forme d’un rachat total ou partiel de l’assurance-vie, puis d’un reversement du capital sur le PER. Celui-ci pourra être déduit de votre revenu imposable, comme s’il s’agissait d’un versement volontaire.

De plus, ce rachat bénéficiera d’un abattement supplémentaire de 4 600€ pour une personne seule ou 9 200€ pour un couple (soit 9 200€ ou 19 200€ d’abattement) si celui-ci est effectué avant le 31 décembre 2023.

Continuer d’utiliser les anciennes solutions d’épargne retraite plutôt qu’un PER

Si leurs anciennes caractéristiques vous sont plus favorables, vous pouvez toujours faire fonctionner normalement vos PERP, Madelin ou PERCO sans les transférer vers un PER (ou vous avez encore la possibilité d’en ouvrir jusqu’à au 1er octobre 2020).

Dans le cas du PERP, vous avez la possibilité de débloquer entièrement votre capital uniquement taxé au prélèvement forfaitaire libératoire (PFL) de 7,5% si vous achetez votre résidence principale au moment de votre départ à la retraite. Pour un PER-in, il est désormais possible de débloquer votre épargne à tout moment de votre vie pour acheter votre résidence principale, mais le capital sera alors entièrement réintroduit à votre revenu imposable sans possibilité d’utiliser le système du quotient.

Dans le cas du Madelin, certains contrats peuvent proposer un rendement minimum garanti et un taux attractif de conversion en rente. Vous pourriez alors le préférez à un PER-in si vous envisagez une sortie en rente viagère plutôt qu’en capital.

Dans le cas du PERCO ou du PER-collectif, l’ancien et le nouveau dispositif de Plan d’épargne entreprise sont très similaires et attractifs : sortie totale en capital possible pour les deux, ou encore l’intéressement, participation et abondement uniquement aux PS à 9,7% sans IR ni forfait social pour les PME. Mais certaines légères différences pourraient vous faire choisir un ancien (par exemple, les plus-values sont uniquement soumises aux prélèvements sociaux de 17,2%), autant que choisir un PERE-co (par exemple, du fait de sa gamme de supports d’investissement élargie : fonds euros, SCPI, titres vifs, OPCVM, etc.).

Sélection et comparaison de 3 meilleurs contrats PER individuels

Comparatif contrats PER individuels

Quel meilleur contrat Plan d’épargne retraite PER-in ouvrir ?

| PER GENERALI | PER ERES | PER SWISSLIFE | |

| Unités de compte | 250 UC (OPCVM, ETF, titres vifs, produits structurés et FCPR) | Une centaine d’UC (OPCVM et ETF) | Une centaine d’UC (OPCVM et ETF) |

| Fonds euros | AG Generali | AG SwissLife | AG SwissLife |

| Fonds immobiliers | SCPI, SCI et OPCI | SCPI, SCI et OPCI | SCPI et OPCI |

| Gestion financière | Gestion libre, 5 mandats en Gestion pilotée, 3 profils en Gestion horizon retraite | Gestion libre, 12 mandats en Gestion pilotée, 1 profil en Gestion horizon retraite | Gestion libre, 3 profils en Gestion horizon retraite |

| Table de mortalité | Celle à la liquidation (TGF05 aujourd’hui) | Table garantie à l’adhésion | Table garantie à l’adhésion pour les versements volontaires déductibles |

| Taux technique | 0% | 0% | 0€ |

| Rentes viagères | 3 choix de rente | 4 choix de rente | 5 choix de rente |

| Sortie en capital à la retraite | Totale ou fractionnée (entièrement libre) | Totale ou fractionnée (entièrement libre) | Totale ou fractionnée (entièrement libre) |

| Droit d’adhésion | 30€ | 25€ | 25€ |

| Frais sur versements | 4,50% max | 4,80% max | 4,75% max |

| Frais de gestion | Fonds euros 0,90%/an UC : 1%/an (libre) |

Fonds euros 1%/an UC : 1%/an (libre) |

Fonds euros 0,65%/an UC : 0,96%/an (libre) |

| Frais d’arbitrage | 15€ min (0,50% max) | 15€ min (0,50% max) | Un arbitrage gratuit par an, 30€ min (0,20% max) |

| Frais arrérages (rente) | 0% | 0% | 3% |

| Frais de transferts sortant | 1% pendant les 5 premières années | 1% pendant les 5 premières années | 1% pendant les 5 premières années |

| Autres frais | 10% des dividendes versés sur les UC de type SCPI | ||

| Versement initial | 1000€ minimum, 300€ si versements programmés | 500€ minimum | 1000€ minimum |

| Versements libres | 300€ minimum | 150€ minimum | |

| Versements programmés | Non obligatoire, 75€ par mois minimum | Non obligatoire, 50€ par mois minimum | Non obligatoire, 225€ par mois minimum |

Notre avis comparatif de ces contrats PER individuels : Le contrat PER de Generali nous semble le plus complet (notamment pour sa gamme de fonds en gestion libre), mais le PER d’Eres et le PER SwissLife permettent de garantir la table de mortalité à l’adhésion si vous vous gardez l’option de sortir en rente viagère et non en capital.

A noter que le 2 février 2022, les assureurs se sont engagés à plus de transpace sur les frais des PER, avec la remise obligatoire d’une information précontractuelle qui reprend un tableau de frais qui montre à la fois les frais du contrat, mais aussi des frais des unités de compte.

Etude stratégique comparative : devez-vous épargner sur un PER-in ou sur une Assurance-vie ?

Quelle est la meilleure stratégie de constitution d’épargne financière pour la retraite d’un épargnant entre le nouveau PER-individuel (PER-in) et l’assurance-vie ?

Revenir au plan de l’article

Par rapport à l’assurance-vie dont la valeur de rachat est toujours entièrement disponible, est-ce rentable pour moi de bloquer mon épargne sur le PER-in pour bénéficier de la déduction fiscale à l’entrée, mais subir l’imposition à la sortie ?

Pour les départager, nous introduisons la nouvelle notion de Surplus d’efficacité de blocage (SEB) qui est le gain (ou la perte) de rentabilité annuelle du PER-in sur l’assurance-vie.

Pour calculer le SEB d’un scénario, nous ferons la différence entre les deux Taux de rentabilité interne (TRI) obtenus par la phase d’épargne, puis de sortie par des rachats, du PER-in et de l’assurance-vie.

Pour que les deux TRI soient comparables, nous utiliserons les hypothèses de simulation suivantes : effort d’épargne annuel égal, même durée de phase d’épargne et de sortie, même performance annuelle.

L’effort d’épargne du PER-in étant le versement réalisé par l’épargnant augmenté de son gain d’IR. Soit pour 10 000€ versés sur le PER-In et une TMI de 30%, l’effort d’épargne du PER (et le montant du versement sur l’assurance-vie) est de 7 000€.

Ensuite, il faudra déterminer la tranche marginale d’imposition (TMI) à l’entrée et à la sortie pour calculer le gain fiscal de la déduction pendant la phase d’épargne du PER-in, puis son coût fiscal de l’imposition pendant la phase de retrait.

Option déterminante, l’épargnant pourra potentiellement maitriser sa TMI à la sortie et prolonger sa phase d’épargne grâce à la possibilité de sortie fractionnée du PER-in.

Exemple 1 de simulation de stratégie comparative PER-in et assurance-vie

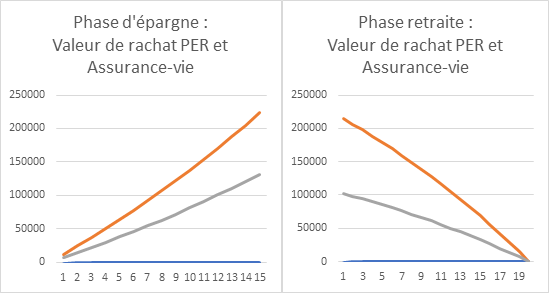

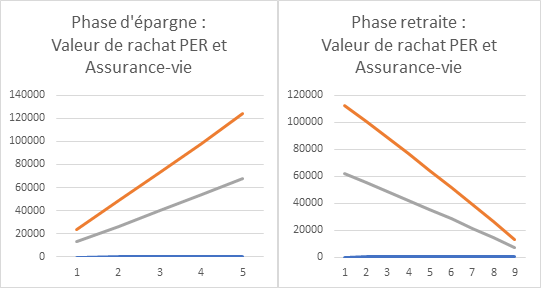

Hypothèses. TMI à l’entrée : 41% ; TMI à la sortie : 30% ; Rendement : 3% ; Versement sur PER-in : 12 000€ par an ; Effort d’épargne PER et Assurance-vie : 7 080€ par an ; Versement sur Assurance-vie : 7 080€ par an.

PER-individuel Assurance-vie Phase d’épargne 15 ans (blocage) 15 ans Versements volontaires 180 000€ 106 200€ Gain fiscal 73 800€ – Epargne constituée 233 187€ 131 680€ Phase de retrait 20 ans (sortie fractionnée) 20 ans Rachat brut annuel 15 002€ 7 138€ Rachat total net 210 023€ 136 477€ Rachat net annuel moyen 21 002€ nets par an 13 648€ nets par an Taux de rentabilité interne 4,0% 1,5% Le Surplus d’efficacité de blocage (SEB) du PER-in sur l’Assurance-vie sur ce scénario 1 est donc de 2,5% par an. L’épargnant bénéficiera d’un surplus de revenus de 54% pendant 20 ans.

Exemple 2 de simulation de stratégie comparative PER-in et assurance-vie

Hypothèses. TMI à l’entrée : 45% ; TMI à la sortie : 41% ; Rendement : 1,5% ; Versement sur PER-in : 24 000€ par an ; Effort d’épargne PER et Assurance-vie : 13 200€ par an ; Versement sur Assurance-vie : 13 200€ par an.

PER-individuel Assurance-vie Phase d’épargne 5 ans (blocage) 5 ans Versements volontaires 120 000€ 66 000€ Gain fiscal 10 800€ – Epargne constituée 123 654€ 68 010€ Phase de retrait 10 ans (sortie fractionnée) 10 ans Rachat brut annuel 13 408€ 7 375€ Rachat total net 80 659€ 72 414€ Rachat net annuel moyen 8 066€ nets par an 7 241€ nets par an Taux de rentabilité interne 2,7% 1,3% Le Surplus d’efficacité de blocage (SEB) du PER-in sur l’Assurance-vie sur ce scénario 2 est donc de 1,4% par an. L’épargnant bénéficiera d’un surplus de revenus de 11% pendant 10 ans.

Nous pouvons ainsi faire les conclusions suivantes sur l’optimisation de la stratégie PER-individuel par rapport à celle d’assurance-vie :

- Plus l’écart de la TMI à l’entrée est grand par rapport à la TMI à la sortie, plus le PER-in sera efficace et son SEB important.

- Plus les deux phases d’épargne et retraite sont longues, et le rendement élevé, plus l’effet de la capitalisation permettra au capital du PER-in de croître plus vite que l’assurance-vie en phase d’épargne, ou décroitre moins rapidement en phase retraite.

On peut également constater que le PER-in sera quasiment toujours plus efficace que l’assurance-vie si la TMI à l’entrée est égale ou supérieure à celle de sortie. Mais l’épargnant devra prendre la décision de bloquer son capital jusqu’à sa retraite.

Ainsi, les surplus PER-in d’efficacité de blocage et de revenus calculés pour les scénarios d’épargne-retraite seront des indicateurs particulièrement pertinents pour conseiller les épargnants dans leur décision stratégique patrimoniale.

Conclusion Plan d’épargne retraite PER individuel 2023

Revenir au plan de l’article

Les nouveaux Plans d’épargne retraite (PER) ouvrent des perspectives nouvelles sur les stratégies d’épargne retraite en 2020 grâce à la possibilité de sortie totale en capital, notamment par rapport à l’assurance-vie.

Mais nous serons sans doute loin de la « démocratisation » de l’épargne retraite que souhaitait introduire la loi Pacte.

En effet, l’étendue des possibilités et le schéma de sortie en capital taxée à l’IR du PER-individuel viseront sans doute les contribuables à plus hauts revenus (chefs d’entreprise, professions libérales, cadres supérieurs et dirigeants…), appuyés de leurs conseillers financiers avisés.

C’est pourquoi notre cabinet de gestion de patrimoine est à votre disposition pour élaborer votre stratégie patrimoniale en intégrant toutes les solutions existantes de placements financiers et investissements immobiliers, dont le PER.

Contactez-nous, ce serait avec plaisir que nous vous conseillerons de façon objective pour étudier la réalisation de vos transferts d’anciens PERP et Madelin, ainsi que de choisir le meilleur contrat PER où épargner en unités de compte, gestion pilotée ou gestion à horizon pour votre retraite.

bonjour

quel rendement moyen faut il esperer d’un PER?

ne vaut il pas mieux verser soi meme chaque année jusqu’à la retraite un meme montant sur un ETF classique?

merci

@TB. Le Plan d’épargne retraite PER est un véhicule de placements, vous pouvez très bien y insérer des ETF comme dans l’assurance-vie, le PEA ou le compte-titres. Sa rentabilité potentielle dépend dans quoi vous investissez. Pour caricaturer, de 0% par an si vous ne prenez aucun risque, à plus de 10% par an si vous êtes 100% en actions innovantes. Le gain fiscal du PER à l’entrée est à avantage par rapport à l’assurance-vie, car c’est lui qui permet d’optimiser la rentabilité potentielle si vous investissez en actions sur le long terme pour votre retraite. Anthony Calci CGP