Accueil >> Investir en Immobilier >>

Optimisation et réduction de ses impôts locatifs fonciers. Avec une fiscalité des revenus fonciers issue des loyers de votre patrimoine immobilier en location nue qui fait agir à la fois l’impôt sur le revenu (TMI) et les prélèvements sociaux (PS 15,5% aujourd’hui), dans cet environnement de ras-le-bol fiscal de plus en plus intense, comment faire pour optimiser votre imposition et augmenter votre rentabilité ?

Si vous êtes à la tranche marginale d’imposition (TMI) de 30%, soit à partir de 2 200€ mensuels par part fiscale, ce sera près de la moitié de votre rentabilité locative qui partira à l’Etat (45,5% donc). Si vous êtes à une TMI à 41% ou 45%, l’addition sera encore plus salée (56,5% et 59,5%) et pourrait remettre en cause la viabilité de votre stratégie immobilière en location nue.

Comment fonctionne en détail la fiscalité de la location immobilière nue ? Quelles solutions et tactiques pour réduire votre imposition sur vos revenus fonciers sont à votre disposition ? Création de charges par emprunt, travaux, stratégie innovante, passage en location meublée BIC… Que peut vous apporter notre cabinet de gestion privée pour optimiser vos actifs immobiliers ?

Diminuer son imposition sur les revenus fonciers pour optimiser ses investissements immobiliers

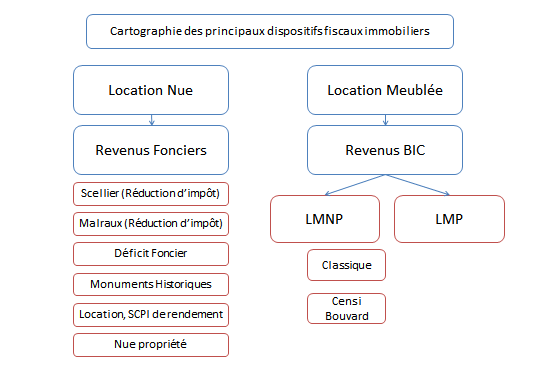

Cartographie des principaux dispositifs immobiliers

Fonctionnement de la location nue : fiscalité des revenus fonciers

- Des revenus fonciers lourdement imposés

- Les régimes d’impositions des revenus fonciers :

- Le régime micro-foncier

- Le régime réel foncier

- Comment se détermine le résultat foncier en régime réel

- Exemples de calcul de résultat foncier

Stratégies pour réduire l’imposition de ses actifs et investissements immobiliers locatifs

-

Stratégies pour réduire l’imposition de ses actifs et investissements immobiliers locatifs

- Les intérêts d’emprunt : Nouvelle acquisition immobilière par l’effet de levier crédit.

- Les travaux : Se créer un déficit foncier par une charge importante de travaux.

- Passer en location meublée LMNP : Pour bénéficier de la fiscalité BIC qui permet de créer une charge d’amortissement dans la base imposable.

- Stratégies innovantes : Mixer SCPI de rendement et SCPI Déficit foncier ou Acquérir un bien en Nue-Propriété à crédit.

- À éviter quand on a déjà trop de revenus fonciers : Acquérir en cash des investissements immobiliers en location nue (classique ancien, Duflot, Malraux, SCPI de rendement).

Vous êtes à une TMI élevée (30%, 41% ou 45%) et percevez un montant important de revenus fonciers sur votre patrimoine immobilier en location nue ? Notre cabinet de gestion privée Calci Patrimoine vous aide à comprendre le fonctionnement de la fiscalité sur les loyers en immobilier nue et vous guide pour faire baisser votre imposition sur les revenus fonciers à travers toutes les solutions existantes pour vous créer de nouvelles charges et faire diminuer votre base imposable.

Cartographie des principaux dispositifs immobiliers

Quels sont les dispositifs immobiliers en location et donc assujetti au régime fiscal des Revenus Fonciers (déclarations 2044 et 2044 bis) ?

- Location nue classique (ancien sans dispositif particulier).

- Nue-propriété en démembrement (pas de loyers, pas de revenus fonciers, pas d’ISF). Lire l’article Investir en nue-propriété immobilier >

- Loi Duflot et SCPI Duflot (avec réduction d’impôts). Lire l’article Investir en loi Duflot >

- Loi Malraux et SCPI Malraux (avec réduction d’impôts).

- Déficit Foncier, SCPI Déficit Foncier et Monuments historiques (travaux importants).

- SCPI de rendement (immobilier professionnel). Lire l’article Investir en SCPI de rendement >

Quels sont les dispositifs immobiliers en location meublée et donc assujetti régime fiscal des Bénéfices Industriels et Commerciaux BIC (déclaration 2031) ?

- Location Meublée Non Professionnelle LMNP (Classique ou Censi-Bouvard).

- Location Meublée Professionnelle LMP (sous conditions). Lire l’article Investir en LMNP >

Nos conseils choix des dispositifs immobiliers locatifs. Si vous souhaitez optimiser un patrimoine existant ou futur, bien choisir les moyens les plus adaptées à votre situation financière, fiscale et patrimoniale est déterminant pour la réussite de vos objectifs.

Une TMI élevée ? La nue-propriété ou la location meublée. Des revenus fonciers existant ? Nue-propriété ou Déficit foncier. La création de revenus complémentaires ? SCPI ou LMNP. De la flexibilité dans la gestion ? Immobilier classique…

Bien de plus amples informations sur les différentes stratégies d’investissements immobiliers, je vous invite à lire notre article sur Comment investir en immobilier >.

La location immobilière nue : fiscalité des revenus fonciers

Des revenus fonciers lourdement imposés

Des revenus fonciers de la location d’immeubles soumis à l’impôt sur le revenu selon le barème progressif et aux prélèvements sociaux

En tant que propriétaire bailleur, si vous louez votre bien immobilier vide, c’est-à-dire non meublé, vous déclarez vos loyers perçus dans la catégorie des revenus fonciers. Ainsi, vos immeubles en location nue peuvent être autant des locaux d’habitations et leurs dépendances (appartement, maison, parking), des locaux à usage professionnel (commerces, bureaux, entrepôts) et des terrains.

Les revenus fonciers sont fortement taxés : le résultat foncier (calculé grâce au montant des loyers perçus imputé des charges ou de l’abattement forfaitaire) est soumis directement à l’impôt sur le revenu (à votre Tranche Marginale d’Imposition TMI donc) et aux prélèvements sociaux (PS = CSG + CRDS) ; alors que le régime BIC de la location meublée permet d’imputer dans les charges l’amortissement de la valeur du bien et donc de ne pas payer de fiscalité sur les loyers perçus pendant une très longue période (amortissement sur 30 ans).

Tableau de la fiscalité appliquée sur le résultat foncier

| TMI | PS | CSG déductible* | Total |

|

5,50% |

15,5% |

0,32% |

20,68% |

|

14% |

15,5% |

0,81% |

28,69% |

|

30% |

15,5% |

1,74% |

43,76% |

|

41% |

15,5% |

2,38% |

54,12% |

|

45% |

15,5% |

2,61% |

58,39% |

*La CSG déductible est de 5,8% sur votre revenu imposable, le gain fiscal sera donc 5,8% de votre Tranche marginale d’imposition (TMI).

Vous êtes à une TMI élevée (30%, 41% ou 45%) et percevez un montant important de revenus fonciers sur votre patrimoine immobilier en location nue ? Notre cabinet de gestion privée Calci Patrimoine vous aide à comprendre le fonctionnement de la fiscalité sur les loyers en immobilier nue et vous guide pour faire baisser votre imposition sur les revenus fonciers à travers toutes les solutions existantes pour vous créer de nouvelles charges et faire diminuer votre base imposable.

Les régimes d’impositions des revenus fonciers :

Le régime micro-foncier, ou régime forfaitaire

Vous pouvez opter pour le régime micro-foncier dès lors que le montant total de vos loyers perçus ne dépasse pas 15 000€ par an. Sinon, vous êtes automatiquement dans le régime réel.

Dans la fiscalité du régime micro-foncier, un abattement forfaitaire de 30% s’applique sur le montant des loyers perçus pour représenter les charges à imputer. Puis l’impôt sur le revenu et les prélèvements sociaux s’appliquent.

Quand faut-il choisir l’option du régime micro-foncier plutôt que le régime réel ?

Si vos loyers perçus ne dépassent pas 15 000€, vous avez intérêt à opter pour le régime micro-foncier tout simplement si vos charges imputables sont inférieures à 30% de ce montant.

Exemple de calcul en régime micro-foncier

- Vous êtes à une TMI de 14%, percevez 13 000€ de loyers et vos frais et charges imputables sont de 3 000€.

- 13 000 x 30% = 3 900€, vous avez donc intérêt à opter pour le régime micro-foncier (3 900€ > 3 000€)

- Résultat foncier qui s’ajoute à vos revenus : 13 000 – 3 900€ = 9 100€

- Fiscalité totale appliquée sur le résultat foncier : 9 100€ x 28,69% = 2 611€

Le régime réel foncier

Si vous revenus locatifs sont supérieurs à 15 000€ par an, vous êtes obligatoirement dans le régime réel (s’ils sont inférieurs à 15 000€ vous avez le choix entre le micro et le réel).

Pour calculer le résultat foncier (ou la base imposable) sur lequel s’appliquera l’impôt sur le revenu et les prélèvements sociaux en régime réel, vous devez déduire du montant total de vos loyers perçus les frais et charges engagés pour la mise en location de l’ensemble de vos biens.

Quelles sont les principales charges admises en déduction des revenus fonciers ?

Les charges financières :

- Les intérêts d’emprunt.

- Les assurances-décès-invalidés (ADI).

Les charges non financières

- Les frais de gestion.

- Les travaux d’entretien, de réparation et d’amélioration.

- Les charges de copropriété.

- Les taxes foncières et taxes annexes (sauf la taxe annuelle sur les loyers élevés des micro-logements).

Attention, les dépenses de travaux de construction et d’agrandissement ne sont pas déductibles.

Déductions spécifiques sur les revenus fonciers

Des déductions particulières peuvent s’appliquer au revenu brut avant déduction des frais et charges :

|

Dispositifs |

Déduction des revenus fonciers |

| Borloo-ancien | 30%, 60% (45% avant 2009) ou 70% |

| Mobilité professionnelle | 10% |

| Remise en location de logements vacants | 30% |

| Régime d’amortissement Robien-ZRR | 26% |

| Dispositif Borloo-neuf | 30% |

| Scellier intermédiaire | 30% |

| Scellier ZRR | 26% |

| Carrières et autres gisements minéraux | 40% (50% avant 2006) |

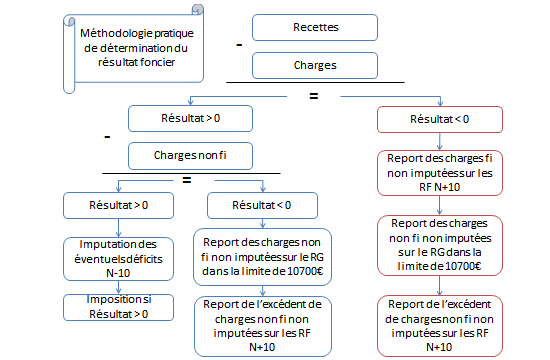

Comment se détermine le résultat foncier en régime réel

1ère étape : Montant des loyers diminué des charges financières

Les charges financières (intérêts d’emprunt et ADI) ne peuvent pas diminuer le revenu brut à un niveau inférieur à 0.

Exemple de calcul : Si le montant des loyers est 10 000€ et que les intérêts d’emprunt + ADI supérieur à 10 000€, alors résultat foncier = 0. Les charges financières non utilisés sont reportables les 10 années suivantes.

Loyers – Charges financières, si le résultat est inférieur à 0 :

- Report des charges financières non imputées sur les revenus fonciers pendant 10 ans.

- 2ème étape, imputation des charges non financières.

Loyers – Charges financières, si le résultat est supérieur à 0 : 2ème étape, imputation des charges non financières.

Loyers – Charges financières – Charges non financières, si le résultat est inférieur à 0 : Déficit foncier

- Report des charges non financières non imputées sur le revenu global dans la limite de 10 700€.

- Report de l’excédent de charges non financières non imputées sur les revenus fonciers pendant 10 ans.

- Déficit foncier (maximum 10 700€ donc) qui vient diminuer le revenu brut global (gain fiscal de votre TMI).

Lorsque le revenu global est trop bas pour absorber le déficit foncier, la différence est imputable sur les revenus globaux des 6 années suivantes, à condition d’affecter le bien à la location nue de la 3ème année qui suit l’imputation du déficit.

Loyers – Charges financières – Charges non financières, si le résultat est supérieur à 0 : Bénéfice foncier

- Imputation des éventuels déficits fonciers existants.

- Imposition si le résultat foncier est supérieur à 0.

Résumé de la détermination du résultat foncier en régime réel :

- Si le résultat foncier est supérieur à 0 : bénéfice foncier imposé à la TMI et aux Prélèvements sociaux.

- Si le résultat foncier est inférieur à 0 et supérieur à 10 700€ : Imputation du déficit foncier sur le revenu global (déduction d’impôt sur votre revenu imposable).

- Si le résultat foncier est inférieur à 0 et inférieur à 10 700€ : Imputation du déficit foncier de 10 700€ sur le revenu global et report de l’excédent de déficit foncier pendant 10 ans.

Méthodologie pratique de calcul du résultat foncier

Les règles de calcul du résultat foncier

Le déficit foncier est lorsque le résultat foncier (loyers – charges) est inférieur à 0. Il est important d’en connaitre les modalités de calcul afin d’appréhender l’optimisation de la fiscalité de vos revenus fonciers lorsque vous les déclarez dans votre 2044 (numéro de la déclaration d’impôt de vos revenus fonciers en régime réel).

Exemple 1 de calcul de déficit foncier

|

Loyers |

+ 6000€ |

|

Frais de gestion |

-840€ |

|

Réparations |

-4 500€ |

|

Total des charges non financières |

-5 340€ |

|

Intérêts d’emprunt |

-7000€ |

|

Résultat |

-6340€ |

Méthodologie appliquée pour calculer le résultat foncier imposable :

1ère étape : Loyers diminués des charges financières : 6 000€ – 7 000€ = – 1000€ (inférieur à 0 donc 1 000€ reportables sur les revenus fonciers pendant 10 ans).

2ème étape : On impute maintenant les charges non financières : 0 – 5 340€ = – 5 340€.

Résultats du calcul du déficit foncier :

- Déficit foncier de 5 340€, imputé sur le revenu global.

- 1 000€ reportables sur les revenus fonciers pendant 10 ans.

Exemple 2 de calcul de résultat foncier

|

Loyers |

+ 4500€ |

|

Frais de gestion |

-630€ |

|

Réparations |

-14 000€ |

|

Total des charges non financières |

-14 630€ |

|

Intérêts d’emprunt |

-5 000€ |

|

Résultat |

-15 130€ |

Méthodologie appliquée pour calculer le résultat foncier imposable :

1ère étape : Loyers diminués des charges financières : 4 500€ – 5 000€ = – 500€ (inférieur à 0 donc 500€ reportable sur les revenus fonciers pendant 10 ans)

2ème étape : On impute maintenant les charges non financières : 0 – 14 630€ = – 14 630€ (inférieur à 0 donc 14 630€ – 10 700€ = 3 930€ reportables sur les revenus fonciers pendant 10 ans)

Résultats du calcul du déficit foncier :

- Déficit foncier de 10 700€, imputé sur le revenu global

- 500€ + 3 930€ = 4 430€ reportables sur les revenus fonciers pendant 10 ans

Exemple 3 de calcul de résultat foncier

|

Immeuble A |

Immeuble B |

TOTAL |

|

| Loyers |

+ 3000€ |

+ 7500€ |

+ 10 500€ |

| Frais de gestion |

|

|

|

| Réparations |

-3500€ |

-1850 |

|

| Total des charges non financières |

-3 500€ |

-1850€ |

-5350 |

| Intérêts d’emprunt |

-7 800€ |

0 |

-7 800€ |

| Résultat |

-8 300€ |

+5 650€ |

-2 650€ |

Méthodologie appliquée pour calculer le résultat foncier imposable :

1ère étape : Loyers diminués des charges financières : 10 500€ – 7 800€ = 2 700€ (supérieur à 0, pas de report)

2ème étape : On impute maintenant les charges non financières : 2 700 – 5 300€ = – 2 650€ (inférieur à 0 reportable sur les revenus fonciers pendant 10 ans)

Résultats du calcul du déficit foncier :

- Déficit foncier de 2 650€, imputé sur le revenu global

- Aucun report sur les revenus fonciers

Conseils pour calculer un gain fiscal sur ses revenus fonciers.

Chaque charge que vous imputerez sur vos loyers vous permettra d’éviter une imposition à votre TMI (0, 5,5%, 14%, 41%, 45%) ajoutés des prélèvements sociaux (15,5%).

Par exemple, vous imputez 10 000€ de charges financières (intérêts d’emprunt et ADI) sur votre revenu imposable et vous êtes à une TMI de 41% : 41% + 15,5% = 56,5%, soit 5 650€ de gain fiscal grâce à vos crédits ! Avec 2,8% de CSG déductible, le gain réel fiscal est de 5 370€.

Le « secret » pour optimiser vos revenus fonciers ? Se créer des charges à imputer sur vos loyers !

Stratégies pour réduire l’imposition des revenus fonciers de ses actifs et investissements immobiliers locatifs

Vous êtes à une TMI élevée (30%, 41% ou 45%) et percevez un montant important de revenus fonciers sur votre patrimoine immobilier en location nue ? Notre cabinet de gestion privée Calci Patrimoine vous aide à comprendre le fonctionnement de la fiscalité sur les loyers en immobilier nue et vous guide pour faire baisser votre imposition sur les revenus fonciers à travers toutes les solutions existantes pour vous créer de nouvelles charges et faire diminuer votre base imposable.

5 solutions à privilégier pour se créer des charges et optimiser ses investissements immobiliers nus

Important : Ces solutions d’optimisation fiscale sur revenus fonciers sont généralement à privilégier si vous êtes à une TMI élevée, 30%, 41% ou 45%. Une étude avec calculs et simulations de votre situation doivent être effectués en amont de toute mise en place de ces stratégies afin d’en connaitre le taux de rendement interne réel.

1. Diminution de vos revenus fonciers grâce aux intérêts d’emprunt avec acquisition par l’effet de levier crédit

Outre le fait d’agrandir son patrimoine immobilier, acheter à crédit un nouveau bien immobilier permet de se créer des charges financières (intérêts d’emprunt et ADI) et donc de faire baisser votre résultat foncier imposable. « L’effet de levier crédit » joue alors pleinement son rôle.

Si vous disposez déjà d’un capital, il peut tout à fait être opportun d’opter pour un crédit in fine qui permet de faire à la fois de valoriser ce capital et de générer plus d’intérêts d’emprunt. En effet, en crédit amortissable la part d’intérêts diminue avec le temps alors qu’en crédit in fine le montant des intérêts reste constant pendant toute la période du crédit. Plus d’intérêts d’emprunt sont donc générés pour venir diminuer votre imposition sur les revenus fonciers.

Acquérir la nue-propriété d’un bien immobilier à crédit pour diminuer ses impôts fonciers

Une excellente stratégie de diminution de ses revenus fonciers imposables existant par le crédit est l’acquisition d’une nue-propriété de bien immobilier démembré.

En effet, l’usufruit (la gestion locative) étant donné temporairement à un bailleur social pendant une quinzaine d’année, l’investisseur en nue-propriété ne perçoit au loyer et peut donc imputer l’intégralité de ses charges financières intérêts d’emprunt et ADI sur ses revenus fonciers existants. Au terme du démembrement temporaire, lorsque l’usufruit retrouve la nue-propriété, l’investisseur devient pleinement propriétaire de l’appartement.

Lire l’article sur > Investir en immobilier par la nue-propriété

Les avantages du démembrement et de l’acquisition de la nue-propriété :

- Décote de prix d’environ 40% pour un démembrement temporaire de 15 ans (l’équivalent de la rentabilité locative).

- Aucune fiscalité sur les revenus fonciers pendant la durée du démembrement.

- Les intérêts d’emprunt sont déductibles des autres revenus fonciers.

- La nue-propriété n’est pas imposable au regard de l’ISF.

Exemple de démembrement : acquisition de la nue-propriété

- Bien immobilier neuf à 358 000€

- Durée du démembrement : 17 ans

- Valorisation de la nue-propriété pour 17 ans : 56%

- Acquisition de la nue-propriété : 358 000 x 56% = 200 480€

- Soit un gain immédiat de 358 000 – 200 480 = 157 520€

Au bout des 17 ans, vous devenez complètement propriétaire et récupérez l’usufruit, c’est-à-dire la gestion, la location et donc de la perception des loyers.

La durée du démembrement peut être fixée selon l’âge de l’investisseur pour « coller » sa fin au moment du départ à la retraite. L’investisseur paiera moins cher son bien immobilier (jusqu’à 56% sur 17 ans) au moment de l’acquisition, puis pendant toute la durée du démembrement optimisera sa fiscalité sur les revenus fonciers et ISF.

Nos conseils réduction revenus fonciers. Investir dans un nouveau bien immobilier à crédit permet de vous créer des charges financières à imputer, mais attention : vous vous créerez sans doute de nouveaux revenus fonciers…

Un cercle vicieux s’installe alors ! Au bout de quelques années, les intérêts d’emprunt ont fortement diminués (en crédit amortissable, pas en crédit in fine) et vous vous retrouvez avec plus d’impôt sur vos revenus fonciers qu’auparavant.

C’est pourquoi investir à crédit en nue-propriété peut être une bonne stratégie pour vous créer des intérêts d’emprunt sans augmenter vos loyers de revenus fonciers.

Une autre stratégie, celle que nous allons voir juste après, est d’investir dans un bien avec un montant très important de travaux pour se créer des charges non financières en plus des charges financières.

2. Se créer du déficit foncier grâce aux travaux des dispositifs Déficit Foncier ou Monuments Historiques

Les dispositifs Déficit Foncier et Monuments Historiques permettent d’acquérir un bien immobilier ancien de prestige qui nécessite un montant important de travaux : ratio travaux moyen de 70% (pour 100 000% investi 70 000€ de travaux).

Les spécialistes de ces dispositifs sont les groupes CIR et Alain Crenn avec qui notre cabinet est partenaire. Il vous est également possible d’acquérir vous-même (ou grâce à un chasseur immobilier de notre réseau) un bien qui nécessite beaucoup de travaux.

Un impact fiscal immédiat et puissant grâce à un ratio travaux moyen de 70%

- Déficit Foncier : 100% des travaux en déduction des revenus fonciers positifs, soit une économie d’impôt de 38% du prix total.

- Monuments Historiques : 100% des travaux et des intérêts d’emprunt en déduction du revenu global, soit une économie d’impôt de 29% du prix total.

Dans le cas du dispositif Déficit Foncier, le cadre fiscal est celui des revenus fonciers dans lequel l’excédent de déficit foncier est reportable pendant 10 ans.

Exemple de bien immobilier en Déficit Foncier

|

Surface |

Prix foncier |

Prix Travaux |

Prix Total Lot |

Loyer estimé |

|

73,1m² |

82 872€ |

242 423€ |

325 295€ |

650€ |

Vous aviez un résultat foncier positif de 50 000€ par an et une TMI à 41%, soit une imposition de 50 000€ x 54,12% = 27 060€. Avec cette acquisition en Déficit Foncier, les travaux dureront 2 ans mais vous vous créerez un déficit foncier qui efface cette imposition pendant environ 4 ans, soit une réduction d’impôt d’environ 100 000€… Et à l’abri du plafond des niches fiscales !

Dans le cas du dispositif Monuments Historiques, les charges de travaux sont imputables sans limitations sur le revenu global (pas de limitation à 10 700€ ni de durée).

Exemple de bien immobilier en Monuments Historiques

|

Surface |

Prix foncier |

Prix Travaux |

Prix Total Lot |

Loyer estimé |

|

104m² |

120 500€ |

350 000€ |

470 000€ |

1 100€ |

Avec cette acquisition en Monument Historique, les travaux dureront 2 ans mais vous pourrez imputer le montant des travaux sur 3 ans, soit 116 000€ par an sur votre revenu global. Une réduction d’impôt de 350 000 x TMI(41%) = 143 500€, soit 47 833€ par an pendant 3 ans ! Et toujours en dehors du plafond des niches fiscales…

3. Forte réduction d’impôt avec le dispositif Malraux, hors plafond des niches fiscales

Comme les dispositifs Déficit Foncier et Monuments Historiques, le dispositif Malraux permet d’acquérir un bien immobilier ancien de prestige qui nécessite un montant important de travaux. Mais contrairement à la loi Duflot, également avec réduction d’impôt, la loi Malraux est plafonnement des niches fiscales (maximum 10 000€ par an), comme le déficit foncier.

Un impact fiscal immédiat et puissant grâce à un ratio travaux moyen de 70%

Malraux : une réduction d’impôts équivalente à 30% du montant total des travaux jusqu’à 120 000€ sur 4 ans, soit une réduction d’impôt de 21% du prix total.

Exemple de bien immobilier en loi Malraux

Surface

Prix foncier

Prix Travaux

Prix Total Lot

Loyer estimé

83m²

158 656€

321 210€

482 466€

842€

|

Surface |

Prix foncier |

Prix Travaux |

Prix Total Lot |

Loyer estimé |

|

83m² |

158 656€ |

321 210€ |

482 466€ |

842€ |

321 210 x 30% = 96 363€ soit 24 091€ de réduction d’impôt sur 4 ans.

Nos conseils réduction revenus fonciers. Les dispositifs Malraux, Monuments Historiques et Déficit Foncier ont pour avantage de vous faire bénéficier d’un gain fiscal important sur le court terme (moins de 3 ans). Lorsque le « stock » de travaux et/ou d’intérêt d’emprunt a été utilisé dans vos charges de revenus fonciers (entre 3 et 8 ans), vous vous retrouverez avec un montant de revenus fonciers plus important qu’auparavant. Il faudra donc agir pour trouver une nouvelle solution d’optimisation fiscale et patrimoniale.

4. Mixer SCPI de rendement et SCPI Déficit Foncier

Vous avez un montant d’apport disponible pour investir dans des parts de SCPI de rendement. Or, votre actuelle imposition sur les revenus fonciers est déjà trop importante et cet investissement l’augmentera encore.

La stratégie : Au lieu d’investir 100% de votre capital sur les SCPI de rendement, vous achetez chaque année le montant idéal de SCPI Déficit Foncier qui permettra d’effacer la fiscalité des nouvelles SCPI de rendement.

Exemple Mix SCPI de rendement et SCPI Déficit Foncier

Hypothèses :

- TMI à 30% (fiscalité cumulée avec les PS : 43,8%)

- Pas d’abattement de 30% (revenus fonciers supérieurs à 15 000€ par an)

- Revalorisation des parts : 0%

- Revalorisation des revenus : 1,50%

- Frais d’entrée SCPI : 11%

SCPI de rendement seule :

- Souscription nette : 500 000€

- Rendement : 5,50%

Pour 500 000€ de souscription nette et 5,5% de rendement net de frais, 27 500€ de revenus fonciers en plus. Soit environ 12 034€ de fiscalité créée pour une TMI à 30%.

Résultats :

|

SCPI de rendement seule (16 ans) |

|

|

TOTAL INVESTISSEMENT |

555 000 € |

|

TOTAL REVENUS |

493 140 € |

|

FISCALITE REVENUS FONCIERS |

215 798 € |

|

RENDEMENT ANNUEL TRI |

2,89% |

Mix SCPI de rendement et SCPI Déficit Foncier

SCPI de rendement :

- Souscription nette : 150 000€

- Rendement : 5,50%

SCPI Déficit Foncier :

- Taux de Déficit Foncier : 57%

- Rendement : 3%

- Somme souscription nette sur 16 ans : 393 610€

- Liquidation à 16 ans

Pour 150 000€ de souscription nette de SCPI de rendement et 5,5% de rendement net de frais, 8 250€ de revenus fonciers en plus. Soit environ 3 610€ de fiscalité normalement induite pour une TMI à 30%.

On achète chaque année le montant de SCPI Déficit foncier qui efface ces 4 000€ d’imposition, soit environ 20 000€ de parts par an.

Résultats :

|

SCPI de rendement + SCPI Déficit Foncier (16 ans) |

|

|

TOTAL INVESTISSEMENT |

603 407 € |

|

TOTAL REVENUS |

238 314 € |

|

FISCALITE REVENUS FONCIERS |

6 107 € |

|

RENDEMENT ANNUEL TRI |

3,62% |

Soit une amélioration du rendement de 25% par rapport à l’investissement dans la SCPI de rendement ! Sans compter que le capital qui n’a pas été encore investi peut être en même temps valorisé sur un autre placement pendant toute la durée du montage.

5. Solution alternative à la location nue : La location meublée LMNP

La location meublée LMNP pour bénéficier de l’amortissement du régime fiscal BIC

Sortir de la fiscalité lourde des revenus fonciers pour passer à celle des revenus BIC grâce à la location meublée. En effet, en investissant dans un bien LMNP vous allez imputer l’amortissement de la valeur du bien immobilier dans les charges ! Ce qui va donc fortement diminuer votre revenu imposable… et donc votre imposition sur vos loyers immobiliers.

Vous avez la possibilité de meubler et louer vous-même (ou par une agence) ou de confier intégralement la gestion à un exploitant professionnel (résidence de tourisme, étudiant, affaire, senior, EHPAD…) qui vous paye et garantit vos loyers par bail commercial.

Pour en savoir plus, lire l’article > Investir en immobilier par la location meublée LMNP

Exemple d’optimisation fiscale des loyers par la location meublée LMNP

Vous investissez pour 300 000€ dans un bien LMNP avec 4% de rendement, soit 12 000€ de loyers par an. Vous auriez peut-être perdu jusqu’à 54% de rendement avec l’imposition sur les revenus fonciers.

Mais en LMNP et revenus BIC, vous amortissez le bien immobilier sur 25 ans, soit 300 000€ x 85% (15% de foncier non amortissable) divisés par 30 ans = 8 500€ à imputer dans les charges pendant 30 ans ! Si vous êtes à une TMI à 41%, 8 500€ x 54,12% x 30 ans = 138 006€ de gain fiscal, près de la moitié du bien… C’est tout simplement ce que vous aurez perdu en impôt sur les revenus fonciers en étant en location nue.

Nos conseils réduction revenus fonciers. La location meublée LMNP possède un régime fiscal (BIC) bien plus intéressant que la location nue (revenus fonciers) grâce à la possibilité d’amortir le bien immobilier. Privilégier donc le LMNP le plus possible !

Quelques défauts de la location meublée sur la location nue sont toutefois existants : Pas toujours applicable à tous les biens en location (maisons, grands appartements…) et réglementation plus contraignante (notamment sur la location saisonnière en grande ville).

Bonjour,

Je suis dans le cas d’une forte TMI avec des revenus foncier que je souhaite effacer au mieux. Je viens de lire vos différentes stratégies et je me pose la question sur celle consistant à investir chaque année des SCPI DEFICIT FONCIER du montant qui convienne. J’ai cependant des doutes sur la valorisation de ces SCPI dans le temps, et la capacité qu’on a à les revendre? qu’en est il réellement? Merci

@cortale. Une SCPI Déficit Foncier se clôture d’elle-même au bout d’un nombre d’années terminé par la société de gestion. Il n’est pas recommandé de vouloir la revendre entre temps.ANthony CALCI CGP

Bonjour,

Pouvez vous me dire comment s’applique la Déduction mobilité professionnelle 10%.

Dois je plutôt louer nu où meublé ?

Est ce que toutes les autres déduction s’applique dans le cadre de la 2044 en plus des 10%.

Est ce que les 10% s’applique uniquement sur l’ancienne résidence principale ou sur l’ensemble des locations ?

Merci

CHM

@Hars martin. Concernant la Déduction pour mobilité professionnelle de la résidence principale : si vous êtes amené, pour des raisons professionnelles, à donner en location votre ancienne résidence principale dont vous détenez la propriété et à prendre en location, à plus de 200 km, une nouvelle habitation principale, bénéficiaient sous certaines conditions (jusqu’à l’imposition des revenus perçus en 2012) d’une déduction égale à 10 % des revenus bruts fonciers tirés de la location de leur précédent logement.

Cette déduction des 10% ne s’appliquent qu’en revenus fonciers de location nue et seulement sur l’ancienne RP.

A. CALCI

Suite embauche sur bordeaux en cdi (suite chomage), j’ai gardé ma maison de lyon mis en location (loyer de 1000€) qui ne couvre pas mes depenses de location de mon nouveau logement (1500€).

Comment declarer ces depenses et recettes sur ma declaration de revenues pour eviter de payer des surpuls d.impots sur des recettes fictives (loyers = recettes mais < aux depenses nouvelles)

Cordialement

@Redon. Si vous êtes en location immobilière nue, donc en revenus fonciers, vous devrez sans doute déclarer vos revenus en micro-foncier si vos charges n’excèdent pas 30% du montant de vos loyers. A. Calci

Bjr

Savez vous s’il existe une limite entre la part achat du bien et la part travaux (par achat d’un bien 75000e et travaux 130000e). L’administration fiscale ne considère-t-elle pas qu’au delà de cette limite, ce n’est plus de la réparation mais de la création.

JB

@harfleur. Pas de limite de rapport foncier/travaux, la législation dépend de la nature des travaux (dépenses de construction, d’amélioration, d’entretien, gros travaux…), pas des montants. Anthony CALCI CGPI

Bonjour,

Je suis actuellement proprietaire de deux appartements en location meuble et declare en reel. Pour optimiser ma fiscalite, dois je augmenter mes remboursements de pret pour augmenter par la meme occasion les interets deductibles.

@Paulmier. La déductibilité des intérêts d’emprunt permet de diminuer la charge du crédit, mais l’augmentation de cette charge de crédit diminue la rentabilité de l’investissement immobilier. Anthony Calci

Bonjour

Nous avons acheté en 2013 une petite maison de bourg de 40000 euros afin de faire du locatif. Nous remboursons actuellement 290 euros à la banque plus 20 euros d’assurance emprunt pour un loyer de 314.53 euros charges comprises.

Ma question est la suivante: est ce préférable de déclarer en BIC ou en réel? En effet nous déclarons en BIC depuis l’ achat mais au niveau des impôts sur les revenus celà nous revient à plus de 600 euros en plus en comptant les charges sociales.

Merci de votre réponse.

Cordialement

bonjour

Mon conjoint et moi avons racheté en 2010, la part de la maison familiale à ma sœur dans le but de l’habiter dans quelques années à la retraite, cette maison se situant loin de nos travails respectifs nous ne pouvons pas l’habiter. Nous pensions en la louant, pouvoir au moins en partie, rembourser le prêt immobilier que nous avons contracté. Grave erreur ! Plus les années passent, plus nous payons d’impôts (sur le revenu et CSG et RDS). Nous sommes maintenant en déficit quand on soustrait les impôts, les prêts et la taxe foncière ! Nous sommes obligés d’aller au bout du bail et encore, à la fin de celui ci, obligés de l’habiter (alors que nous ne serons pas encore à la retraite !). Que pouvons nous faire svp ? Nous ne voulons pas la vendre. Merci

Bonjour,

En tant qu’usufruitière d’un appartement, mais ayant déjà une résidence principale, et mon fils étant le nue-propriétaire, et vivant à l’étranger, puis-je utiliser le régime micro BIC pour déclarer les revenus (<14k€ / an) perçus de la mise en location meublée de ce bien?

Merci,

Chantal

@Chantal. Oui, en tant qu’usufruitière vous avez tous les droits de mise en location du bien (meublée ou non). A. CALCI CGP

@PERRIER. Plusieurs stratégies pour optimiser les revenus fonciers d’un bien existant sans possibilité de revente (bien familial) : 1/ Passage en bail de location meublée pour bénéficier des amortissements, si impossible 2/ apport à SCI à l’IS (mais vaut vente et fiscalité sur la revente désavantageuse), si toujours impossible 3/ vous créer de nouvelles charges d’emprunt avec un autre investissement comme un appartement en nue-propriété en crédit in fine. A. CALCI CGP

@kathy. Si toutes vos charges (prendre en compte les intérêts d’emprunt qui sont dégressifs et les amortissements) sont supérieures à 50%, il faut privilégier le BIC-réel ou micro-BIC avec abattement. A. CALCI CGP

Bonjour,

j’ai loué mes appartements jusqu’à maintenant en location nue.

Puis je changer de régime d’imposition si je loue en meublé ?

je souhaiterais faire de ces appartements (maison de 4 appartements +un magasin et un garage) une sci

comment procéder ? puis je vendre monter une sci et vendre l’immeuble à celle ci ?

Merci de votre réponse

jacqueline

Bonjour Madame Fabre,

Le changement de régime fiscal entre location nue et location meublée se fait automatiquement en fonction de la nature des revenus déclarés, vous ne déclarez plus des revenus fonciers mais des bénéfices industriels et commerciaux (BIC) en meublé.

Une fois la SCI constituée, vous pouvez choisir d’apporter en nature les fonciers concernés à la société civile ou bien financer le rachat de vos immeubles par la SCI.

Anthony Calci – CGP