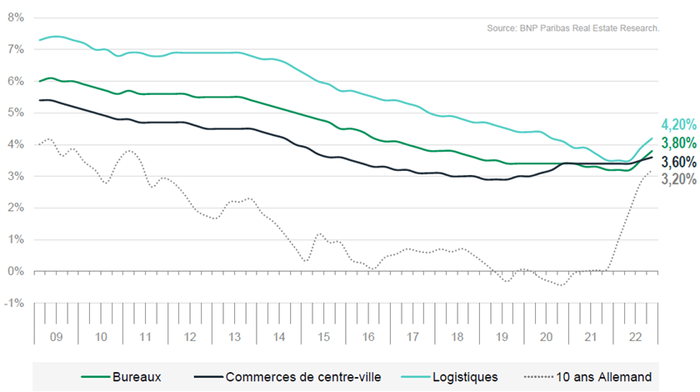

Le risque de baisse de prix de part pour certaines SCPI est important du fait de la hausse violente des taux sans risque qui concurrencent les rendements trop faibles.

Les auditeurs et experts devaient devoir dévaluer le prix de certains actifs immobiliers dans les foncières pour retrouver de la prime de risque.

Source: Research BNP Paribas Real-Estate

Nos critères pour choisir ses SCPI

Voici nos 7 critères quantitatifs pour sélectionner les SCPI où investir :

- Durée de bail moyen élevé > 7 ans (signe d’un parc récent d’immeubles)

- Prix de reconstitution > prix de souscription (à -10% l’AMF oblige aux prix de part de baisser)

- Immeubles situés en France < 75% (diversification à l’international et évitement de la fiscalité française)

- Taux d’occupation financier > 90%

- Collecte positive (permet d’investir dans de nouveaux actifs et de maintenir la liquidité de parts)

- Secteurs d’activité = diversifiés (le marché du bureau est compliqué actuellement, ceux de la santé ou de l’hôtellerie fonctionnent )

- Label = ISR (l’immobilier vert est meilleur sur le long terme)

Pour les critères qualitatifs (l’emplacement des immeubles, le choix des locataires…), il est bien plus difficile de les à cerner.

Alors il faut savoir évaluer la compétence de la société de gestion, ou il faudra décortiquer l’inventaire des immeubles pour apprécier la cohérence de l’offre des actifs avec la demande actuelle et future des locataires.

Mais sachez que les rendements passés, le niveau de frais, la taille de la SCPI ou de la société de gestion, ne sont pas des critères déterminants. Ils ont l’avantage d’être faciles à appréhender, mais ils sont trompeurs.

Notre premier critère pour investir sur une SCPI, la « WALB »

Nous recherchons systématiquement cette information pour choisir d’investir dans une SCPI : sa durée moyenne des baux des immeubles jusqu’aux prochaines échéances de résiliation ou de renégociation.

Ou en anglais la Weight Average Lease Break « WALB ».

La WALB c’est l’information idéale pour se représenter rapidement :

- Le niveau d’investissement ou de renouvellement du parc immobilier de la SCPI.

- L’ancienneté des achats des immeubles.

- La visibilité dans le temps des revenus qui pourront être distribués aux associés.

Une WALB faible, c’est aussi être beaucoup plus exposé aux risques de baisse de valorisations des immeubles, car les experts les calculent grâce aux revenus futurs actualisés. Et avec la hausse des taux de ces derniers mois, un immeuble obsolète qui peut voir son bail résilié ou renégocié à court terme sera en première ligne pour se faire fortement dévaloriser.

Bien sûr, le critère de sélection seul de la WALB n’est pas suffisant et doit s’intégrer dans une analyse globale de la SCPI et de son adéquation avec votre patrimoine.

Faisons l’exercice sur quelques SCPI où nous souhaitons voir une durée ferme des baux restante supérieure à 7 ans.

Ces reportings de SCPI au 2ème trimestre 2023 indiquent :

– PF Hospitalité Europe de Perial 17,5 ans de WALB !

– Corum Eurion 7,14 ans

– Sofidy Europe Invest 8,8 ans

Mais pour ces SCPI :

– Epargne Pierre de Atland Voisin 5 ans

– PFO2 de Perial 4,2 ans

– Primopierre de Primonial 4,03 ans

PF Hospitalité Europe est exceptionnelle sur sa WALB grâce à sa composition en immobilier d’hébergement (clinique, hôtel, école, résidence services…) où les secteurs signent des baux bien plus longs qu’en bureau ou en commerce.

Vendre certaines SCPI obsolètes

Nous recommandons ainsi à nos clients depuis la fin 2022 de vendre certaines de leurs SCPI et SCI (contactez-nous pour discuter ensemble de votre situation personnelle).

Alors, les fonds immobiliers non cotés sont-ils morts ? Faut-il vendre toutes ses SCPI avant qu’elles ne baissent à leur tour ou qu’elles deviennent illiquides ? Et ne plus y investir ?

Et bien non, restons lucide et pragmatique, l’acquisition de parts de SCPI en direct reste toujours parmi les meilleurs investissements immobiliers pour générer des revenus complémentaires sans gestion et de façon mutualisée.

Il y a bien des SCPI qu’il faut vendre par précaution, mais d’autres à conserver, et encore d’autres où investir en choisissant les SCPI adaptées au nouveau contexte de marché.

Conserver ou vendre les nouvelles SCPI internationales

Par exemple, nous recommandons toujours les nouvelles SCPI internationales, comme PF Hospitalité Europe de Perial, Corum Eurion ou Sofidy Europe Invest :

- Ce sont des SCPI récentes en collecte nette positive se constituant leur parc d’immeubles avec la signature de baux long terme et bénéficiant de la baisse des prix immobiliers actuelle.

- Elles sont très diversifiées en termes de secteurs (clinique, école, hôtel, commerce, bureau, logistique) par rapport aux anciennes SCPI qui sont trop concentrées en bureaux obsolètes.

- Et sont entièrement investies en actifs immobiliers dans les grandes villes européennes, permettant la diversification géographique et l’optimisation de l’imposition des revenus immobiliers étrangers perçus. Si vous êtes non-résident, elles ne sont pas assujetties à l’IFI.

Particulièrement, PF Hospitalité Europe de Perial (lancée fin 2020) possède une durée moyenne des baux de 17,5 ans, n’est pas investi en bureau ni commerce, et n’a pas un seul immeuble en France.

Avec le capital que nous récupérons de la vente des SCI ou des SCPI à risques, nous réinvestissons selon le profil et l’objectif de nos clients en fonds d’infrastructures et supports sécurisés (fonds euros avec bonus et fonds monétaires) en assurance-vie, ou en direct pour les revenus complémentaires avec ces modernes SCPI internationales.

Anthony Calci, conseiller en gestion de patrimoine