L’investissement en nue-propriété vous permet de développer votre patrimoine immobilier en acquérant des biens neufs ou des parts de SCPI de rendement à prix décoté, sans gestion, sans impôt sur le revenu, ni impôt sur la fortune immobilière pour optimiser vos revenus au terme du démembrement.

Quelle stratégie adopter en 2024 pour votre investissement immobilier en nue-propriété ? Quelle stratégie correspond le mieux à votre situation et vos objectifs patrimoniaux ? Faut-il opter pour l’acquisition d’un appartement neuf ou privilégier l’investissement dans des parts de SCPI ?

- Bien immobilier en nue-propriété : sélection d’un appartement en fonction de vos objectifs spécifiques, que cela soit pour le louer, pour y vivre ou pour le vendre au terme du démembrement (selon son emplacement, rendement, prix et plus-value potentielle…). Exemples de programmes en nue-propriété 15 ans d’appartements neufs à Paris, Nice ou Bordeaux.

- Parts de SCPI en nue-propriété : pour vous générer des revenus complémentaires à la fin de la période du démembrement en choisissant les meilleures SCPI de rendement. Parmi les exemples de parts de SCPI en nue-propriété sur une durée de 5 ans, notre sélection se porte sur les SCPI internationales Corum Eurion, PF Hospitalité Europe ou Sofidy Europe Invest…

L’investissement immobilier en nue-propriété 2024

- Avantages et risques de l’investissement immobilier en nue-propriété

- Introduction juridique du démembrement de propriété

- Appartement en nue-propriété : Stratégie 1

- Parts de SCPI en nue-propriété : Stratégie 2

- Profils et conseils pour investir en nue-propriété

Afin de pouvoir bénéficier d’un accompagnement personnalisé, vous pouvez contacter notre cabinet de conseil en gestion de patrimoine. Nous pourrons vous conseiller à acquérir un bien immobilier en nue-propriété grâce à nos partenaires spécialistes du démembrement (Perl, Catella, iPlus, Inter Invest et Fidexi…), ou pour investir dans des parts de SCPI en nue-sélectionnées parmi les meilleures SCPI internationales (SCPI Corum Eurion, Corum Origin, Corum XL, PF Hospitalité Europe, Sofidy Europe Invest…).

Investir en nue-propriété immobilier

Avantages et risques de l’investissement immobilier en nue-propriété

Ces dernières années, le secteur immobilier a été profondément affecté par un ensemble de réformes. Tout d’abord, des changements fiscaux majeurs ont remodelé le paysage de l’investissement immobilier, avec la suppression de l’ISF et l’introduction de l’IFI, ainsi qu’une augmentation de la CSG, notamment sur les revenus fonciers et les plus-values immobilières. Ensuite, les réglementations relatives aux normes énergétiques ont été considérablement renforcées, ajoutant une nouvelle couche de complexité aux projets immobiliers. Enfin, la gestion locative, déjà exigeante, continue de se durcir, ce qui pose des défis supplémentaires aux propriétaires.

Les prix de l’immobilier résidentiel en France ont maintenu leur ascension durant une longue période grâce notamment à la persistance des taux d’intérêt bas.

L’année 2023 a été marquée par des défis sur le marché immobilier, notamment avec une hausse des taux d’intérêt qui est venue remodeler quelque peu le paysage de l’investissement immobilier. Cette augmentation des taux a, en effet, rendu les emprunts plus coûteux pour les acquéreurs, réduisant ainsi leur pouvoir d’achat immobilier. En conséquence, les transactions immobilières ont connu un ralentissement.

Ce début d’année 2024 a montré des signes de reprise potentielle, avec une politique monétaire plus accommodante. Les prix de l’immobilier avaient commencé à baisser, mais cette tendance a ralenti laissant entrevoir une possible stabilisation.

Dans ce contexte, il devient de plus en plus difficile de mettre en œuvre des stratégies d’investissement immobilier optimisées. Les investisseurs doivent désormais faire preuve de prudence et de diligence dans leurs décisions, en tenant compte de l’ensemble des facteurs économiques, fiscaux, règlementaires et énergétiques pour maximiser les rendements et minimiser les risques.

Quels sont les avantages de l’investissement immobilier en nue-propriété ?

- Continuer d’accroitre votre patrimoine immobilier : avec une stratégie sans impôt et sans gestion.

- Bénéficier d’une décote sur le prix de votre bien ou de vos parts de SPCI : par exemple 15 ans de démembrement temporaire réduit de 35%, ou de 5 ans réduit de 12% le prix.

- Acheter un appartement sans les aléas de la gestion locative : l’usufruitier est en charge de la location pendant le démembrement.

- Faire capitaliser votre patrimoine : revalorisation mécanique de la nue-propriété dans le temps (la valeur de l’usufruit diminuant), puis récupération de la pleine propriété au terme du démembrement.

- Optimiser vos revenus fonciers existants : les intérêts d’emprunt de crédit d’un appartement en nue-propriété sont déductibles (sans rajouter de nouveaux loyers).

- Diminuer votre IFI sur vos actifs immobiliers : la nue-propriété d’un appartement ou de parts de SCPI que vous payez comptant sort de votre base taxable à l’IFI.

- Vous générer de futurs revenus complémentaires : grâce à la décote vous achetez plus de parts de SCPI, donc vous percevrez un loyer plus conséquent à terme.

Cependant, l’investissement immobilier en nue-propriété présente également des risques, notamment :

- Risque de perte de valeur : le marché immobilier est soumis à des fluctuations, et le prix de revente du bien en nue-propriété ou des parts de SCPI peut être inférieur au prix d’achat. Par conséquent, il est impératif de faire bien sélectionner l’appartement ou les SCPI dans lesquels investir.

- Risque de difficultés financières de l’usufruitier : si l’usufruitier rencontre des difficultés financières, cela peut avoir un impact sur le versement des charges locatives ou sur la qualité de l’entretien du bien (notamment à l’issu du démembrement où la rénovation du bien lui incombe). L’ensemble de ces éléments peut avoir une incidence sur la valeur du bien et sur le rendement de l’investissement. Dans le cas des SCPI, il n’y a pas de risque concernant l’usufruitier.

- Risque de trésorerie : pendant la durée de l’usufruit, l’investisseur ne perçoit pas de revenus locatifs, ce qui peut représenter un risque s’il a contracté un crédit trop important par rapport à ses revenus pour acquérir le bien.

- Risque de liquidité : ppendant ou à l’issu du démembrement, si les conditions du marché immobilier se dégradent et que la demande diminue, l’investisseur peut avoir plus de difficultés à vendre son bien ou ses parts de SCPI.

Il est donc important de bien prendre en compte ces risques avant de se lancer dans un investissement en nue-propriété et de s’assurer de disposer d’une stratégie d’investissement solide et adaptée à ses objectifs financiers.

Introduction juridique sur le démembrement de propriété

En gestion de patrimoine, l’immobilier en nue-propriété repose sur plusieurs articles du Code civil, en particulier les articles 544 et suivants.

- L’article 544 du Code civil dispose que « la propriété est le droit de jouir et disposer des choses de la manière la plus absolue, pourvu qu’on n’en fasse pas un usage prohibé par les lois ou par les règlements ».

- L’article 552 du Code civil précise que « la propriété du sol emporte la propriété du dessus et du dessous ».

- En outre, l’article 578 du Code civil dispose que « l’usufruit est le droit de jouir des choses dont un autre a la propriété, comme le propriétaire lui-même, mais à la charge d’en conserver la substance ».

L’investissement en nue-propriété offre à l’investisseur la possibilité d’acquérir la propriété d’un bien immobilier conformément à l’article 544 du Code civil, tout en accordant à un tiers, l’usufruitier, le droit de jouir de ce bien selon les termes de l’article 619, moyennant un paiement équivalent à la valeur de l’usufruit selon l’article 578.

Il convient également de noter que l’investissement en nue-propriété peut être soumis à d’autres dispositions légales, telles que les dispositions fiscales du Code général des impôts relatives à la propriété et à la location de biens immobiliers, ou les dispositions réglementaires relatives aux contrats immobiliers et à la protection des consommateurs.

Un instrument favorisant la transmission de patrimoine avant de constituer un outil d’investissement en immobilier

Le démembrement de propriété consiste à séparer les droits de propriété d’un bien immobilier en deux éléments distincts : l’usufruit et la nue-propriété.

L’usufruit confère le droit de jouir du bien et d’en percevoir les revenus, tandis que la nue-propriété donne le droit de disposer du bien.

Aujourd’hui utilisé comme une stratégie d’investissement en immobilier, le démembrement de propriété demeure avant tout une technique de gestion patrimoniale mise en œuvre afin d’optimiser les transmissions et successions.

Par exemple des parents utilisent leur droit à donation de 100 000€ tous les 15 ans en donnant la nue-propriété d’un bien à leurs enfants et tout en conservant l’usufruit. Ainsi, les donateurs peuvent continuer à jouir du bien en y habitant ou en le louant pour générer des revenus complémentaires et les donataires récupéreront l’usufruit, et donc la pleine propriété, au moment de la succession de leurs parents.

Dans ce guide dédié au démembrement de propriété, nous nous concentrerons sur son utilisation comme stratégie d’investissement en immobilier et non comme outil d’optimisation de transmission.

Définition du démembrement de propriété

La définition juridique de la propriété est donnée à l’article 544 du Code civil qui la décrit comme le « droit de jouir et de disposer des choses de la manière la plus absolue ».

Cette manière « la plus absolue » du droit de propriété s’articule autour de 3 droits :

- Le droit d’user le bien : l’usus.

- Le droit d’en tirer les fruits, des revenus : le fructus.

- Le droit d’en disposer : l’abusus.

Par conséquent, le propriétaire dispose de ces 3 droits.

Lorsque la propriété est démembrée, elle est finalement partagée entre l’usufruit (l’usus et le fructus) et la nue-propriété (l’abusus).

Différence entre un démembrement temporaire et viager

Le démembrement de propriété peut être caractérisé par deux durées distinctes : temporaire et viager. La différence entre un démembrement temporaire et un démembrement viager réside dans la durée de l’usufruit.

Dans le cas d’un démembrement temporaire, l’usufruit est limité dans le temps, généralement pour une période prédéterminée. À l’issue de cette période, la pleine propriété du bien immobilier revient au nu-propriétaire. Par exemple, un investisseur peut acquérir la nue-propriété d’un bien immobilier

Dans le cas d’un démembrement viager, l’usufruit est lié à la durée de vie de l’usufruitier. Cela signifie que l’investisseur en nue-propriété ne récupère la pleine propriété du bien immobilier qu’après le décès de l’usufruitier. Cette durée peut donc être très variable puisqu’elle dépend notamment de l’âge et de l’état de santé de l’usufruitier.

Pour résumer, la différence entre un démembrement temporaire et un démembrement viager réside dans le fait que le premier a une durée prédéfinie et limitée dans le temps, tandis que le second est lié à la durée de vie de l’usufruitier.

Le démembrement de propriété, qu’il soit temporaire ou viager, nécessite de déterminer la valeur de chacun des droits.

Valorisation fiscale de la nue-propriété pour un démembrement viager

Le barème fiscal prévu à l’article 669 du Code général des impôts (CGI) est utilisé uniquement à des fins fiscales pour calculer la valeur de la nue-propriété et de l’usufruit, dans le cadre d’un démembrement viager, en cas de cession à titre onéreux, de donation ou de succession.

Il prend en compte l’espérance de vie de l’usufruitier et permet de calculer la valeur de l’usufruit et de la nue-propriété en fonction de cet âge.

La barème fiscale de l’article 669 du CGI pour calculer la valeur de l’usufruit viager et la valeur de la nue-propriété selon l’âge de l’usufruitier :

|

AGE |

VALEUR |

VALEUR |

|

Moins 21 ans révolus |

90 % |

10 % |

|

Moins de 31 ans révolus |

80 % |

20 % |

|

Moins de 41 ans révolus |

70 % |

30 % |

|

Moins de 51 ans révolus |

60 % |

40 % |

|

Moins de 61 ans révolus |

50 % |

50 % |

|

Moins de 71 ans révolus |

40 % |

60 % |

|

Moins de 81 ans révolus |

30 % |

70 % |

|

Moins de 91 ans révolus |

20 % |

80 % |

|

Plus de 91 ans révolus |

10 % |

90 % |

Valorisation fiscale de la nue-propriété pour un démembrement temporaire

L’usufruit fiscal constitué pour une durée fixe est estimé à 23% de la valeur de la propriété entière pour chaque période de dix ans de la durée de l’usufruit, sans fraction et sans égard à l’âge de l’usufruitier.

Valorisation économique de la nue-propriété

L’évaluation économique est la méthode d’actualisation des flux de revenus futurs.

Ainsi, la notion d’usufruit économique intègre deux éléments complémentaires, à savoir : la durée de l’usufruit d’une part et le flux des revenus futurs d’autre part.

Vous en trouverez une version détaillée et une simulation plus bas dans l’article.

Quand utiliser l’évaluation économique ou fiscale ?

Le barème fiscal prévu par l’article 669 du CGI est obligatoire seulement pour le calcul des droits d’enregistrement (vente, donation, apport à une société, échange, partage portant sur des droits démembrés etc), de la taxe de publicité foncière ou encore pour le calcul de l’IFI.

L’usufruitier et ses droits sur son usufruit

L’article 578 du Code civil dispose : « L’usufruitier est le droit de jouir des choses dont un autre à la propriété, comme le propriétaire lui-même, mais à la charge d’en conserver la substance. ». C’est-à-dire que l’usufruitier jouit du bien comme s’il en était plein propriétaire.

A ce titre, il est tenu de le gérer de façon « raisonnable » pour ne pas l’altérer et pour le rendre intact au nu-propriétaire à l’extinction de l’usufruit.

Par ailleurs, selon l’article 599 du Code civil, le nu-propriétaire ne peut pas, de quelque manière que ce soit, nuire aux droits de l’usufruitier.

Le nu-propriétaire et ses droits sur la nue-propriété

Pour simplifier, le nu-propriétaire attend simplement de devenir le plein propriétaire. Ce droit lui confère des protections, comme notamment celle de récupérer le bien dans les meilleures conditions.

Les garanties du nu-propriétaire :

- L’inventaire. L’usufruitier peut être tenu de dresser un inventaire au nu-propriétaire au début du démembrement (si demande du nu-propriétaire).

- L’emploi des sommes. Uniquement pour les démembrements issus d’une donation entre époux et pour l’épargne financière, les nus-propriétaires (souvent les enfants) ont le droit de demander à l’usufruitier (souvent les parents) l’emploi de ses liquidités.

- La conversion de l’usufruit en rente viagère. Avoir le droit de convertir en rente viagère l’usufruit après acceptation du conjoint ou héritier nu-propriétaire.

- La caution. Cet outil de protection, contrairement aux autres, peut être imposé de façon flexible par le nu-propriétaire vis-à-vis de l’usufruitier. L’usufruitier donne alors « caution » au nu-propriétaire pour certains points.

À la fin du démembrement, la pleine propriété se reforme chez le nu-propriétaire

À la fin du démembrement de propriété (viager ou temporaire), l’usufruit rejoint la nue-propriété pour reformer la pleine propriété. Et selon l’article 1133 du CGI, elle « ne donne ouverture à aucun impôt ou taxe lorsque cette réunion a lieu pour l’expiration du temps fixé pour l’usufruit ou par le décès de l’usufruitier ».

Les causes naturelles d’extinction de l’usufruit :

- À la mort de l’usufruitier.

- À la fin du démembrement temporaire.

- Après que l’usufruitier ait racheté la nue-propriété ou qu’il en hérite.

- Par le non-usage total du droit d’usufruit pendant trente ans, durée de prescription légale.

- La perte totale du bien, dans le cas où l’extinction est naturelle et non imputable à une mauvaise utilisation de l’usufruitier.

Extinction du démembrement par la vente des deux droits du bien

Lorsque l’usufruit et la nue-propriété sont rachetés en même temps, le démembrement s’éteint automatiquement. Selon l’article 621 du Code civil, et sauf convention contraire, le prix est répartit entre l’usufruitier et le nue-propriétaire en fonction de la valeur respective de ces droits : « En cas de vente simultanée de l’usufruit et de la nue-propriété d’un bien, le prix se répartit entre l’usufruit et la nue-propriété selon la valeur respective de chacun de ces droits, sauf accord des parties pour reporter l’usufruit sur le prix […] ».

Les clauses particulières d’extinction du démembrement

-

- L’abus de jouissance de l’usufruitier. On vise ici un comportement fautif dégradation ou manque d’entretien).

- La renonciation à l’usufruit. Par exemple, si le bien revient trop cher à l’usufruitier ou qu’il souhaite rétablir immédiatement la pleine propriété au profit du nu-propriétaire.

- Perte totale de la chose sur laquelle l’usufruit est établi. Par exemple, si le bien est totalement détruit par un incendie.

- La conversion de l’usufruit en rente viagère.

La fiscalité des plus-values immobilières en démembrement

Le calcul de toute plus-value s’obtient en soustrayant le prix de cession du prix d’acquisition. En cas de démembrement, la difficulté réside dans la détermination du droit cédé, que ce soit l’usufruit ou la nue-propriété.

Dans tous les cas, qu’il s’agisse d’un démembrement temporaire ou d’un démembrement viager, les mêmes règles s’appliquent en matière de taux d’imposition et d’abattements que pour les immeubles détenus en pleine propriété.

Pour un usufruit temporaire, comme pour l’investissement immobilier en démembrement de propriété, l’évaluation est alors économique et parfaitement définie dans les modalités de démembrement de l’opération :

- Valeur de l’usufruit temporaire sur 10 ans : 23% du prix en pleine propriété.

- Valeur de la nue-propriété : 77% du prix en pleine propriété.

- Donc, la valeur de l’usufruit perd 2,30% par an (23% divisés par 10 ans), toutes choses égales par ailleurs, la nue-propriété gagne 2,30% par an pendant 10 ans.

Deux stratégies pour investir en nue-propriété : via un bien immobilier ou via des parts de SCPI

Appartement en nue-propriété : Stratégie 1 de l’investissement immobilier en démembrement

L’investissement dans un bien immobilier en nue-propriété

L’investissement dans un appartement en nue-propriété est un type d’investissement immobilier qui consiste à acquérir la propriété d’un bien immobilier sans en avoir la jouissance pendant une période donnée. Dans ce type d’investissement, l’investisseur acquiert la nue-propriété d’un bien immobilier, ce qui signifie qu’il en devient le propriétaire, mais ne peut pas l’occuper ni en percevoir les revenus locatifs pendant une durée déterminée.

La jouissance du bien est en effet conservée par l’usufruitier, qui est souvent le vendeur initial du bien immobilier. La durée de l’usufruit est généralement comprise entre 10 et 20 ans, et à l’expiration de cette période de démembrement, l’investisseur devient plein propriétaire du bien immobilier.

Investir en nue-propriété permet à l’investisseur de bénéficier d’une décote importante sur le prix d’acquisition du bien immobilier, car il ne prend pas en compte les revenus locatifs que l’usufruitier aurait pu percevoir pendant la durée de l’usufruit. Cette décote peut être particulièrement intéressante pour les investisseurs qui cherchent à optimiser leur investissement immobilier à long terme, notamment en vue de préparer leur retraite.

Les sociétés Perl, iPlus et Fidexi, spécialistes de la réalisation de programmes d’appartements neufs en nue-propriété, sont bien sûr partenaires de notre cabinet Calci Patrimoine. Nous avons ainsi accès à tout leur stock de biens disponibles afin de sélectionner pour vous les meilleurs programmes dans lesquels investir.

Les entreprises spécialisées dans la conception de programmes immobiliers en nue-propriété, telles que Perl, Catella, iPlus et Fidexi, sont des partenaires reconnus de notre cabinet, Calci Patrimoine. Grâce à cette collaboration, nous disposons d’un accès privilégié à l’ensemble de leur offre de biens disponibles, nous permettant ainsi de sélectionner pour vous les programmes les plus avantageux pour investir.

Pourquoi investir dans un appartement en nue-propriété ?

Résumons les nombreux avantages de l’investissement immobilier par l’achat de sa nue-propriété en démembrement de propriété.

Un investissement immobilier patrimonial :

- Qualité de l’immobilier. Parmi les milliers de programmes proposés par les promoteurs, les spécialistes de l’investissement en nue-propriété Perl et iPlus sélectionnent scrupuleusement les quelques programmes neufs immobiliers qu’ils vont réaliser en démembrement avec un important filtre. Les résidences proposant des appartements en nue-propriété sont peu nombreux (moins de 2000 appartements par an) et sont généralement d’excellentes qualité en termes d’emplacement, de montage et de promotion. Ceci est un important avantage par rapport à un investissement immobilier en loi Duflot-Pinel, où le choix beaucoup plus vaste de programmes rend la sélection qualitative beaucoup plus complexe.

- Moins cher à l’achat. Acheter un bien immobilier d’habitation classique à 60% de sa valeur en pleine propriété (40% de décote sur la nue-propriété), en échange d’aucune gestion locative pendant une quinzaine d’années.

- Plus-value à terme. Une plus-value qui sera à la fois composée de la valeur de l’usufruit et de la revalorisation qui se sera effectuée pendant toute la durée du démembrement (effet capitalisation).

- Compléments de revenus ou habitation à terme. En récupérant l’usufruit à la fin du démembrement, vous devenez plein propriétaire et pouvez alors louer votre appartement pour percevoir les loyers, ou bien l’occuper en tant que résidence principale ou secondaire.

Un investissement immobilier sécurisant qui offre une parfaite visibilité :

- Aucune charge, impôt ou taxe. La gestion, l’entretien, le paiement des charges (copropriété, gros travaux…) et des taxes (foncière, ordures…) sont intégralement supportés par l’usufruitier.

- Une gestion 100% déléguée à l’usufruitier. Absence de vacance locative, de loyers impayés et aucun aléa. Cela permet de vous assurer une sécurité optimale sur votre trésorerie.

- Remise en état à la fin de l’usufruit temporaire. Le bailleur remettant à neuf votre bien après avoir relogé le locataire, vous récupérez, en même temps que la pleine propriété, votre investissement immobilier en bon état.

Au niveau fiscal :

- Optimisation de l’impôt sur le revenu. Puisque vous ne percevez aucun loyer, votre revenu imposable n’augmente pas. De plus, si vous financez votre investissement avec un crédit, les intérêts d’emprunt sont imputables sur les revenus fonciers à venir ou existants.

- Optimisation de votre IFI. La nue-propriété d’un bien immobilier n’est pas intégrée dans le calcul de votre assiette IFI. En payant comptant, le cash sort de votre IFI. À crédit, aucune augmentation de l’IFI.

- Pas de taxe foncière. Celle-ci est payée par l’usufruitier.

Le nu-propriétaire est l’investisseur en immobilier d’habitation, l’usufruitier est un bailleur gestionnaire

Dans le cadre d’un investissement immobilier en nue-propriété, vous, en tant que nu-propriétaire, êtes l’investisseur, tandis que l’usufruitier est un bailleur qui assumera la gestion complète du bien que vous avez acheté pendant toute la période de l’usufruit temporaire. Cette période d’usufruit varie généralement de quinze à vingt ans selon les programmes proposés en nue-propriété par Perl ou iPlus.

Au terme du démembrement de propriété, l’investisseur-nu-propriétaire deviendra donc plein propriétaire du bien immobilier.

Investir en immobilier d’habitation dans le neuf

La nue-propriété, une alternative qualitative à l’investissement locatif neuf loi Pinel en 2024.

Investir en nue-propriété, c’est d’abord investir dans un bien immobilier d’habitation situé dans une résidence neuve en VEFA (vente en état future d’achèvement). La majorité de ces programmes comprend un mélange d’appartements destinés à l’accession à la propriété classique (résidence principale), à l’investissement locatif (Pinel) et à la nue-propriété.

Acquérir un bien en nue-propriété constitue donc une alternative à l’investissement locatif en loi Pinel-Duflot, puisque l’objectif principal de se constituer un patrimoine immobilier à partir d’un appartement neuf reste le même.

Toutefois, les différences entre l’investissement en nue-propriété et la loi Pinel restent conséquentes :

- La sélection : quand Perl et iPlus montent les opérations en démembrement avec les collectivités locales, les promoteurs et les bailleurs, ils opèrent un important filtre de sélection des résidences en nue-propriété pour le futur propriétaire (emplacement, prix, qualité du promoteur et du bailleur). Contrairement à un investissement en loi Pinel, où ça sera à vous de réaliser une sélection entre tous les programmes des petits ou grands promoteurs.

- La quantité d’offre : l’offre est donc pléthorique en Pinel et très sélective en nue-propriété. Environ 2000 appartements seulement sont ainsi vendus en démembrement chaque année ; au regard des plusieurs centaines de milliers d’autres appartements neufs vendus (résidence principale, LMNP et loi Pinel confondus).

- La gestion locative : la location est donnée temporairement à l’usufruitier lorsque vous réalisez un investissement en nue-propriété (aucun risque), tandis qu’elle est directement assumée par le propriétaire en loi Pinel (tous risques).

- La fiscalité : dans le cadre de la loi Pinel, les loyers perçus sont imposés aux revenus fonciers, mais vous bénéficiez d’une réduction d’impôt sur le revenu. S’agissant des revenus dans le cadre de l’investissement en nue-propriété, vous n’en percevez pas donc vous n’avez aucune fiscalité (les intérêts d’emprunt sont déductibles des revenus fonciers), et aucun IFI, mais pas de réduction d’impôt sur le revenu.

- L’horizon de placement : 6, 9 ou 12 ans pour la loi Pinel selon votre choix, entre 15 et 20 ans selon la durée du démembrement temporaire du programme en nue-propriété.

Aucun loyer et 40% de décote sur le prix

Les 40% de décote de la nue-propriété correspondent à 15 années de rentabilité locative de l’usufruit.

En donnant temporairement l’usufruit à un bailleur, c’est-à-dire le droit de gérer et de mettre en location votre investissement immobilier, vous ne percevrez aucun loyer pendant 15 ans. Mais en contrepartie, vous ne paierez aucune charge (taxe foncière, travaux et charges pour l’usufruitier), aucun impôt sur le revenu sur les revenus fonciers, mais aussi aucun IFI. Et surtout, vous aurez une réduction initiale du prix de la nue-propriété par rapport au prix de pleine propriété de votre investissement d’environ 40%, selon le calcul de la valeur de l’usufruit économique.

La décote du prix d’un programme immobilier en nue-propriété correspond à l’usufruit économique, c’est-à-dire la somme des loyers perçus nets d’impôt, actualisés sur la durée du démembrement temporaire.

Exemple d’hypothèses utilisées pour le calcul de l’usufruit économique :

- Taux d’occupation : 100%.

- Charges, travaux et taxes : 24%.

- Indexation des loyers et des charges : 1,50%.

- Actualisation des flux (taux sans risque) : 2,5%.

- Durée du démembrement : 15 ans.

La décote de la nue-propriété est souvent favorable à l’investisseur par rapport à un achat en direct, car l’usufruit économique est augmenté par les hypothèses de calcul qui ne considèrent aucune vacance de locataire et une minimisation des impôts et charges (si vous avez une TMI de 30%, 41% ou 45%).

À noter que sur certains programmes en nue-propriété proposés à Paris et en petite couronne, la décote est souvent inférieure à 40% sur une période de 15 ans en raison de la plus faible rentabilité locative de la zone.

Visibilité parfaite sur votre trésorerie

L’achat de la nue-propriété est le seul flux de trésorerie de l’investissement immobilier.

Acquérir un bien immobilier en nue-propriété, c’est avoir une visibilité parfaite sur la trésorerie de son investissement, puisque sans l’usufruit vous évitez les aléas sur les loyers, charges et impôts.

Vous ne payez donc que la nue-propriété de l’appartement et ses frais de notaire :

- Si vous payez cash, un seul virement au notaire pour acheter la nue-propriété.

- Si vous financez avec un crédit, seules les mensualités de crédit et l’apport sont à régler.

Bien sûr, cerise sur le gâteau, vous bénéficiez d’un avantage fiscal grâce à l’IFI (paiement cash) ou grâce à la déductibilité de vos intérêts d’emprunt (financement à crédit), ce qui améliorera votre trésorerie (et donc la rentabilité TRI de votre investissement en nue-propriété).

L’usufruitier bailleur social professionnel de la gestion locative

Fonctionnaires, employés municipaux, salariés, les futurs locataires de l’usufruitier bailleur social.

En parallèle de votre acquisition de la nue-propriété avec une décote, un bailleur social et professionnel de la gestion locative achètera l’usufruit pour louer votre bien immobilier pour son compte, afin d’en tirer une rentabilité locative durant le démembrement temporaire. C’est bien aussi ce bailleur usufruitier qui s’acquittera des impôts, du paiement de la taxe foncière, de l’entretien de l’immeuble, de la réalisation et du financement des éventuels travaux et toutes autres charges (avec la copropriété de l’immeuble et le syndic). Vous n’avez donc rien à payer ni à gérer jusqu’à la récupération de votre pleine propriété.

Élément important, le bailleur a pour obligation contractuelle de remettre en état neuf les parties privatives avant l’issue de l’usufruit temporaire, au moment donc où vous redeviendrez plein propriétaire et récupérerez le bien pour y habiter, le louer ou le vendre !

Le profil des locataires de l’usufruitier pendant le démembrement :

- Les foyers fiscaux au niveau de revenus PLS (Prêt Locatif Social), échelon le plus élevé des bailleurs sociaux (équivalant à ceux de la loi Pinel) : le revenu annuel pris en compte est le revenu fiscal de référence de l’année n-2. Ainsi, le plafond annuel fixé pour 2024 (sur les revenus 2022) est de 33 857€ pour un célibataire en Ile-de-France.

- On parle aussi d’Usufruit Logement Social – ULS, pour l’alliance entre le PLS et l’investissement en nue-propriété.

- En fonction de la nature du bailleur social, les locataires pourront provenir de la collectivité publique (fonctionnaires), de la collectivité territoriale (type employés de mairie, infirmières, policiers) ou du privé (1% logement, 1% patronal, type salariés de grandes entreprises).

Le bailleur social est donc un rouage essentiel pour bien investir dans un appartement en nue-propriété, puisque c’est lui qui sélectionnera les locataires de votre bien immobilier, gérera pour vous la copropriété et effectuera la transition à la fin du démembrement quand vous deviendrez plein propriétaire.

Récupération de la pleine propriété au terme du démembrement

Réunion de la nue-propriété et de l’usufruit pour récupérer la pleine propriété.

Après que le bailleur ait remis à neuf l’appartement et relogé le locataire (sur votre demande), vous récupérez l’usufruit et devenez enfin plein propriétaire du bien immobilier. En effet, c’est la réunion automatique de l’usufruit et de la nue-propriété qui met un terme au démembrement de propriété et qui vous confère ainsi la pleine propriété du bien.

Le démembrement est terminé et la pleine propriété de l’appartement vous permet donc de :

- Vendre le bien : pour récupérer votre capital et une éventuelle plus-value.

- Louer le bien : pour vous générer des revenus complémentaires.

- Y habiter le bien : en résidence principale ou résidence secondaire.

Valorisation d’un bien immobilier en nue-propriété

La valorisation d’un bien immobilier en nue-propriété par rapport au prix en pleine propriété dépend de plusieurs facteurs, tels que la durée de l’usufruit, le taux de rendement du bien immobilier et le contexte économique et immobilier local.

En général, le prix d’achat d’un bien immobilier en nue-propriété est calculé en fonction de la valeur de l’usufruit, qui représente la valeur des revenus locatifs que le bien pourrait générer pendant la période d’usufruit. Cette valeur est ensuite soustraite du prix en pleine propriété pour obtenir le prix de la nue-propriété. Plus la durée de l’usufruit est longue, plus la décote appliquée sur le prix en pleine propriété est importante.

La valeur de l’usufruit dépend du taux de rendement du bien immobilier, qui peut être estimé en fonction du loyer annuel que le bien pourrait générer et des charges locatives qui lui sont associées. La valorisation de la nue-propriété peut également varier en fonction de la conjoncture économique et immobilière locale, ainsi que de la demande pour ce type d’investissement.

Il est important de noter que la valorisation d’un bien immobilier en nue-propriété est une estimation basée sur des hypothèses et peut varier en fonction des fluctuations du marché immobilier et de la situation de l’usufruitier. Il est donc conseillé de consulter un expert en immobilier avant de se lancer dans un investissement en nue-propriété pour déterminer la valeur du bien et les risques associés à l’investissement.

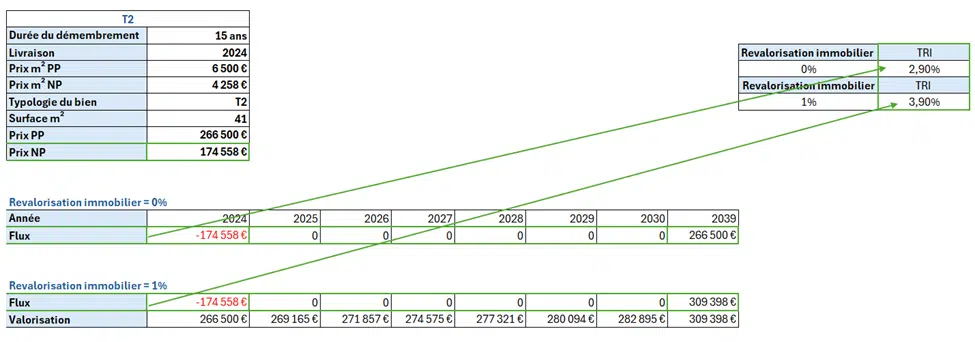

Exemple de simulation d’un investissement en nue-propriété

Une rentabilité proche de 3% sans revalorisation du bien immobilier.

Exemple d’un bien immobilier en nue-propriété de 41m², démembrement temporaire de 15 ans :

- Valeur de la pleine propriété (PP) : 6 500€ par m², soit 266 500€.

- Valeur de la nue-propriété (NP) : 4 257,50€ par m², soit 174 557,50€.

- Soit la nue-propriété à 34,50% de la valeur de la pleine propriété : 91 942,50€ de différence.

En achetant la nue-propriété à 34,50% de la valeur de la pleine propriété, vous économisez donc 91 942,50€ dès l’acquisition, en contrepartie de ne percevoir aucun loyer (et aucune charge ni impôt à payer) pendant 15 ans.

La trésorerie de l’investissement en nue-propriété est donc très simple à définir puisqu’aucune charge ni impôt ne viendra aliéner la simulation durant la durée du démembrement, seule la nue-propriété est à payer.

Nous calculons ainsi le taux de rendement interne (TRI) en fonction de cette trésorerie :

- Achat de la nue-propriété en année 1 pour 174 557,50€.

- Revalorisation du bien immobilier pour 0% ou 1% par an pendant le démembrement.

- Vente du bien immobilier en année 15 qui a récupéré sa pleine propriété :

- Pour 266 500€, revalorisation de 0% par an : TRI de 2,9%.

- Ou 309 398€, revalorisation de 1% par an : TRI de 3,9%.

En étant prudent, nous admettons que votre appartement acquis en nue-propriété ne prendra aucune valeur pendant les 15 années du démembrement. Sur cette hypothèse nous sommes déjà à un taux de rentabilité interne net (TRI) de 2,9% (hors frais de notaire) ! Rendement bien supérieur à un fonds euros d’assurance-vie, pour un risque certes supérieur – mais limité (stagnation des prix immobiliers sur 15 ans).

Aussi, avec une valorisation du bien immobilier de seulement 1% par (hypothèse prudente), nous atteignons 3,9% de TRI (hors frais de notaire et taxation sur les plus-values immobilières).

Ces rendements augmentent encore si on rajoute les éventuelles économies d’impôts sur le revenu (via la défalcation des intérêts d’emprunt de crédit sur des revenus fonciers existants) et d’IFI (la nue-propriété ne rentre pas dans l’assiette taxable IFI) que pourrait réaliser l’investisseur en nue-propriété.

Investir en nue-propriété, similaire à une capitalisation des revenus

Epargne sur assurance-vie et épargne sur immobilier en nue-propriété.

Contrairement aux investissements immobiliers locatifs classiques (location nue ancien ou loi Pinel et en location meublée LMNP), l’achat en nue-propriété ne distribue pas de loyers, donc pas de revenus additionnels imposés.

Investir en immobilier démembré via la nue-propriété s’apparente donc à la capitalisation de placement financier, type assurance-vie.

Deux exemples pour mieux vous rendre compte des similitudes entre investir en immobilier via la nue-propriété et la capitalisation sur placements financiers.

Paiement cash de la nue-propriété et capitalisation :

- Démembrement : Acquisition d’une nue-propriété pour 180 000€, 243 000€ en pleine propriété dans 15 ans.

- Capitalisation : 180 000€ en versement initial sur une assurance-vie, 243 000€ dans 15 ans : 2,02% de TRI.

Financement à crédit de la nue-propriété et capitalisation :

- Démembrement : Acquisition d’une nue-propriété de 180 000€ à crédit sur 15 ans, 1 200€ de mensualités, 243 000€ en pleine propriété à l’issu du crédit.

- Capitalisation : 1 200€ de versements mensuels sur une assurance-vie, 243 000€ dans 15 ans : 1,46% de TRI.

L’achat d’une nue-propriété permet donc d’épargner comme sur un contrat d’assurance-vie (apport = versement initial et mensualités de crédit = versements mensuels), mais avec un sous-jacent d’immobilier d’habitation.

La revente de la nue-propriété avant la fin du démembrement

En cas de besoin, la revente de la nue-propriété est organisée par Perl et iPlus.

En décidant d’investir dans la nue-propriété d’un bien immobilier, il est conseillé d’anticiper de ne pas le revendre avant de récupérer la pleine propriété afin d’optimiser votre investissement : possibilités de perte de valeur sur le prix (immobilier neuf qui a besoin de temps pour se valoriser) et sur la fiscalité du fait du calcul de la plus-value immobilière en fonction du prix de la nue-propriété au lieu du prix de la pleine propriété à l’acquisition (augmentation de la fiscalité sur la plus-value).

Mais si vous aviez besoin de revendre votre nue-propriété avant l’issu du démembrement, souvent pour des raisons personnelles (à la suite d’une séparation ou d’un besoin de trésorerie par exemple), Perl et iPlus se chargeront de gérer la revente de votre appartement, comme ils se sont chargés de vous le vendre.

Le marché secondaire de l’immobilier en nue-propriété est actif, la demande est plus importante que l’offre et les reventes se réalisent vite (3 à 6 mois). De nombreux investisseurs recherchent en effet des durées de démembrement plus courtes ou des programmes déjà construits.

Peu d’offre, beaucoup de demande : savoir être réactif

La rareté des programmes en nue-propriété oblige souvent les investisseurs à agir vite.

Contrairement aux dispositifs plus classiques (type immobilier ancien, Duflot-Pinel, LMNP) pour lesquels le nombre de programmes disponibles est important, l’offre en nue-propriété de Perl et iPlus est aussi réduite que la demande des investisseurs est forte, particulièrement pour les zones les plus recherchées, comme Paris et son Ile-de-France.

Ainsi, par expérience, lorsqu’une résidence en nue-propriété sort en commercialisation, il n’est pas rare de la voir être entièrement vendue en moins d’un mois, surtout pour les plus petites surfaces et prix.

Concrètement pour être vendu, l’appartement doit être « optionné » par le conseiller qui vous le propose – le lot est alors bloqué pour vous pendant quelques jours, généralement 2 à 3 jours. Vous devez alors le réserver pendant cette période en signant les documents de réservation et en déposant le chèque de dépôt de garantie. Si vous ne le réservez pas, l’option est perdue et donnée à un autre investisseur.

Pour les programmes en nue-propriété les plus demandés (proche Paris, Bordeaux, grandes villes et emplacement premium…) et leurs meilleurs biens (bonne taille, bonne exposition, bon étage), il est très courant que ces lots soient vendus le jour même du début de la commercialisation – les conseillers et les investisseurs avertis se seront ainsi positionnés en amont. L’option est alors très difficile à obtenir pour ces appartements aux meilleures caractéristiques ; même si vous avez été réactif, vous pourrez être positionné en 2ème, 3ème ou 4ème rang après d’autres investisseurs plus rapides. Dans ce cas, votre seule chance d’obtenir votre option est que les investisseurs avant vous ne réservent pas le bien pendant leur option.

Pour les biens immobiliers en nue-propriété des programmes des plus petites villes ou les prix considérés comme élevés (supérieurs à 300K€), la demande est moins forte et la réactivité moins nécessaire.

À titre indicatif, avec nos deux partenaires leaders, Perl et iPlus, nous avons généralement qu’une vingtaine de programmes en démembrement en même temps en commercialisation. Alors qu’avec nos partenaires en Pinel-Duflot et LMNP – Nexity, Vinci, Bouygues, Kaufman&Broad, Cogedim, etc. – nous aurons près d’un millier de programmes immobiliers.

Parts de SCPI en nue-propriété : Stratégie 2 de l’investissement immobilier en démembrement

L’investissement de parts de SCPI en nue-propriété

Les SCPI (Société Civile de Placement Immobilier) en nue-propriété fonctionnent de la même manière que l’investissement immobilier en nue-propriété, mais avec des avantages supplémentaires pour les investisseurs.

Dans le cas des SCPI en nue-propriété, l’investisseur achète la nue-propriété d’une partie d’un ou plusieurs biens immobiliers détenus par la SCPI. La SCPI conserve la pleine propriété de l’ensemble du bien immobilier et gère la location, la maintenance et la valorisation du bien.

En échange de l’achat de la nue-propriété, l’investisseur bénéficie d’une décote importante sur le prix d’achat de la nue-propriété, par rapport au prix d’achat de la pleine propriété. De plus, comme pour l’investissement en nue-propriété direct, l’investisseur ne perçoit pas de revenus locatifs pendant la durée de l’usufruit.

L’avantage supplémentaire conféré par l’acquisition de parts de SCPI en nue-propriété est que l’investissement est géré par des professionnels de l’immobilier, ce qui permet à l’investisseur de bénéficier d’un accès à des biens immobiliers de qualité, avec une diversification des investissements sur plusieurs biens immobiliers, sans avoir à gérer les aspects pratiques de la location et de la gestion des biens.

En outre, les SCPI en nue-propriété sont souvent accessibles à partir de montants d’investissement plus faibles que l’investissement en nue-propriété direct, ce qui les rend accessibles à un plus grand nombre d’investisseurs.

Vous préférez les avantages des SCPI à ceux d’un appartement (diversification internationale, création de revenus sécurisés à terme…), nous choisissons également pour vous les meilleures SCPI dont les parts peuvent être achetées en nue-propriété : SCPI Corum Eurion, PF Hospitalité Europe, Sofidy Europe Invest, Corum XL, Corum Origin…

Vous pouvez en savoir plus sur les SCPI que notre cabinet de gestion de patrimoine préconise en 2024 en parcourant notre article sur les SCPI qui investissement en immobilier à l’étranger.

Pourquoi investir dans des parts de SCPI en nue-propriété

Investir dans un patrimoine diversifié international d’immobilier pour les entreprises.

En achetant des parts de SCPI de rendement, vous devenez (en partie) propriétaire de tout le patrimoine locatif immobilier qui le composent (bureaux, commerces, entrepôts, écoles ou cliniques).

Les plus récentes et innovantes SCPI achètent des immeubles professionnels dans le monde entier, comme en zone euro pour les SCPI Corum Eurion, Sofidy Europe Invest et PF Hospitalité Europe, et hors zone euro pour la SCPI Corum XL.

La gestion (achat/vente/location) est entièrement déléguée et vous bénéficiez d’une diversification et d’une mutualisation des risques entre tous les actifs et tous les pays où la SCPI a investis pour vous.

De plus, grâce à cette exposition internationale, les revenus que vous percevrez (à l’issu du démembrement donc) seront nets de frais et nets de fiscalité étrangère (bien plus avantageuse que celle de l’imposition française des revenus fonciers).

En effet, la SCPI paiera à la source l’impôt de chaque pays où se trouve ses immeubles (un bureau en Allemagne, un taux d’impôt sur les sociétés allemandes).

Par rapport à l’achat d’un appartement en nue-propriété, l’objectif d’un investissement en parts de SCPI en nue-propriété sera davantage axé sur la création de revenus complémentaires diversifiés et peu imposés, plutôt que sur une revente avec plus-value, une fois que vous récupérez la pleine propriété.

Possibilité de choisir la durée de son démembrement temporaire

De 3 à 15 ans, quand souhaitez-vous bénéficiez de vos revenus de SCPI ?

Très fort avantage par rapport à un appartement en nue-propriété qui impose la durée du démembrement (entre 15 et 20 ans), vous avez avec les SCPI la possibilité de choisir la durée qui vous correspond le plus (entre 3 et 20 ans selon les SCPI).

Par exemple si vous partez à la retraite dans 7 ans, vous pouvez choisir de récupérer la pleine propriété des SCPI dans 7 ans !

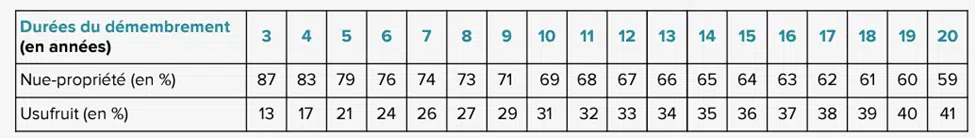

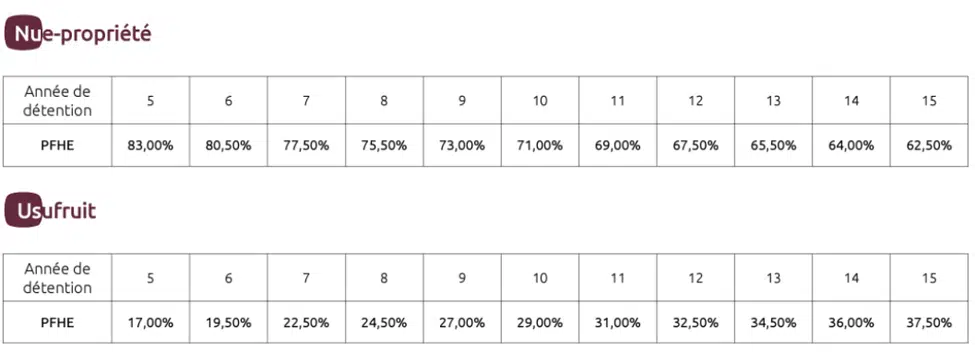

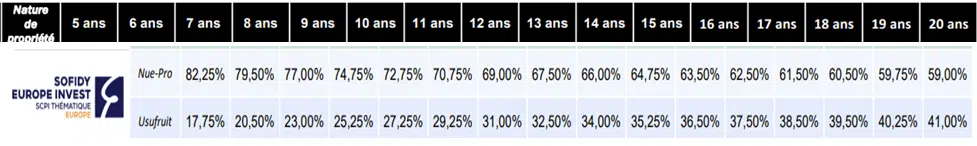

Exemple 3 clés de démembrement de SCPI internationales

SCPI Corum Eurion – Clé de démembrement avril 2024

SCPI PF Hospitalité Europe – Clé de démembrement avril 2024

SCPI Sofidy Europe Invest – Clé de démembrement avril 2024

Attention, les clés de démembrement des SCPI de rendement qui répartissent la valeur de la nue-propriété et celle de l’usufruit peuvent être modifiées par les sociétés de gestion (en fonction de l’évolution du rendement dans le temps, donc de la valorisation de l’usufruit économique).

Il est donc nécessaire de vérifier si celles-ci n’ont pas évoluées au moment de votre investissement en parts de SCPI en nue-propriété.

Plus de parts grâce à la décote, donc plus de revenus à terme

Payer cash des SCPI en nue-propriété pour optimiser votre retraite.

Vous savez que les parts de SCPI en nue-propriété ne distribuent pas de revenus. En contrepartie, le prix de la part en pleine propriété est décoté du prix de l’usufruit (plus le démembrement est long, plus la décote est forte).

En acquérant ainsi aujourd’hui des parts en pleine propriété, vous percevriez des revenus dont vous n’avez peut-être pas besoin tout de suite, et qui seront en plus fiscalisés.

La décote du prix de la part en nue-propriété vous permet donc d’acheter plus de parts, qui vous délivreront donc plus de revenus complémentaires à l’issu du démembrement.

Exemple de simulation d’une stratégie de SCPI en nue-propriété

Revenus complémentaires pour 100K€ en nue-propriété 10 ans.

Hypothèse de rendement : SCPI à 5,00% de rendement par an (non garanti), net de charge, net de fiscalité étrangère, brut de fiscalité française.

NB. Performances 2023 de la SCPI internationale SCPI Corum Eurion : 4,50%.

Exemple pour un investissement de 100K€ en parts de SCPI Corum Eurion :

- Pleine propriété : 465 parts à 215€.

- Nue-propriété 5 ans : 588 parts à 169,85€ (décote de 21%).

- Nue-propriété 10 ans : 674 parts à 148,35€ (décote de 31%).

Investissement initial de 100K€ : 100% Europe.

- Les immeubles de la SCPI situés hors de France sont soumis à la fiscalité accommodante des autres pays européens.

- Tandis que seule la part des immeubles situés en France sont assujettis à la fiscalité des revenus fonciers.

Conditions d’acquisition 100K€ nue-propriété 10 ans SCPI Eurion

- Prix de la part en nue-propriété 10 ans : 148,35€ au lieu de 215€ grâce à la décote de 31% (valeur de l’usufruit pour un démembrement de 10 ans).

- Soit 674 parts en nue-propriété achetées (=100 000€ divisés par 148,35€), au lieu de 465 parts en pleine propriété (=100 000€ divisés par 215€).

Comparaison SCPI pleine propriété vs nue-propriété 100K€

- Acquisition en pleine propriété : 465 parts en pleine propriété qui vous créeront 4 499€ de revenus annuels bruts (465×215€x4,50%), soit aujourd’hui 375€ par mois.

- Acquisition en nue-propriété 10 ans : 674 parts valorisées à 144 910€ en pleine propriété, à la fin du démembrement qui vous créeront 6 521€ de revenus annuels bruts (674x215x4,50%), soit dans 10 ans 543€ par mois. Contre 375€ par mois pour une acquisition en pleine propriété.

Profils et conseils pour investir en nue-propriété d’un bien ou de parts de SCPI

Profil investisseur d’un appartement en nue-propriété :

-

- Recherche de simplicité. Payer moins cher son bien immobilier, en contrepartie de ne pas avoir l’usufruit pendant le démembrement.

- Sélection qualitative. Les spécialistes Perl et iPlus sourcent les meilleurs programmes dans le neuf pour y proposer des appartements en nue-propriété.

- Recherche de sécurité. Ne rechercher aucun aléa de trésorerie (risques locatifs et impôts) dans son investissement immobilier.

- Utiliser votre capacité d’emprunt. Il est possible d’acheter votre appartement en nue-propriété avec un crédit bancaire.

- Vision à long terme. Récupérer son investissement après une quinzaine d’années.

- Optimisation de son Impôt sur le revenu. Rechercher à ne pas augmenter ses revenus, diminuer la base imposable avec les intérêts d’emprunt.

- Optimiser de son IFI. Rechercher la baisse de son assiette IFI en payant cash, ou la non-augmentation de son IFI en finançant à crédit.

- Utilisation à terme. Avoir la possibilité d’y vivre, de le louer soi-même ou de le vendre à l’extinction de l’usufruit.

Conseils pour bien acheter un appartement en nue-propriété en 2024

-

- N’oubliez pas que vous faites en premier lieu un investissement immobilier : emplacement et prix du programme en nue-propriété restent les maîtres mots. La typologie de l’appartement reste aussi primordiale (étage, exposition).

- Pour optimiser la revente, notamment la fiscalité sur la plus-value, vous souhaitez conserver votre appartement en nue-propriété jusqu’à la récupération de la pleine propriété.

- Afin d’éviter qu’il soit vendu à autre investisseur plus rapide, agissez vite et bien pour réserver le bien immobilier en nue-propriété désiré.

- Vérifiez dans le dossier de réservation les conditions du démembrement, les droits et devoirs de l’usufruitier : quelles charges sont payées par le bailleur (charges de copropriété, gros travaux)…, quelles obligations à l’issue de l’usufruit temporaire (remise en état, information du locataire…).

Profil investisseur pour l’acquisition de parts de SCPI en nue-propriété

-

- Diversification. Grâce à l’immobilier professionnel (bureaux) détenu par les SCPI, vous vous diversifiez de l’immobilier d’habitation (appartements, maisons, etc.)

- Investissement à l’étranger. Avec les SCPI internationales, vous investissez en immobilier ailleurs qu’en France, en zone euro ou même en hors zone euro (SCPI Corum Eurion, Corum XL, PF Hospitalité Europe, Sofidy Europe Invest…)

- Mutualisation des risques. Acquérir des parts d’un patrimoine de dizaines d’immeubles partout dans le monde, au lieu d’un seul appartement.

- Optimisation de son impôt sur les revenus. Pas d’usufruit donc pas de revenus, et revenus étrangers peu imposés lorsque vous récupérez la pleine propriété. Attention, les intérêts d’emprunt ne sont pas déductibles des revenus fonciers avec une acquisition à crédit de parts de SCPI en nue-propriété (même si en théorie il est impossible de les financer par crédit bancaire).

- Optimisation de son IFI. Pas d’IFI également avec des parts de SCPI en nue-propriété.

- Plus de revenus au terme du démembrement. Préparer votre retraite ou optimiser vos revenus, grâce à la décote qui permet d’acheter plus de parts.

- Gestion déléguée. Même à l’issu du démembrement de propriété, lorsque vous récupérez la pleine propriété de vos parts de SCPI, la gestion locative est entièrement déléguée à la société de gestion de la SCPI.

Conseils pour bien investir dans des parts de SCPI en nue-propriété

-

- Investissez d’abord en SCPI avec l’objectif patrimonial de vous créer des revenus complémentaires sécurisés au terme du démembrement.

- Choisissez la durée du démembrement temporaire (entre 3 et 20 ans) pour parfaitement adapter l’année de la fin du démembrement des parts de SCPI à votre situation (début de la retraite, besoin de revenus futurs…).

- Etudiez les clés de démembrement des SCPI, il peut être parfois plus intéressant de choisir la décote de l’année suivante ou précédente (exemple 6 ans plutôt que celle de 7 ans).

- Préférez les SCPI internationales (Corum Eurion, Corum Origin, Corum XL, PF Hospitalité Europe, Sofidy Europe Invest…) aux SCPI françaises, car elles optimisent votre diversification géographique et votre fiscalité sur les revenus (imposition étrangère différente des revenus fonciers).

Investir en nue-propriété immobilier avec des SCPI, ou avec des appartements en 2024 – Conclusion

Autrefois surtout utilisé pour l’optimisation de transmission, l’acquisition en démembrement de propriété, via la nue-propriété est désormais une technique puissante d’investissement en immobilier.

Acheter en nue-propriété un actif immobilier (appartement ou parts de SCPI) permet ainsi à un investisseur d’acquérir moins cher, d’avoir une parfaite visibilité sur sa trésorerie, d’optimiser sa fiscalité IFI et IR, puis de récupérer automatiquement la pleine propriété à l’issu du démembrement temporaire.

Contactez notre cabinet de conseil en gestion de patrimoine, partenaires des spécialistes Perl et iPlus ou des meilleures sociétés de gestion de SCPI (Corum AM, Perial, Sofidy…), nous vous accompagnerons ainsi dans la mise en place de votre stratégie d’investissement immobilier et dans le choix de votre appartement ou parts de SCPI en nue-propriété.

Par Anthony Calci et Aude Durand, conseillers en gestion de patrimoine

Conseiller en gestion de patrimoine (CGP), fondateur du cabinet Calci Patrimoine, stratégiste en investissement financier et immobilier depuis plus de 15 ans, membre du groupemement Magnacarta, membre de l’Anacofi, CIF-CGP Orias n°11062580

Bonjour,

Est ce que le démembrement d’un bien se fait uniquement dans le cadre de programme neuf? ou est ce qu’il existe ce procédé à l’achat d’un logement ancien ?

Bonjour,

Perl et iPlus sortent régulièrement des programmes en démembrement dans l’ancien également. Mais déjà rares dans le neuf, ils le sont encore plus dans l’ancien.

Il me semble qu’il y a actuellement une résidence dans l’ancien à Marseille, par exemple. Il y a également ceux qui revendent leur bien avant l’extinction de l’usufruit temporaire… Ce sont souvent de bonnes affaires.

Je vous invite à me contacter pour connaitre les derniers programmes en cours d’investissement.

Cordialement,

Anthony Calci

Bjr Anthony –

Un nu propriétaire peut il être aussi le locataire de son usufruitier ( la maman) ?

Par ailleurs j’aimerais connaitre les possibilités d’investissement en NP a Montpellier Merci

Oui tout à fait, vous pouvez achetez n’importe quel bien à deux en démembrement. Vous pouvez également démembré un bien existant pour par exemple acquérir la nue-propriété et laissé l’usufruit à Madame.

Le système d’investissement immobilier en nue-propriété par PERL et IPLUS ici présenté est cependant exclusivement avec un bailleur usufruitier déjà défini.

A. Calci

Bonjour.

Peut-on déduire les intérêts d’emprunt,sur des revenus fonciers existants,pour l’achat d’une nue-propriété de particulier à particulier,si l’usufruitier occupe le logement?

Merci.

Oui, il est possible de déduire les intérêts d’emprunt lorsque l’usufruitier est une personne physique qui loue son bien nu. L’usufruitier bailleur-social est la seule exception qui permet de déduire les intérêts d’emprunt lorsque l’usufruitier est une personne morale à l’IS. A. CALCI

L’acheteur en nue propriété peut-il faire du bien saxresidence principale ? À quelle condition de loyer ?

Si je veux être investisseur usufruitier existe-t-il des investisseurs institutionnels en nue propriété ?

@Sahuc. Non, puisque c’est l’usufruit qui donne le droit d’y habiter ou de le louer. Il n’existe pas d’investisseurs institutionnels en nue-propriété à ma connaissance. A. Calci

bonjour

En cas d’ acquisition d’ un bien immobilier en démembrement peut on déduire le montant investi par le nu-propriétaire de son patrimoine ??

@arnold sept. L’apport en cash que vous utilisez pour acquérir un bien en nue-propriété sortira de votre patrimoine et donc de votre ISF. Si vous achetez l’appartement à crédit, il n’y pas de sortie du patrimoine – juste la nue-propriété qui sera exonérée. Anthony CALCI

Bonsoir, 60 % du prix de vente du bien pour l’acquereur en nu-propriété et les 40 % restants sont ils à l’actif de l’usufruitier à savoir par exemple un bailleur social ? qui remboursera le credit en rapport des loyers sur 15 ans ?

Merci. Sincères salutations

@cotteret paul. Oui l’usufruitier paye de son coté prix de de l’usufruit, soit la valeur du nombre d’années de loyers actualisés. Le nu-propriétaire paye uniquement sa partie. A. CALCI CGP

Bonjour Anthony

vous ne parler jamais du gestionnaire (l’usufruitier) , les garanties ,la solvabilité, les cautions de remise en état en fin de mandat. En cas de faillite de l’usufruitier que devient le bien .

@Marat. L’usufruitier bailleur social est sélectionné par sa fiabilité par les spécialistes Perl et iPlus. Le contrat de démembrement extrêmement détaillé permet de vous protéger en cas de manquement de la part de l’usufruitier. En cas de faillite du bailleur, l’usufruit (donc la gestion) serait sans doute racheté par un autre bailleur. Vous avez raison de préciser que l’usufruit est un acteur important dans la stratégie d’investissement en nue-propriété. A. CALCI CGP