Douce France, cher pays de mon enfance…. En tant qu’expatrié de nationalité française, cadre salarié, entrepreneur, retraité ou rentier, vous faites face à la problématique d’éloignement de votre pays d’origine, soulevant des difficultés de gestion de vos actifs, et donc de la prise de décision en matière de fiscalité, transmission, placements financiers et investissements immobiliers.

C’est pourquoi, en tant que cabinet de gestion privée, Calci Patrimoine a souhaité à travers ce guide complet en trois parties (1. Fiscalité 2. Placements financiers 3. Immobilier) vous apporter son expertise en matière de gestion de patrimoine internationale des expatriés.

Pour tout besoin de conseil d’épargne et de placements d’expatrié optimisés fiscalement (assurance-vie française ou luxembourgeoise, capital-investissement, immobilier de rapport, SCPI internationales…), nous vous invitons donc à nous contacter – c’est avec plaisir que nous répondrons à toutes vos demandes.

La fiscalité des Français expatriés non-résidents

Cet article est la Première partie « Fiscalité – Imposition » du Guide en Trois parties de la « Gestion de patrimoine des expatriés et des non-résidents ». Quelles optimisations économiques, financières, fiscales et patrimoniales pour ces Français qui vivent à l’étranger ?

- Aller sur l’article de la 2ème partie du guide : Epargne et Placements financiers des Expatriés

- Aller sur l’article de la 3ème partie du guide : Investissements immobiliers des Expatriés

1ère partie du Guide Gestion de patrimoine des Expatriés non-résidents : la Fiscalité du patrimoine d’expatrié 2026

Les expatriés, ces Français qui partent vivre à l’étranger

Enjeux financiers, fiscaux et patrimoniaux des expatriés

Fiscalité et imposition du statut d’expatrié et non-résident fiscal français en 2026

- Etre non-résident fiscal pour la France

- La convention fiscale de votre pays d’expatriation avec la France

- Les avantages fiscaux d’un expatrié non-résident

- Les revenus qui restent imposables en France

- La déclaration de ses revenus de source française

- L’Impôt sur la fortune immobilière IFI (ex ISF) de l’expatrié non-résident

- Les successions et les donations de l’expatrié non-résident

Fiscalité des actifs immobiliers situés en France de l’expatrié non-résident

- Imposition des revenus immobiliers (fonciers et BIC) en tant qu’expatrié

- Imposition des plus-values immobilières en tant qu’expatrié

Fiscalité des actifs financiers de l’expatrié non-résident fiscal français

- Exonération de l’imposition des plus-values mobilières et des prélèvements sociaux pour les expatriés

- Fiscalité d’expatrié des contrats d’assurance-vie situés en France

- Attention à l’exit tax sur les plus-values mobilières

Fiscalité du patrimoine d’expatrié – Conclusion

Fiscalité des expatriés et des non-résidents – Première partie du guide complet des expatriés

Notre cabinet spécialiste de la gestion de patrimoine des expatriés reste à votre entière disposition. Calci Patrimoine, en tant que cabinet de gestion de patrimoine spécialiste de la gestion privée des non-résidents expatriés, sera ravi de vous accompagner et de vous conseiller dans toutes vos démarches stratégiques de constitution, de gestion et d’optimisation de votre patrimoine financier et immobilier lorsque vous êtes à l’étranger en expatriation. Contrairement aux banques privées classiques, nous prenons soin de nos clients et travaillons en toute objectivité avec les meilleurs fournisseurs bancaires, assurantiels et immobiliers pour répondre à tous vos besoins d’investissements et de placements. Contactez-nous pour être conseillé, accompagné et suivi dans la mise en place de vo stratégies financières, fiscales et patrimoniales d’expatrié.

Point d’actualité fiscale 2026 pour les non-résidents

En 2026, les principales évolutions fiscales applicables aux non-résidents concernent :

- Le nouveau mécanisme de retenue à la source sur les dividendes et revenus de capitaux mobiliers (applicable depuis le 1er janvier 2026).

- La clarification des règles en cas de transfert de domicile fiscal (Loi de finances pour 2026).

- La prise en compte des revenus professionnels mondiaux pour l’appréciation du statut LMNP/LMP.

- L’indexation générale du barème de l’impôt sur le revenu.

Les expatriés, ces Français qui partent vivre à l’étranger

Devenir expatrié, un choix de vie pour vous

Aujourd’hui, en raison de la pression fiscale importante en France, du souhait d’avoir une expérience professionnelle à l’international et du besoin des entreprises de se développer à l’étranger (notamment sur les pays émergents), de plus en plus de nos compatriotes s’expatrient pour améliorer leur cadre de vie, créer leur entreprise ou bénéficier d’un tremplin pour leur carrière professionnelle.

Les pays les plus prisés pour l’expatriation sont ainsi aujourd’hui les Etats-Unis, la Chine, le Portugal, la Suisse, l’Inde, les autres pays d’Asie, ainsi que le Moyen Orient, l’Allemagne et l’Europe de l’Est et de plus en plus l’Amérique Latine, notamment le Brésil.

En quittant la France et en en vivant désormais dans un de ces pays, que ce soit à court (1 à 3 ans), moyen (3 à 8 ans) ou long terme (plus de 8 ans), vous devez faire face à cet enjeu majeur : préparer votre retour en optimisant à distance de la France vos placements financiers et vos investissements immobiliers, selon votre nouveau profil financier, fiscal et patrimonial d’expatrié.

Enjeux financiers, fiscaux et patrimoniaux des expatriés

Plus de moyens pour investir, mais attention à la fiscalité locale

Devenir expatrié implique des enjeux financiers, fiscaux et patrimoniaux spécifiques pour vous, quels sont-ils ?

Les enjeux financiers des expatriés

- Une meilleure rémunération. À salaire égal, un pouvoir d’achat supérieur et une capacité d’épargne supérieure à celle que vous auriez en France.

- De meilleures opportunités professionnelles. L’internationalisation des économies ouvre des perspectives professionnelles et financières plus importantes.

Les enjeux fiscaux des expatriés

- La fiscalité de votre pays d’expatriation. Une réglementation et une fiscalité des revenus du pays d’accueil qui sont souvent plus souples que celles de la France.

- La fiscalité française des non-résidents. Une fiscalité d’expatrié des revenus de sources françaises différente, souvent plus avantageuse, que celle que vous aviez lorsque vous étiez résident fiscal français.

- La convention fiscale entre la France et votre pays de résidence. Pour harmoniser leur réglementation et éviter la double imposition des revenus, la plupart des pays dans le monde possèdent une convention fiscale avec la France qui fixe les règles d’imposition de leurs citoyens.

Les enjeux patrimoniaux des expatriés

- Votre distance avec la France. Optimiser son patrimoine financier et immobilier, malgré la distance, en continuant en investir et à épargner en France.

- Les risques des investissements à l’étranger. Eviter des erreurs graves de placement dans des actifs risqués non maitrisés.

- Les risques de votre décès à l’étranger. Gérer sa protection familiale et la transmission de son patrimoine loin de la France et/ou dans une réglementation étrangère non connue.

- Les risques administratifs. Bien préparer administrativement son départ et son retour en France pour éviter tout manquement à la loi, notamment fiscale…

Nos conseils Gestion de patrimoine Expatrié. Demandez à réaliser un bilan patrimonial le plus tôt possible afin d’éviter des erreurs qui peuvent vous coûter cher, à vous et à votre famille : quelles sont les règles en France et dans votre pays d’expatriation pour l’imposition de vos revenus ? Que se passerait-il si vous ou votre conjoint décédait pendant que vous êtes expatriés ? Comment se constituer un patrimoine immobilier à distance de la France ? Quelle stratégie d’investissements et de placements mettre en place ?

Fiscalité et imposition du statut d’expatriés non-résident fiscal français

Etre non-résident fiscal pour la France, ou ne pas être… Telle est la question

En vous expatriant, l’imposition sur vos revenus de source française est modifiée

Pour pleinement profiter des avantages fiscaux d’expatriés, vous devez être connu et reconnu « non-résident » par l’administration fiscale française, c’est-à-dire que votre domicile fiscal n’est pas la France au sens de l’article 4 B du CGI.

La Loi de finances pour 2026 a précisé les règles applicables lors d’un transfert de domicile fiscal. Pour l’année du départ, le contribuable reste imposable en France sur les revenus perçus jusqu’à la date effective de transfert. En cas de retour en France, l’imposition française reprend à compter du jour d’établissement du domicile fiscal. Ces précisions concernent notamment l’application de la Contribution différentielle sur les hauts revenus (CDHR).

Pour obtenir ce statut de non-résident fiscal français, quelle que soit votre nationalité, vous devez justifier que vous êtes domicilié fiscalement hors de France selon les critères ci-dessous d’après lesquelles, en droit français, vous êtes résident fiscal français et imposé sur tous vos revenus de sources françaises et étrangères si vous répondez à l’un de ces trois critères :

- Votre foyer ou votre lieu d’habitation principal (183 jours par an – 6 mois) est en France.

- Où vous habitez de façon habituelle, et où vous avez le centre de vos intérêts de famille.

- Vous exercez une activité professionnelle, salariée ou non, en France (non accessoire).

- Activité qui peut être salariée ou non, sauf s’il s’agit d’une activité ponctuelle ou accessoire.

- Le centre de vos intérêts économiques est en France, c’est-à-dire lorsque la majeure partie de vos revenus est de source française.

- Si la France est le pays où vous avez vos principaux actifs financiers et immobiliers, où vous dirigez vos affaires, vos biens, votre activité professionnelle, et le plus important pour l’administration fiscale française : où vos investissements vous font percevoir la majorité de vos revenus.

Le terme France désignant la métropole et les 4 DOM.

Il existe cependant quelques cas particuliers comme les non-résidents Schumacker (fiscalement résident français, mais à obligation fiscale limitée au sens des conventions internationales), travailleurs frontaliers, les agents de l’Etat en service hors de France et les fonctionnaires internationaux.

Vous trouverez plus d’informations sur ces statuts des résidents et non-résidents sur le site officiel www.impots.gouv.fr dans la rubrique Particuliers > Vos préoccupations > Vivre hors de France.

La convention fiscale de votre pays d’expatriation avec la France

Pour déterminer votre résidence fiscale en cas de conflit avec la France

En cas de conflit pour distinguer quel est le pays qui détermine votre résidence fiscale, c’est le principe de primauté des traités internationaux qui s’appliquera.

Il est en effet tout à fait possible que vous soyez considéré en même temps résident fiscal en France et résident fiscal dans un autre pays, selon les règles de leurs propres droits internes (notamment l’article 4 B du CGI décrit ci-dessus pour la France).

Dans ce cas, il convient de regarder la convention fiscale internationale qui a été signée entre la France et votre pays d’expatriation pour départager les deux Etats.

Chaque convention est spécifique et il est nécessaire de l’examiner lors d’un audit, mais nous retrouverons majoritairement ceux du modèle de convention de l’OCDE que nous analysons ci-dessous.

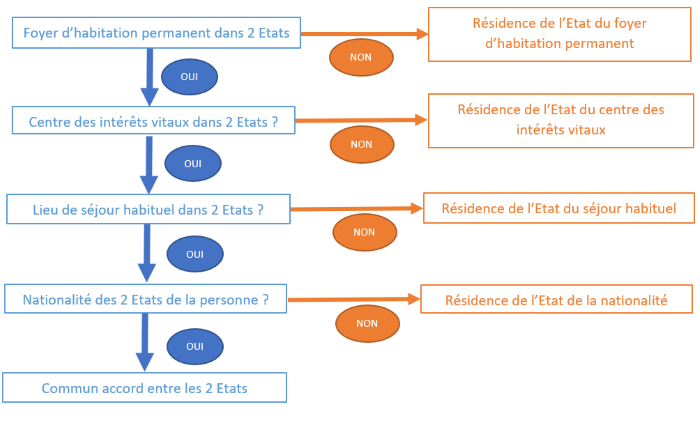

Quels sont les critères de la résidence fiscale du modèle de convention OCDE en droit international ?

Votre résidence fiscale est l’Etat dans lequel :

- En premier lieu, vous avez votre foyer d’habitation permanent (même une location, ou une résidence secondaire).

- Sinon votre centre des intérêts vitaux : liens personnels et économiques avec l’Etat pour qui vous êtes le plus proche, particulièrement la source de vos revenus.

- Ensuite, où vous séjournez de façon habituelle : l’Etat où vous êtes le plus souvent.

- À défaut, le pays pour lequel vous avez sa nationalité.

Si aucun de ces 4 critères que vous comparez successivement ne prévaut, les deux Etats devront se départager d’un commun accord.

Pour éviter les cas de double imposition sur ses revenus

Pour être certains que vos revenus ne sont pas doublement imposés, vérifiez toujours votre convention fiscale.

En tant qu’expatrié, votre système d’imposition sur les revenus est modifié selon le pays où vous vivez et l’existence (ou non) d’une convention fiscale avec la France.

Si cette convention fiscale existe pour votre pays d’expatriation, elle est extrêmement importante pour réaliser votre stratégie d’optimisation de votre patrimoine et de vos investissements. Il sera absolument nécessaire d’en prendre connaissance au cours de nos entretiens financiers, fiscaux et patrimoniaux.

La fiscalité internationale est en effet complexe à aborder. Ainsi, les deux principaux objectifs des conventions fiscales sont ainsi d’éviter :

- Pour eux, la fuite des capitaux de France à l’étranger (ou inversement si ceux-ci sont moins imposés en France).

- Pour vous, la double imposition des revenus qui ont leur source dans un Etat extérieur à celui où il est domicilié fiscalement.

Ainsi, pour chaque catégorie de revenus (mobiliers, immobiliers, salaires, pensions…), la convention notifie si l’imposition du revenu s’effectue dans le pays du domicile fiscal, dans le pays source ou dans les deux pays concernés (application d’un crédit d’impôt ou d’un taux effectif pour le pays de la résidence fiscale).

Outre l’évitement de la double imposition, les conventions fiscales internationales ont pour autres objectifs de définir les caractéristiques du statut de non-résidents, les taux d’imposition de quelques revenus de source française et les exonérations d’autres revenus.

Je vous invite aussi à vous rendre sur le site de la Maison des Français à l’Etranger du Ministère des Affaires étrangères www.mfe.org dans la rubrique Thématiques > Fiscalité >. Calci Patrimoine aura ainsi pour but de vous accompagner dans ces démarches d’optimisation patrimoniale en fonction du pays de votre résidence fiscale.

Les avantages fiscaux d’expatrié et non-résident fiscal français

Devenir expatrié rend non imposable la plupart de vos placements financiers en France

Quels avantages fiscaux en tant qu’expatrié ? Être non-résident fiscal français procure de nombreux avantages sur l’imposition de ses revenus de source française.

Notamment, pour celle des placements financiers où, pour éviter la fuite des capitaux à l’étranger, les expatriés ont de nombreux avantages en termes d’exonération d’imposition des plus-values mobilières, de prélèvements sociaux et d’IFI.

Exonérations d’imposition IR des plus-values de cession de valeurs mobilières pour les expatriés

L’article 244 bis C du Code général des impôts exonère entièrement les prélèvements sociaux sur les plus-values et revenus de placements financiers. Vous serez donc imposés sur vos plus-values mobilières dans la fiscalité de votre pays de résidence. Puisque la fiscalité de votre pays d’expatriation est souvent plus clémente que la fiscalité française, il sera donc souvent plus avantageux d’épargner à l’étranger plutôt qu’en France et de purger ces plus-values de compte-titres avant votre retour en France, sauf statut d’impatrié plus favorable ou souhait de conservation (comme par exemple un mauvais timing de cession…).

Exclusion d’IR des revenus soumis à une retenue à la source ou un prélèvement libératoire

De façon plutôt évidente, tous les revenus qui se voient prélevés d’une retenue à la source ou d’un prélèvement libératoire par la France (même en tant que non-résident) n’ont à pas être de nouveau imposés.

Les plus connus sont les dividendes pour 12,8%, ou la vente d’immeuble dans une société à l’IS pour le taux d’imposition de l’année.

Depuis le 1er janvier 2026, un nouveau mécanisme de retenue à la source s’applique aux dividendes et autres revenus de capitaux mobiliers versés à des non-résidents. Le débiteur français applique par défaut le taux interne prévu par le Code général des impôts (notamment article 119 bis).

Si la convention fiscale applicable prévoit un taux réduit ou une exonération, le bénéficiaire non-résident doit en demander le remboursement auprès de l’administration fiscale française en justifiant de sa résidence fiscale et de sa qualité de bénéficiaire effectif.

Ce remboursement n’est pas automatique.

Bofip : http://bofip.impots.gouv.fr/bofip/2753-PGP

Exonérations d’IFI pour les placements financiers d’expatriés

Depuis le remplacement de l’ISF par l’Impôt sur la fortune immobilière (IFI) en 2018, tous les biens immobiliers mondiaux sont imposables (mais plus les placements financiers) si leur valeur taxable dépasse 1,3 million d’euros. Y compris les OPCI, SCI, ou actifs immobiliers non professionnels dans des sociétés.

Alors qu’en tant que non-résident fiscal seuls les actifs immobiliers en France sont pris en compte dans votre IFI 2026. Les actifs immobiliers situés hors de France ne sont pas pris en compte pour l’appréciation du seuil d’assujettissement de 1,3 million d’euros applicable aux non-résidents.

Vous pouvez donc ne plus être assujetti à l’IFI en vous expatriant si vous avez des immeubles situés hors de France. Par exemple, grâce aux SCPI internationales qui investissent en immobilier à l’étranger (Corum Origin, Corum XL, Corum Eurion, Corum USA, PF Hospitalité Europe, Sofidy Europe Invest…).

Exonérations des prélèvements sociaux de placements financiers d’expatriés

L’article L136-6 du Code de la sécurité sociale impose les résidents fiscaux français aux prélèvements sociaux (CSG+CRDS+PS+RSA : 17,2% en 2026) sur la quasi-intégralité des revenus et des plus-values financières et immobilières de source française. Vous gagnez donc une part très importante de rendement net de fiscalité annuel sur vos placements financiers en étant expatrié !

Aussi, depuis le 17 août 2012, les revenus immobiliers de source française des expatriés sont désormais assujettis au paiement des prélèvements sociaux, les revenus fonciers, BIC et les plus-values immobilières.

Les revenus qui restent imposables en France

Depuis 2019 une imposition minimum de 20% jusqu’à la 2ème tranche du barème d’IR, 30% au-delà

Si vous êtes non résident expatrié, tous vos revenus de source française resteront imposables en France :

- Les revenus immobiliers (fonciers pour la location nue et BIC LMNP pour la location meublée).

- Les revenus des sociétés et professions libérales situées en France (BIC, BA et BNC).

- Les salaires, pensions, rentes viagères, prestations artistiques, actionnariat salarié (fraction retenue à la source au-delà de 20%).

- Les revenus non salariaux (avec retenue à la source), comme les droits d’auteur, ou gains sportifs.

L’impôt sur le revenu (IR) dû sera alors calculé dans les mêmes conditions que si vous étiez résident fiscal français, avec part fiscale et système du quotient familial (sans possibilité d’utiliser les réductions et crédits d’impôts).

En tant que non‑résident fiscal, votre impôt sur les revenus de source française est calculé selon le barème progressif, mais il ne peut pas être inférieur à un taux d’imposition minimum : 20% jusqu’à un seuil d’environ 29 315€ de revenu net imposable et 30% au‑delà. Ou, si vous résidez dans les DOM, à 14,4% et 20% minimum. Ces seuils sont revalorisés chaque année en fonction de l’indexation du barème de l’impôt sur le revenu (revalorisation de 0,9 % prévue pour 2026).

Vous pouvez bien sûr être imposé aux tranches supérieures si vos revenus de source française dépassent la 4ème tranche (41% à partir de 84 700€), puis la 5ème tranche (45% à partir de 181 900€, en 2026 pour vos revenus 2025).

Deux exceptions cependant : 1/ lorsque la cotisation d’impôt est inférieure à 305€, et 2/ lorsque le taux moyen réel est en-dessous du taux minimum de 20%.

Par exemple : Un taux moyen de 6% pour un impôt sur le revenu de 3000€ pour des revenus de source française de 50 000€ (3 parts fiscales) seront bien imposés à 6% et non à 20%.

La déclaration de ses revenus de source française

Excepté pendant les années d’expatriation et d’impatriation, qui ont des exigences déclaratives spécifiques, vous devez déclarer vos revenus de source française dans les mêmes délais que les résidents. Cependant, il convient de noter qu’il faut également remplir la déclaration 2041-E pour les revenus soumis à une retenue à la source.

À noter que vous pouvez être dans l’obligation de désigner un représentant fiscal en France si vous n’êtes pas expatrié dans un Etat membre de l’Union européenne ou dans un autre Etat de l’espace économique européen (hors Liechtenstein), ou si vous effectuez des transactions telles que la vente d’un bien immobilier.

Le représentant fiscal sert potentiellement d’intermédiaire entre vous et la France pour garantir la véracité des déclarations et le paiement de vos impôts.

L’Impôt sur la fortune immobilière IFI (ex ISF) de l’expatrié non-résident

Votre IFI d’expatrié assujetti uniquement sur votre patrimoine immobilier français

Même en qualité d’expatrié non-résident fiscal français, vous êtes redevable de l’Impôt sur la fortune immobilière IFI (anciennement Impôt de solidarité sur la fortune ISF, appliqué avant le 1er janvier 2018).

Toutefois, à la différence d’un résident français qui sera assujetti sur l’ensemble de son patrimoine immobilier mondial, vous ne pouvez être imposable à l’IFI uniquement sur vos actifs immobiliers situés en France !

Les placements financiers restent exonérés d’IFI que vous soyez résident fiscal français ou expatrié.

Ainsi, cette disposition en faveur des expatriés qui exonèrent d’IFI vos biens immobiliers étrangers vous permet de réduire votre assiette taxable et votre montant d’IFI si vous vous expatriez (à noter que si vous revenez en France, vous serez encore exonérés d’IFI sur votre patrimoine étranger pendant 5 ans, selon modalités).

Le fonctionnement, le barème de calcul et le seuil d’assujettissement d’1,3 million d’euros de patrimoine immobilier au 1er janvier 2026 restent toujours les mêmes, que vous soyez résident ou non-résident français.

Soyez toujours attentif aux conventions fiscales moins fréquentes qui pourraient modifier ces règles d’imposition en prévoyant, par exemple, un partage de l’imposition entre la France et votre pays de résidence.

Concernant 2026, votre déclaration d’IFI d’expatrié pourra s’effectuer par courrier (si vous n’êtes pas dans l’obligation de déposer une déclaration de revenus en France sur internet) au Centre des impôts des non-résidents, à l’adresse suivante : Direction des Impôts des Non-Résidents SIPNR, 10 rue du Centre TSA 10010 – 93465 Noisy-le-Grand Cedex.

Si vous êtes dans la situation où vous devez déclarer votre IFI en ligne, vous devez faire votre déclaration IFI en même temps que votre déclaration de revenus (IR).

Notre cabinet de gestion de patrimoine est bien sûr à votre disposition pour vous aider dans ces démarches de déclaration et d’optimisation.

Deux solutions pour réduire votre IFI en tant qu’expatrié :

- Investir en immobilier en nue-propriété (appartements, ou SCPI) avec une décote sur le prix de la valeur de l’usufruit ; vous récupérez l’usufruit (et donc les revenus) à l’issue du démembrement temporaire.

- Acquérir des parts de SCPI qui investissent en immobilier locatif à l’étranger. Le patrimoine hors de France sera alors hors IFI et les revenus distribués par ces SCPI internationales ne seront pas non plus taxés en France, comme avec les SCPI Corum Origin, Eurion, Corum XL, Corum XL, Sofidy Europe Invest et PF Hospitalité Europe.

Barème 2026 IFI de l’expatrié non-résident – à partir de 1,3 million d’euros de patrimoine immobilier situé en France

| Fraction de la valeur nette taxable du patrimoine |

Taux applicable |

|---|---|

| N’excédant pas 800 000 € |

0 % |

| Supérieure à 800 000 € et inférieure ou égale à 1,3 million € |

0,5 % |

| Supérieure à 1,3 million € et inférieure ou égale à 2 570 000 € |

0,70 % |

| Supérieure à 2,57 millions € et inférieure ou égale à 5 millions € |

1 % |

| Supérieure à 5 millions € et inférieure ou égale à 10 millions € |

1,25 % |

| Supérieure à 10 millions € |

1,5 % |

Transmission : les successions et les donations de l’expatrié non-résident

Risque de double imposition sans convention fiscale : vérifier à la fois le droit interne de la France et le pays d’expatriation

Lorsque l’on est français expatrié et que l’on souhaite préparer une succession ou une donation à titre gratuit, il est important de vérifier l’existence d’une convention fiscale, ou les conditions d’imposition du pays d’accueil ainsi que celles de la France afin de vérifier qu’il n’y ait pas de risque de double imposition.

Seule une trentaine de conventions fiscales internationales signées avec la France (sur 122 au totale) traitent des successions et des donations.

Ce sera donc le plus souvent les lois de chaque pays concerné par la transmission qui pourront venir à s’exécuter.

Outre l’application potentielle d’une de ces 30 conventions fiscales qui clarifierait pour vous les règles usuelles de la fiscalité internationale des donations/successions et/ou double imposerait ceux-ci, il faut poser plusieurs paramètres pour comprendre comment seront imposées votre succession et votre donation selon les règles du droit interne du pays :

- Quelle est la domiciliation fiscale du défunt-donateur et/ou du bénéficiaire ?

- Quelle est la nature des biens transmis ? Car des biens immeubles en France peuvent être considérés comme meubles dans le pays d’accueil.

- Où se trouvent les biens ?

En France c’est l’article 750 ter du Code général des impôts (CGI) qui fixe les règles de territorialités en matière de droits de mutation à titre gratuit.

Vous êtes domicilié en France au moment de la transmission

Ainsi, si le défunt-donateur est domicilié en France, tous les biens (meubles ou immeubles) situés en France ou hors de France sont imposables en France.

Vous êtes expatrié non-résident au moment de la transmission

Sinon, si le défunt-donateur est non-résident (expatrié donc), ses donations et ses successions seront imposées comme suivent.

Le bénéficiaire de la transmission est domicilié en France

- Selon l’Article 750 ter du CGI, si le bénéficiaire est domicilié en France (bénéficiaire résident français) alors les biens situés en France ou hors de France sont imposés aux droits de mutation à titre gratuit (si le bénéficiaire a eu son domicile fiscal en France pendant au moins six ans lors des dix dernières années précédant la donation ou la succession).

Le bénéficiaire de la transmission est aussi expatrié non-résident

- Si le bénéficiaire n’est pas domicilié en France (bénéficiaire expatrié) alors les biens donnés ou hérités qui sont uniquement situés en France (exonération des biens à l’étranger) sont imposés au barème des droits de mutation à titre gratuit.

En somme, pour bien préparer une donation ou une succession si vous êtes expatrié, il convient donc à la fois de bien étudier l’existence et le contenu d’une convention internationale et à la fois d’effectuer des calculs d’optimisation selon la fiscalité internationale applicable à votre situation patrimoniale, votre lieu de résidence et celui de(s) bénéficiaire(s), ainsi que l’emplacement de vos biens meubles ou immeubles.

Nos conseils Statut fiscal Expatrié Non-résident

- Apprenez à profiter des avantages de votre nouveau statut d’expatrié en les comparant avec ceux que vous aviez en étant en France.

- Appréhendez la nouvelle fiscalité de votre pays d’accueil (et de la convention fiscale entre les deux pays).

- Devenir non-résident pour l’administration fiscale française ne change presque rien sur la fiscalité de vos revenus immobiliers, mais est particulièrement avantageux pour celle de vos placements financiers (exonération d’IFI, de prélèvements sociaux et de fiscalité des plus-values mobilières). Sachez en profiter en ouvrant une assurance-vie au Luxembourg et/ou un compte-titres et en réalisant éventuellement vos plus-values avant votre retour en France.

- Attention à la double imposition pour tout acte de transmission (donation – transmission) si vous êtes expatrié. Etudiez la possibilité d’une optimisation de la transmission par une donation de vos biens à l’étranger (notamment les placements financiers…) si vous êtes expatrié et que vo(s) bénéficiaire(s) vivent aussi hors de France.

Fiscalité des actifs immobiliers situés en France de l’expatrié non-résident en 2026

Imposition minimum de 20% ou 30%, s’ajoutant les prélèvements sociaux de 17,2% ou 7,5%

Comme pour les résidents fiscaux français, le système du barème progressif et des parts du quotient familial est conservé, sauf (comme vu plus haut) que le taux d’imposition à l’IR sera de 20% pour vos revenus 2025 inférieurs ou égaux à 29 315€, puis 30% au‑delà.

Ainsi, les revenus immobiliers fonciers ou BIC (loyers de location nue ou meublée LMNP) des non-résidents de biens immobiliers situés en France sont imposés à l’impôt sur le revenu selon un taux minimum de 20% pour les revenus 2025 jusqu’à 29 315€, et de 30% au‑delà, auxquels s’ajoutent les prélèvements sociaux de 17,20% ou 7,5% (taux réduit de PS applicable uniquement si vous êtes affilié à un régime obligatoire de sécurité sociale européen).

L’exception qui permet à l’expatrié d’être imposé à moins de 20% survient lorsqu’il peut justifier que son taux d’imposition français aurait été plus faible compte tenu de l’ensemble de ses revenus français et étrangers.

Barème d’imposition des résultats fonciers ou BIC des revenus immobiliers pour un foyer fiscal expatrié

Taux applicables en 2026 pour l’impôt sur les revenus 2025 – Revenu imposable par part

Imposition des plus-values immobilières en tant qu’expatrié

Deux exonérations possibles (1ère vente immobilière ou résidence principale), sinon même imposition de 19% d’IR et de 17,2% de PS après application des abattements pour durée de détention

L’imposition d’une plus-value immobilière à la suite de la vente d’un bien en France lorsque le propriétaire est non-résident fiscal français s’effectue exactement de la même manière qu’un résident fiscal français :

- Impôt sur le revenu au taux de 19% : base taxable IR après abattement pour durée de détention pour une exonération au bout de 22 ans.

- Prélèvements sociaux au taux de 17,20% (ou 7,5% si vous êtes affilié à un régime social européen) : base taxable PS après abattement pour durée de détention pour une exonération au bout de 30 ans.

A noter que jusqu’au 31 décembre 2014, les plus-values immobilières faisaient une distinction de taux d’imposition entre les expatriés européens (19%), le reste du monde (33 1/3%) et les pays non coopératifs (75%).

1/ Exonération partielle d’une première vente immobilière

Si vous vendez votre premier bien immobilier avec une plus-value pendant les 10 premières années de votre expatriation, vous pourrez bénéficier d’un abattement de 150 000€ sur la base taxable.

Vous ne devez pas avoir déjà bénéficié de l’exonération totale de votre résidence principale en tant que non-résident décrite ci-dessous !

2/ Exonération totale de la résidence principale l’année de l’expatriation

Il est désormais possible depuis la loi de finances pour 2019 de bénéficier de l’exonération fiscale totale sur la plus-value immobilière l’année où vous vous expatriez !

Vous avez jusqu’au 31 décembre de votre année d’expatriation pour vendre votre résidence principale, selon les conditions suivantes :

- Votre bien immobilier reste inoccupé entre votre départ hors de France et sa vente.

- Vous n’avez pas déjà bénéficié d’une première exonération partielle lors de la vente d’un 1er bien immobilier en tant que non-résident (non-cumul).

Attention en 2026 au risque de passage en LMP pour les non-résidents expatriés !

L’inscription au RCS n’étant désormais plus obligatoire, si vous percevez plus de 23 000€ de loyers de location meublée, vous aurez de très forte chance de passer du statut fiscal LMNP (loueur en meublé non professionnel) au statut de LMP (loueur en meublé professionnel).

EEn effet, vous serez considéré comme Loueur en Meublé Professionnel (LMP) lorsque les recettes annuelles issues de la location meublée excèdent les autres revenus professionnels du foyer fiscal.

Depuis la Loi de finances pour 2026, pour apprécier si ces recettes excèdent les autres revenus professionnels, il convient désormais de tenir compte de l’ensemble des revenus professionnels mondiaux, y compris ceux réalisés et imposés à l’étranger.

Cette évolution sécurise la situation des non-résidents disposant d’une activité professionnelle hors de France.Cela a des conséquences très importantes, car votre bénéfice et plus-value de revente LMP seront alors imposés aux cotisations sociales Urssaf (SSI ex RSI), soit 40% environ, en plus des 20% ou 30% de l’IR !

Fiscalité des actifs financiers de l’expatrié non-résident fiscal en 2026

Exonération de l’imposition des prélèvements sociaux et des plus-values mobilières pour les expatriés

Sauf pour l’assurance-vie française et son prélèvement à la source, exonération d’imposition pour les placements financiers

Comme indiqué dans les avantages fiscaux du statut d’expatrié non-résident, vous bénéficierez d’une exonération totale de l’impôt sur le revenu et des prélèvements sociaux en France sur les plus-values des valeurs mobilières. L’imposition s’effectuera donc par la juridiction fiscale de votre pays d’expatriation, souvent moins élevée que la fiscalité française.

Fiscalité d’expatrié des contrats d’assurance-vie d’assureurs français

Exonération des prélèvements sociaux d’assurance-vie d’expatrié

Comme tous les placements financiers (et contrairement à l’immobilier), l’assurance-vie a l’important avantage d’être exonérée des Prélèvements sociaux en France :

- En l’absence de rachat sur la part en fonds en euros : car les prélèvements sociaux sur les plus-values de fonds euros sont normalement payés en chaque fin d’année.

- En présence de rachat sur la part en Unités de Compte (UC) : car les prélèvements sociaux sont normalement payés sur les plus-values d’UC au moment de retraits.

Vous pouvez donc faire fructifier votre capital sur un contrat d’assurance-vie « plus rapidement » que si vous étiez encore en France avec le fonds euros, car le rendement annuel net de gestion net de fiscalité sans prélèvements sociaux sera (très logiquement) supérieur au rendement avec prélèvements sociaux.

Aussi, détenir un contrat d’assurance-vie est particulièrement pertinent lorsque l’on est expatrié, car la fiscalité française sur les plus-values en cas de rachat (retrait) est la plus avantageuse parmi tous les placements financiers une fois que vous reprenez le statut de résident fiscal français.

Cela vous évite donc de purger vos plus-values et/ou de clôturer votre contrat avant votre éventuel retour (comme c’est souvent le cas avec les comptes-titres).

Imposition des retraits d’assurance-vie française à l’impôt sur le revenu

Prélèvement libératoire sur les assurances-vie françaises (si risque de double imposition, utiliser l’assurance-vie luxembourgeoise)

Normalement, en tant que non-résident et puisque l’assurance-vie française est un placement financier, vous devriez être exonéré d’impôt sur la plus-value en cas de retrait.

Cependant, notamment lorsque les règles d’évitement de la double imposition sont difficiles à appliquer, il est possible d’être à la fois imposé en France (par un prélèvement à la source) et dans votre pays de résidence si vous effectuez un rachat à l’étranger (par l’impôt local) sur votre contrat d’assurance-vie français en tant qu’expatrié ! Seule l’assurance-vie au Luxembourg peut vous éviter ce risque de double imposition sur les plus-values grâce à la neutralité fiscale du Grand-Duché.

Le système d’imposition de l’assurance-vie reste toujours particulièrement avantageux par rapport aux autres placements financiers, car vous êtes imposé seulement en cas de retrait, et uniquement sur sa part de plus-value.

Notez qu’en tant que non-résident fiscal français, vous ne pouvez plus bénéficier des abattements de 4 600€ pour une personne seule et de 9 200€ pour un couple marié ou pacsé lorsque votre contrat d’assurance-vie a plus de 8 ans.

Depuis le 1er janvier 2018, , hors cas d’application du taux de la convention fiscale internationale, les plus-values générées sont imposables au Prélèvement forfaitaire unique (PFU, flat tax) de 12,8% hors prélèvements sociaux, comme la plupart des autres produits financiers.

Pour vos récents intérêts d’assurance-vie, versements effectués après le 27 septembre 2017, la France appliquera donc un prélèvement à la source libératoire (PFL) unique de 12,8% en cas de retrait pour les non-résidents (sauf PFL de 7,5% si votre assurance-vie a plus de 8 ans et que vous avez versé moins de 150 000€ sur l’ensemble de vos contrats).

Pour les produits générés avant le 1er janvier 2018, un prélèvement libératoire obligatoire (PFO) s’appliquera à un taux qui dépend des accords signés dans la convention fiscale internationale entre la France et votre pays d’expatriation. Sans convention fiscale signée, le taux du PFL que vous auriez dû payer en tant que résident fiscal français sera prélevé (35%, 15% ou 7,5% selon vos années de durée de détention et pour les versements effectués avant le 27 septembre 2017).

Ainsi, dans les conventions, la France a fixé avec les pays cosignataires un taux d’imposition forfaitaire à la source d’un rachat de contrat d’assurance-vie français qui va de 0 à 15%.

Conseils Fiscalité assurance-vie expatrié. Quoi qu’il en soit, il est souvent préconisé en constitution et gestion de patrimoine d’avoir au moins un contrat d’assurance-vie, au profil de risque adapté, pour chacun des membres de votre foyer.

Les contrats d’assurance-vie au Luxembourg étant les contrats les plus adaptés aux expatriés du fait de leur aspect multidevises et de la neutralité fiscale du Grand-duché qui évite l’imposition forfaitaire à la source de la France sur les contrats français.

Néanmoins, même en tant qu’expatrié, il peut être plus opportun d’épargner sur une assurance-vie française plutôt que luxembourgeoise, notamment du fait de la gamme de supports « moins risqués » (fonds euros, fonds immobiliers…) ou la gestion en ligne de bien meilleure qualité en France qu’au Luxembourg.

Attention à l’exit tax sur les plus-values mobilières

Pour les plus-values latentes de portefeuille de titres et de droits sociaux supérieurs à 800 000€

Point d’actualité 2026 : Contrairement à certaines annonces relayées dans le débat public, la Loi de finances pour 2026 n’a pas modifié le régime de l’exit tax. Aucun allongement généralisé de la durée de suivi à 15 ans ni création d’un impôt spécifique visant les expatriés n’a été adopté dans le texte définitivement voté par le Parlement.

Si vous êtes expatrié et que votre foyer est détenteur de droits sociaux, titres ou droits atteignant une valeur globale d’au moins 800 000€, vous êtes peut-être concerné par l’exit tax.

En effet, dès lors que vous détenez un montant de participations égal ou supérieur à 800 000€ (ou 1,3 million d’euros pour les transferts avant 2014) ou que vous possédez plus de 50% des bénéfices d’une société, vous serez imposé sur les plus-values que vous réaliserez après votre expatriation hors de France (grâce à un « gel » que vous avez matérialisé au moment de votre transfert de résidence fiscale).

L’objectif pour l’administration fiscale française est, bien sûr, d’éviter que vous ne vous expatriiez uniquement dans le but d’échapper à l’impôt sur les plus-values mobilières en France.

Les parts de sociétés civiles immobilières (SCI) et les contrats d’assurance-vie ne sont pas concernés par l’exit tax.

Il existe cependant des modalités de sursis de paiement automatique dès lors que vous vous expatriez dans un pays de l’Espace économique européen, hors Lichtenstein et Suisse.

Il s’applique également hors de l’UE, lorsque l’Etat concerné a conclu une convention d’assistance administrative et d’assistance au recouvrement avec la France (elles sont rares, mais existe toutefois, comme avec les USA). Dans ce cas, vous n’aurez pas besoin de représentant fiscal ni de garantie.

Pour les pays hors UE, vous devrez payer votre due en désignant, notamment, un représentant fiscal en France.

L’imposition IR et PS d’exit tax est dégrevée (si sursis) ou restituée (si payée) si vous rentrez en France, vous donnez les titres, ou que vous décédez.

Sauf pour les prélèvements sociaux et uniquement pour l’impôt sur le revenu, les plus-values latentes de l’exit tax sont aussi annulées ou remboursées à l’expiration d’un délai sans retour en France :

- 8 ans après un transfert hors de France entre 2011 et 2014.

- 15 ans pour un transfert entre 2014 et 2018.

- Et à compter du 1er janvier 2018, 2 ans seulement (ou 5 ans si la valeur des titres est supérieure à 2,57 millions d’euros).

Conseils Exit Tax expatrié. Omettre de déclarer (déclaration Exit Tax n°2074 ET) la cession à l’étranger de votre portefeuille de titres supérieurs à 800 000€ peut vous couter très cher si vous êtes rattrapé par l’administration fiscale française. Je vous invite donc à nous contacter si vous êtes dans le questionnement sur l’optimisation fiscale de votre portefeuille ou déjà dans vos démarches déclaratives d’exit tax.

La fiscalité du patrimoine d’Expatrié en 2026 – Conclusion

Savoir se servir du ciel plus clément de la fiscalité à l’étranger et des exonérations françaises pour les expatriés

Entre une conjoncture économique française incertaine, une forte fiscalité et une internationalisation des échanges qui s’accentue, vous êtes de plus en plus de Français à vous expatrier pour vivre et travailler à l’étranger.

La gestion de votre patrimoine doit alors être entièrement revue pour anticiper et s’adapter à la nouvelle fiscalité de votre pays d’accueil et à votre nouveau statut (souvent avantageux) de non-résident fiscal français pour mieux réaliser vos investissements.

Désormais, votre retraite, la transmission de votre patrimoine (donation-succession), la possible imposition de votre IFI, la taxation de vos revenus de source française, ainsi que votre stratégie d’investissement financier et immobilier se combinent avec vos nouveaux défis financiers, fiscaux et patrimoniaux en tant qu’expatrié.

Cet article était la première partie « Fiscalité – Imposition » du Guide en Trois parties de la « Gestion de patrimoine des expatriés et des non-résidents ». Quelles optimisations économiques, financières, fiscales et patrimoniales pour ces Français qui vivent à l’étranger ?

- Aller sur l’article de la 2ème partie du guide : Epargne et Placements financiers des Expatriés

- Aller sur l’article de la 3ème partie du guide : Investissements immobiliers des Expatriés

Par Anthony Calci & Aude Durand, conseillers en gestion de patrimoine

Bonjour,

Article intéressant mais dans la rubrique « être non résident fiscal », n’y a t-il pas une erreur. Vous écrivez que pour avoir ce statut il faut avoir son foyer, son activité professionnelle ou le centre de ses intérêts économiques en France…ce qui est surprenant.

Cordialement.

C’est pourtant bien exact. Le Bofip BOI-IR-CHAMP-10-20130131 et l’article 4 B du code général des impôts (CGI) confirment bien que ceux qui ont en France le centre de leurs intérêts économiques sont considérés comme fiscalement domiciliés en France. Cela permet à la France d’éviter aux contribuables désireux d’optimiser leur imposition française en s’installant à l’étranger, alors même que toutes leurs activités économiques sont en France. A. Calci

Bonjour

Très instructif et joli support pour les futurs expat

Il me semble,dans votre partie 2,que vous précisez devoir clore son pea(or cela n’est plus exigé depuis 2012)?

Cordialement,

@Manac’h. Tout à fait merci, il est désormais en effet possible de conserver son PEA si vous partez en expatriation. A. CALCI

Je suis résident fiscal tunisien puisque je paie les impôts de ma retraite française en Tunisie et je suis reconnu non résident fiscal par la France.

Si j’achète un bien immobilier en Espagne ou Portugal pour le louer, je vais payer mes impôts dans le pays où se trouve ce bien mais est ce que mon niveau d’imposition sera fonction de celui de mes impôts payés en France sur mes revenus immobiliers?

Cet investissement en Espagne ou au Portugal doit t’il etre déclare al’isf?

Merci de votre reponse.

@Craipeau. La prise en compte de vos revenus français en Espagne ou au Portugal dépend de la fiscalité de ces pays, toutefois il y a de très grandes chances qu’ils ne considèrent que leurs revenus imposables. Non, l’ISF français pour un non-résident de France ne prend en compte que les biens immobiliers situés en France. Anthony Calci CGPI

Bonjour

J’ai demissione fin 2017 d’une grande entreprise francaise (poste base a Paris) pour partir vivre aux Pays Bas.

Je suis donc residante fiscale aux Pays-Bas depuis le 1er janvier de cette annee.

Dans le cadre d’un achat immobilier je souhaiterais debloquer mon PEE. Si j’etais restee en france apres avoir demissionee j’aurais du payer les prelevements sociaux mais j’aurais ete exoneree de l’impot sur la plus value. Maintenant que je suis residente fiscale aux Pays-Bas vais je etre imposee sur la plus value par l’administration fiscale hollandaise ?

J’ai essaye de trouver cette information dans la convention fiscale franco – neerlandaise mais j’avoue que ca me semble encore assez flou.

Merci d’avance pour votre retour

Bonjour, je souhaiterais savoir quelle est la fiscalité pour un expatrié détenant des parts dans une SCI familiale soumise à l’IR par ses revenus locatifs ?

@Sophie. Oui, la plus-value doit être imposée dans le pays où vous êtes résidente, aux Pays-Bas. Convention fiscale entre la France et les Pays-Bas « Article 13 – Gains en capital – 4. Les gains provenant de l’aliénation de tous biens autres que ceux qui sont mentionnés aux paragraphes précédents ne sont imposables que dans l’Etat dont le cédant est un résident. » Anthony CALCI CGP

@MORIN. Une SCI soumise à l’IR étant fiscalement transparence, chaque associé est fiscalisé comme s’il recevait ses loyers en direct. En tant que non-résident, l’imposition de base est de 20% pour l’impôt sur le revenu + Prélèvements sociaux (17,2% en 2018). Bien sûr, les 20% peuvent passer à la tranche marginale d’imposition supérieure (30%, 41% ou 45%) si le bénéfice foncier vous fait sauter de tranche. Anthony CALCI CGP

Bonjour

Je souhaiterais savoir quelle est la fiscalite pour un expatrie qui possede une assurance vie en france et qui est resident en thailande.

merci

bonjour,

Je souhaite debloquer mon Plan Epargne Entreprise (pour cause de mariage) contracte lorsque j’etais resident francais.

Je reside desormais aux Etats-Unis et je ne sais pas si des taxes additionnelles devront etre payees.

si javais ete resident francais, ‘Seuls les prelevement sociaux auraient preleve’ mais qu’en est-il avec les Etats-Unis ?

merci d’avance pour votre aide.

cdt

G.

@sebastien. La convention fiscale entre la France et la Thaïlande s’applique, elle indique un taux de prélèvement à la source égal au Prélèvement forfaitaire libératoire que vous auriez si vous étiez résident fiscal en France. Soit de 35% à 7,5% pour les plus-values des versements effectués jusqu’au 27/07/2019, ou de 12,8% à 7,5% au-delà. Anthony CALCI CGP

@Im. Seul un conseiller fiscal local situé dans votre pays d’expatriation peut vous indiquer l’imposition applicable dans votre Etat des revenus et plus-values des actifs financiers situés en France. Anthony CALCI CGP

Bonjour Anthony,

Article très intéressant. Petite question, quel est le taux d’imposition d’un non résident sur les dividendes provenant d’une SCI à l’IS.

D’avance merci

Bonjour,

Est ce que la CFE ( Caisse des français à l’étranger) est assimilée à un régime de sécurité sociale dans le cadre du prélèvement social à 7.5 % cité dans les barèmes d’imposition des résultats fonciers ou BIC des revenus immobiliers ?

Merci par avance

Veronique

bonjour residant fiscale fr expatrie aux philippines ..au taux moyen pouvons nous deduire pension alimentaire que je verse a mon ex ..pension alimentaire qu elle declare en fr

en vous remerciant de me repondre .

[email protected]

Bonjour,

Pour ma retraite je vais m’expatrier en Espagne.

je possède une maison en Espagne qui sera mon domicile ,mais mes placements financiers (assurance vie de plus de 8 ans et PEL ) sont en France.

Serais-je résident fiscal Français ou Espagnol ?

Y a t-il une convention évitant la double imposition ?

merci d’avance pour votre réponse

Je suis non résident français et je vis au Cambodge depuis 10 ans. Derniérement j’ai effectué un placement financier au Cambodge, dois-je déclarer les intérêts au fisc français. Je suis retraité et je paye en France les impôts sur ma retraite.

Merci pour votre réponse.

Jean-Jacques CORE

Bonjour

Je souhaiterais savoir quelle est la fiscalite pour un expatrie qui possede une assurance vie en france et qui est resident au cambodge (pas de convention fiscale)

merci

Bonjour

ayant acheté des actions francaises et étrangeres (via un compte titre ordinaire, pas de PEA), suis je imposé sur la plus value à la revente de ces actions dans un des cas suivants:

-je vends mes actions en etant resident fiscal étranger

-je vends mes actions à mon retour en france

et de quel montant serait l’imposition s’il y en a une?

merci

@claude. Sans convention fiscale entre la France et le Cambodge, avec une assurance-vie française, vous serez doublement imposé sur votre plus-value en cas de rachat : à partir du 1er janvier 2018, 12,8% d’imposition en France (sans prélèvement sociaux) ou 7,5% pour les contrats de plus de 8 ans si le foyer a versé moins de 150 000€ de primes ; auquel se rajoute la fiscalité locale du Cambodge qu’il conviendra de vérifier avec un expert local. Anthony Calci – CGP

@tim. Si vous êtes expatrié, vous ne serez imposé que dans votre pays d’expatriation sur vos plus-values mobilières. Si vous êtes résident en France, vous serez imposé en France. Anthony Calci – CGP

Bonjour,

Je suis parti faire le tour du monde depuis février 2019, je suis rentré en France 1 mois en juillet 2020 (vol rapatriement de l’Inde).

J’ai reçu des dividendes de l’exercice 2018 en 2019 et des revenus fonciers.

J’ai un PEA et des assurances vies.

Suis-je considéré résident fiscal en France? Dois-je clôturer mon PEA ou assurances vie? Comment mes impôts seront calculés?

Cordialement,

Bonjour

Je détiens des actions gratuité de ma société cotée à Paris et un plan épargne salariale.

J’ai démissionné pour travailler au Emirats donc résidant fiscale Emiratis.

Je souhaite céder mes actions, serais-je taxé?

Merci

Bonjour,

Vous notez que le tableau de « Barème d’imposition des résultats fonciers ou BIC des revenus immobiliers pour un foyer fiscal expatrié », concerne les français non-résidents fiscal, alors qu’il s’agit bien du barème applicable aux français fiscalement situés en France non ? Puisque pour les non-résidents le taux minium d’imposition est 20% et ce barème progressive commençant par 0% de taux d’impôt jusqu’à 10 064 € concerne les français fiscalement en France.

Merci.

Bonjour,

Merci pour votre excellent site. Je suis résident fiscal belge: les intérêts annuels d’un Plan Epargne Logement (PEL) ouvert en France, sont ils a déclarer en Belgique annuellement si le PEL reste ouvert, ou faut il attendre l’année de sa clôture et déclarer le montant des intérêts cumulés depuis son ouverture?

Quel est le taux d’imposition belge (15 ou 30%) de ces intérêts?

Cordialement,

@Eric. Les intérêts de votre PEL seront bien à déclarer en Belgique, mais seul un fiscaliste local peut vous répondre avec exactitude et certitude. Nous pouvons simplement partager notre expérience : puisqu’il s’agit de livret réglementé, le précompte mobilier devrait être celui de 15% chaque année (si supérieur à 980€) et non pas 30% s’il s’agit d’un livret non-réglementé. Anthony Calci CGP

Bonjour,

Je suis expat au Royaume Uni. J’ai gardé un PER depuis longtemps dans une banque française (la poste) mais je réfléchis à changer soit pour un meilleur rendement ou une autre solution. J’aime garder quelque chose en France au cas où je reviendrais. J’ai lu que les PER sont intéressants pour les impôts (non pour expats donc).

Quelles sont les possibilités qui s’offrent à moi (Linxea m’a répondu qu’il n’acceptait pas les non résidents !)? Et quelles banques acceptent les expats, ont un bon rendement ? Où puis-je me renseigner ?

Merci

Benoit

@Benoit. Parlez-vous de PER ou de PERP ? J’imagine qu’il s’agit d’un PERP puisque le lancement du PER n’était que fin 2019. La qualité totalité des placements sont disponibles aux non-résidents : assurance-vie française et luxembourgeoises, compte-titres, fonds de capital-investissement, SCPI internationales… Vous pouvez nous contacter afin que l’on puisse vous recommander les solutions de placement les plus adaptées à votre situation patrimoniale d’expatrié. Anthony Calci CGP

Bonjour Monsieur.

Avec mon épouse, nous comptons vendre notre maison et aller nous installer en Malaisie. Nous n’aurons plus rien en France (maison vendue, assurances vie « soldées », juste un compte courant chacun dans une banque).

Comment serons imposées nos retraites (part « sécurité sociale » et part « Agirc-Arrco » et à quel taux ?

Très difficile d’y voir clair…

A vous lire, avec mes remerciements.

Cordiales salutations.

Jean-Philippe

@Jean-Philippe. Pour l’imposition des pensions de retraite françaises lorsqu’on est non-résident, il faut vérifier dans la convention fiscale signée entre la France et votre pays d’expatriation.

Pour la Malaisie, les pensions publiques sont imposables en France, mais pas les retraites privées ni celles de la Sécurité sociales… Vous êtes un chanceux !

Anthony Calci

Bonjour,

Si je comprends bien, en étant résident Portugais (et en congés sans solde de mon entreprise Française), au déblocage de mon PEE, je devrais quand même payer les prélèvements sociaux en France ?

Merci

@Hasquette. Les plus-values mobilières sont toutes exonérées d’impôts ou prélèvements sociaux lorsqu’on est non-résident, assurance-vie (sauf prélèvement à la source pour certain pays), PEE, compte-titres ou autres, vous ne devrez donc rien payer en France.

Mais il est fort probable que ces plus-values soit déclarables et imposables au Portugal, je vous invite à ainsi à vous rapprocher d’un fiscaliste local pour vérifier ces modalités d’imposition (nous avons nos propres avocats francophones situés au Portugal si vous avez besoin du bon contact).

Anthony Calci CGP

Bonjour,

Je ne suis pas encore en retraite et j’aimerais m’arrêter de travailler et m’expatrier au Portugal avec pour seul ressource des dividendes de SCPI françaises. Si je deviens non résident, ces dividendes seront-ils imposables? Si oui dans quel pays et avec quel barème d’imposition?

D’avance merci de me répondre rapidement.

Sincères salutations

@Schutz. Oui si vous vous expatriez au Portugal (ou ailleurs) vos revenus fonciers d’immeubles français de SCPI seront malheureusement bien imposés en France à 20% d’impôt sur le revenu (ou 30% au-delà de 25 711€) + 17,2% de prélèvements sociaux.

C’est pourquoi nous préconisons les SCPI investissant à l’étranger, vous évitez cette fiscalité française des revenus fonciers tout bénéficiant de la fiscalité avantageuse des autres pays (l’impôt est payé à la source par les SCPI. De plus, ce patrimoine immobilier étranger de SCPI est hors IFI.

Je vous invite à lire notre article sur ces SCPI internationales ou à nous contacter pour en savoir plus sur ces SCPI Corum Origin, Corum XL, Eurion ou encore PF Hospitalité Europe.

Anthony Calci CGP

Bonjour,

Je suis cadre chez Thalès. A partir du mois de mars, je serai expatrié en Malaisie. je vais signer un avenant pour être détaché et affecté à Thalès Malaisie. je percevrai 50% de ma rémunération en France et 50% en Malaisie. Je vivrai en Malaisie pendant 3 à 5 ans.

J’ai pas mal de patrimoine en France (résidence principale, SARL de famille soumise à l’IR, SCI, compte-titres, assurance vie).

Quelles sont les conséquences fiscales sur :

• les revenus, les placements, les sociétés (SARL soumise à l’IR, SCI)

• la notion de résidence principale et son impact sur l’IFI

• la vente d’un bien immo détenu dans la SCI (courant de l’été)

@Auura. Vous serez désormais résidente fiscale en Malaisie, non-résidence fiscale française. Nous pouvons lire dans la convention signée entre la France et la Malaisie dans la partie « Professions dépendantes » que votre salaire contracté en France sera imposé en France si vous exercez l’emploi en France, si vous l’exercez en Malaisie l’imposition se fera en Malaisie. Sur le salaire contracté en Malaisie, vous serez imposée en Malaisie. Les revenus et plus-values de placements financiers sont exonérés en France, imposés en Malaisie, sauf pour l’assurance-vie où un prélèvement à la source français de 15% peut s’appliquer (sauf si vous avez une assurance-vie luxembourgeoise). Si les sociétés SARL de famille et SCI à l’IR sont de la location de biens immobiliers, cela ne change rien. La fiscalité immobilière sera celle française (20 à 30% d’IR +17,2% de PS), idem pour la plus-value en cas de revente (plus-value immobilière des particulières). Si la SARL de famille est une société commerciale, vous référez à la partie « Dividendes », ou selon que vous êtes salarié ou TNS voir les parties « Profession dépendante » ou Profession indépendante » de la convention. Votre résidence principale française n’en est plus une au sens fiscale du terme pour France, vous perdrez donc l’abattement de 30% sur l’IFI. Anthony Calci CGP

Bonjour ,

Comment une société étrangère est elle taxée sur les loyers perçus en France ?

Merci d’avance

Je suis non résident j’habite en Thaïlande. Mon Pel rentre dans sa 13 eme année. Comment dois-je déclarer mes intérêts.

Bonjour,

Mon fils a fait un VIE en Chine en 2017,en 2018 il a été intégré l’entreprise via un contrat local mais il n’a pas déclaré son changement d’adresse au centre des impôts, pour les déclarations 2019 et 2020. Pour la déclaration de cette année il est donc toujours résident fiscal en France et il doit indiquer ses comptes détenus à l’étranger (un compte ouvert en Chine en 2018), risque t’il une amende ? est-il trop tard pour indiquer son changement d’adresse aux impôts ou doit-il simplement indiquer son déménagement sur la déclaration 2021,avec un départ en 2020? Et bien sûr en mentionnant les informations demandées sur le compte détenu en Chine.

Il n’a perçu aucun revenu en France depuis 2017.

Merci pour vos conseils

Cordialement

Bonjour,

Je suis résident fiscal en Allemagne et viens de m’acheter un studio en IdF pour de l’investissement locatif. Si j’ai bien compris, je serais imposé comme suit sur le foncier :

-> TMI 20% + 17,2% cotisations sociales ?

Concernant l’imposition sur la plus value, il faut attendre 22 ans pour être exonéré en louant vide ? Est-ce plus avantageux de louer en LMNP pour ce point ?

Merci d’avance,

Vincent

Nous sommes trois héritiers, tous expatriés, non résidents fiscaux depuis plus de 10 ans. Nous n’avions pas de revenus en France et n’avions donc pas à faire de déclaration pour l’impôt sur le revenu. Nous avons hérité d’un bien locatif en France qui génère un revenu locatif. Nous faudra-t-il du coup déclarer ces revenus en France et redevenir imposable en France? Si oui, peut-on faire juste une déclaration pour l’indivision ou est-ce qu’il va falloir faire trois déclarations distinctes pour 1/3 chacun? Y a-t-il un seuil en deçà duquel ce n’est pas nécessaire?

Bonjour,

Au regard de la spécificité de votre situation, nous vous invitons à contacter le Service des impôts des particuliers non-résidents (SIPNR) afin d’obtenir plus d’informations et de pouvoir régulariser la situation de votre fils.

Anthony Calci CGP

Bonjour @Tam,

Les revenus immobiliers issus de l’exploitation locative d’un bien situé en France sont effectivement à déclarer auprès de l’Administration fiscale française. Il est nécessaire de réaliser cette déclaration de façon individuelle par chacun de vous trois.

Il y a une obligation de déclaration de tous les revenus de source française et il n’existe donc aucun seuil exonératoire.

Anthony Calci CGP

Bonjour Vincent,

En votre qualité de non-résident fiscal français, l’imposition de vos investissements locatifs de source française sera effectivement celle que vous avez mentionnée.

L’exonération de l’impôt sur la plus-value immobilière intervient au bout de 22 ans de détention peu importe l’exploitation locative choisie (nue ou meublée). Par ailleurs, la plus-value n’est plus soumise aux prélèvements sociaux au bout de 30 ans de détention.

Sous réserve de certains seuils de revenus et selon votre situation, nous vous conseillons de privilégier une exploitation meublée pour votre studio situé en Ile-de-France.

Anthony Calci CGP

Bonjour

J’ai gagné des actions gratuites de mon entreprise en France en 2015 et en 2020 jai été muté en Espagne.

Je vais vendre mes actions maintenant en 2021. J’aimerais savoir comment je serai imposé et quel taux sera utilisé pour l’impôt d’acquisition et de cession en France puisque je ne suis plus résident fiscale.

Merci d’avance ! Le site est super !

bonjour

qu’en est il des plus values boursieres pour actions lors d’une expatriation en chine et à singapour mais revendues au retour en france? est il preferable de revendre ses actions avant son retour?

@tb. Si la fiscalité de votre résidence fiscale d’expatriation est plus avantageuse que celle de France, il est effectivement préférable de revendre ses titres et matérialiser ses plus-values mobilières avant votre retour en France. Anthony Calci CGP

Bonjour,

je suis expatrié en Afrique et non résident francais. Je souhaite acheter une résidence en France pour mes retours pendant congés. Quel est le système financier le plus avantageux pour moi ?

La banque me dit que la Résidence Principale n’est pas possible.

Merci d’avance

C

@CH. Il est tout à fait possible de bénéficier d’un crédit immobilier en tant qu’expatrié, particulièrement si vous avez un contrat de travail stable d’une grande entreprise et un apport conséquent (plus de 30% du budget). Tout dépend des critères d’éligibilité des non-résidents pour la banque (qui peuvent fortement varier selon les établissements). Je vous suggère de prendre contact auprès d’autres banques ou de vous rapprocher d’un courtier en crédit pour mieux étudier vos capacités de financement. Anthony Calci CGP

Bonjour,

Merci pour cet article intéressant. Je suis britannique, et après avoir travaillé en France pendant 30 ans, j’ai pris ma retraite et je suis retourné au Royaume-Uni en mi-2021. Je suis désormais résident fiscal au Royaume-Uni. Pendant mon emploi en France, j’ai reçu des stock-options et des actions gratuites. L’acquisition/l’exercice de ces actions a eu lieu alors que j’étais resident fiscal en France.

Si je decide de vendre des actions, je crois comprendre que la plus value d’acquisition est imposable en France (sous réserve d’un abattement pour durée de détention?), puisqu’elle s’est produite alors que j’étais fiscalement résident en France, et l’éventuelle plus value de cession sera imposé au Royaume-Uni.

Qu’en est-il des prélèvements sociaux, notamment sur la plus-value d’acquisition qui a été générée lorsque je vivais en France? En suis-je toujours exonéré puisque je suis actuellement non-résident?

@Steve. La plus-value d’acquisition de stock-options est bien imposable dans le pays où vous exerciez votre activité et selon les modalités à ce moment. En France, les gains d’options sont considérés comme une rémunération salariale (rabais et plus-value d’acquisition). Les bénéficiaires non-résidents doivent être soumis à une retenue à la source spécifique sur les gains d’options, qui dépend du plan qualifié ou non qualifié, la retenue à la source sur les gains d’options étant partiellement libératoire et soumise au barème spécifique à trois tranches selon l’année d’attribution des options. Sur l’application des prélèvements sociaux sur la plus-value d’acquisition en tant que non-résident, cela devient plus technique. Dans tous les cas, avec ce type de situation et d’enjeux, je vous invite dans tous les cas à faire appel à un avocat fiscaliste spécialiste (que nous pouvons vous recommander).

L’imposition des plus-values de cession est celle du pays de résidence fiscale au moment de la cession, donc du Royaume-Uni, sans prélèvements sociaux français mais selon les taux d’imposition anglais. Je vous recommande d’interroger un avocat fiscaliste du Royaume-Uni. Anthony Calci CGP

bonjour j aimerais savoir pourquoi suite a mon rachat d un montant de 100000 euros de mon assurance vie ouverte en 2008 et que je suis expatrie en thailande depuis 2017 ils m ont retenu pour envoyer aux impots un pfl de 1766 euros de la csg de 1249 euros alors que je ne devrais plus rien en france

Bonjour, je vends actuellement ma maison en France (anciennement ma residence principale avant mon expatriation aux USA en 2016).

J’ai auparavant vendu un appartement en France (residence secondaire) , en 2017 , et je n’ai beneficie d’aucune exoneration ni abattement sur la plus-value. Mon notaire m’indique que je n’ai pas le droit a l’abatement des non-residents car il ne s;agit pas de la premiere cession. Cependant , je n’ai pas beneficie d l’abattement lors de la vente de mon appartement. Quels sont mes possibles recours ? Merci

Je vends ma maison en France, ayant fait des travaux d’agrandissement consequents il y a 15 et 20 ans. Non-resident fiscal en France, j’ai un representant fiscal assermente pour le calcul de la plus-value. Celui-ci m’indique ne pas pouvoir prendre en compte les travaux , meme avec les factures que je lui ai fournies , car je ne peux pas fournir les releves bancaires de mes paiements. . A noter que les travaux datent de 20 ans et 15 ans, et que les banques ne gardent des archives que pendant 10 ans. Quel sont mes recours ? Est-ce une pratique courante de justifier avec les releves bancaires, en plus des factures ?

@Anne. L’exonération sur la plus-value immobilière de 150 000€ du non-résident ne fonctionne que dans la limite d’une bien par contribuable, cette nouvelle vente ne bénéficiera donc pas de l’exonération puisque s’il s’agit de votre deuxième vente immobilière. Ce n’est également plus votre résidence principale, donc vous ne bénéficiez bien sûr pas non plus de l’exonération totale. A. Calci CGP

@Anne. Oui, il faut toujours pouvoir justifier origine et traçabilité des opérations, d’où l’importance de conserver les justificatifs. L’origine sera prouvée par un contrat, une facture, une attestation… ; et les flux par les relevés bancaires. Sinon, ce serait « trop facile » de ne montrer qu’une facture comme preuve. Il faut donc vous retourner vers votre banque. A. Calci CGP

Bonjour,

Je suis français résident suisse, pour les revenus LMNP français je paye des impôts en France mais je suis obligé de les déclarer aux impôts suisses comment inscrire l’amortissement et ne pas avoir double imposition?

idem pour des parts de SCI françaises, je déclare ses revenus en France et paye impôts français mais je suis obligé de déclarer ces revenus en Suisse, comment éviter la double imposition

@Baret. Les revenus immobiliers de France d’un non-résident sont imposés comme pour un résident (tranche marginale d’imposition à partir de 20% et prélèvements sociaux), mais évitent la double imposition dans le pays d’expatriation grâce aux conventions fiscales internationales. Nous apprécions d’ailleurs au cabinet les SCPI internationales qui évitent la fiscalité française et l’IFI pour un non-résident. Cependant, il faudra le plus souvent déclarer les revenus immobiliers étrangers selon les modalités du pays de résidence. Il y aura parfois des spécificités fiscales locales qui taxent par exemple à un taux qui est calculé selon la différence entre le taux d’imposition français et le taux d’imposition du pays (je suis imposé à 30% en France, j’aurais été imposé à 40% dans le pays d’expatriation si cela avait été un bien immobilier du pays, le pays m’impose donc à 10% sur les biens immobiliers de France). Il est possible aussi que certains pays ne reconnaissent pas certaines spécificités fiscales de France, comme l’amortissement LMNP, ou la transparence fiscale des SCI ou SCPI. C’est pourquoi il est absolument nécessaire de vérifier les modalités locales de déclaration des revenus immobiliers pour ne pas être surpris.

@stefanello. Effectivement, les prélèvements sociaux CSG-CRDS sont exonérés pour les placements financiers (dont les assurances-vie) des non-résidents. Vous devez faire la demande de remboursement auprès de l’administration fiscale française. Concernant l’impôt sur le revenu, à travers le PFL, il y a une imposition des plus-values d’assurance-vie française à la source des non-résidents, selon un taux qui varie de 0% à 20% selon les conventions fiscales mises en place avec la France. Mais le taux est de 0% en Thaïlande, vous devez donc également demander un remboursement. A noter que les contrats d’assurance-vie luxembourgeoise évitent cette imposition française retenue à la source. A. Calci CGP