Les SCPI internationales sont les SCPI de rendement qui investissent uniquement ou principalement en immobilier locatif à l’étranger hors de France. Les parts de SCPI européennes permettent à un investisseur particulier de générer des revenus mensuels ou trimestriels peu imposés et diversifiés grâce aux loyers des immeubles de bureaux, écoles, hôtels, logistiques, résidences et cliniques acquis dans toute l’Europe.

À titre d’illustration, avec un rendement moyen de 4,5% net de frais (non garanti), vous pouvez ainsi percevoir environ 375€ par mois indexés sur l’inflation pour chaque 100 000€ investis dans ces meilleures SCPI.

Les trois premières SCPI internationales que notre cabinet recommande pour investir aujourd’hui en 2025 sont les SCPI européennes suivantes : Corum Eurion (4,64% de rendement net de frais en 2024), PF Hospitalité Europe (4,02% en 2024) et Sofidy Europe Invest (4,71% en 2024).

En complément, nous recommandons également la toute nouvelle SCPI Corum USA pour diversifier votre patrimoine immobilier avec la 1ère économie au monde : les Etats-Unis.

Comment investir dans les SCPI internationales en 2025 ?

Le marché des SCPI connaît en 2025 une dynamique de reprise après une année 2024 marquée par la consolidation et l’ajustement des prix.

La collecte brute au premier trimestre 2025 atteint 1,3 milliard d’euros, en hausse de 18% par rapport à la même période de l’an dernier, et la collecte nette progresse de 34,6% sur un an, signe d’un regain d’intérêt des épargnants pour ce type de placement. Ce rebond est porté principalement par les SCPI à stratégie diversifiée, qui captent désormais plus de 80% des souscriptions, alors que les SCPI à dominante bureaux reculent nettement (seulement 8% de la collecte).

Afin de profiter de cette dynamique de reprise, nos huit premiers critères d’investissement dans les SCPI de rendement en 2025 sont :

- Des SCPI récentes (lancées depuis 2020) pour investir sur des foncières aux baux renouvelés et aux immeubles modernes, adaptés à la nouvelle demande des locataires : emplacement en cœur de villes, flexibles pour le télétravail, à basse consommation et aux services intégrés.

- La sélection des meilleures sociétés de gestion de SCPI telles que Corum, Perial, Sofidy ou Paref Gestion qui sauront gérer votre patrimoine immobilier et sécuriser vos revenus sur le long terme.

- Peu voire peu d’immeubles acquis en France au sein des SCPI pour éviter l’imposition française des revenus fonciers (sans IFI pour les non-résidents) et bénéficier de l’imposition avantageuse des loyers étrangers.

- Des SCPI labellisées ISR pour des immeubles bas-carbone aux dernières normes réglementaires de performance énergétique.

- L’investissement dans plusieurs SCPI pour une plus grande diversification entre les pays (Allemagne, Italie, Pays-Bas, Espagne, Portugal…) et les secteurs (bureaux, commerces, écoles, hôtels, cliniques).

- Des SCPI en collecte nette positive qui leur permettent de continuer d’acquérir de nouveaux immeubles et d’augmenter le rendement de leur parc grâce aux conditions actuelles.

- Les SCPI qui n’ont pas baissé leur prix de part en 2023 (comme celles de Corum, Sofidy) seront les plus disposées à bénéficier d’une collecte nette positive.

- Les SCPI qui ont baissé leur prix de part, mais dont le parc d’immeubles reste des plus qualitatifs (comme celles de Perial) augmentent mécaniquement leur rendement et deviennent donc plus attractives en 2025.

Si vous détenez encore des parts de SCPI françaises au parc immobilier vieillissant, nous vous recommandons de les vendre pour vous positionner sur ces nouvelles SCPI pour moderniser et diversifier votre patrimoine à l’international.

Plus que jamais face à cette mutation du marché immobilier tertiaire, vous devez réaliser des arbitrages sur ces SCPI pour protéger votre patrimoine et vos revenus.

Vous pourrez aussi retrouver dans cet article les analyses et les rendements 2024 de 11 SCPI internationales sélectionnées, les perspectives économiques pour les marchés immobiliers professionnels, le fonctionnement de la fiscalité des loyers étrangers et tous nos meilleurs conseils pour investir en SCPI en 2025.

Contactez-nous ou prenez un rendez-vous avec un de nos conseillers pour optimiser ensemble votre stratégie d’investissement en y intégrant les meilleures SCPI de rendement internationales.

Investir en immobilier à l’étranger avec les SCPI en 2025

- Bilan 2024 et perspectives 2025 de l’immobilier professionnel et des SCPI

- Fonctionnement de l’investissement en SCPI de rendement

- Pourquoi investir dans les plus récentes SCPI internationales

- Notre sélection de SCPI internationales :

- SCPI Corum Eurion (ISR) : zone euro (4,48% en 2023)

- SCPI Sofidy Europe Invest (ISR) : zone euro (4,71% en 2023)

- SCPI Corum USA : États-Unis (lancée fin 2024)

- SCPI PF Hospitalité Europe : zone euro (4,02% en 2024)

- SCPI Pierval Santé (ISR) : santé zone euro (4,49% en 2023)

- SCPI Interpierre Europe Centrale (ISR) : Europe centrale (4,76% en 2023)

- SCPI Corum Origin (fermée) : zone euro (4,91% en 2023)

- SCPI Corum XL: mondiale (4,23% en 2022)

- SCPI Novapierre Allemagne 2 : commerces allemands (4,79% en 2023)

- Fonctionnement des SCPI internationales

- Stratégies patrimoniales en parts de SCPI

- Location meublée LMNP ou SCPI internationales

- SCPI en assurance-vie

Bilan 2024 et perspectives 2025 de l’immobilier professionnel et des SCPI

L’immobilier professionnel a fortement décroché en 2023 sous la pression de la hausse des taux directeurs de la banque centrale européenne.

Les foncières SCPI, SCI en assurance-vie, les fonds de capital-investissement d’immobilier professionnel en Europe (bureaux, commerces, hôtels, logistiques…) ont sûrement subi l’une de ses plus fortes crises lors de ces deux dernières années, en 2023 et en 2024.

Le rebond attendu de l’immobilier professionnel européen serait-il donc la plus évidente opportunité d’investissement en 2025 ?

Souvenez-vous, nous étions fin 2022 après une série de premières hausses de taux de la Banque centrale européenne (BCE) pour contrer le retour « surprise » de l’inflation. Des taux bien plus élevés allaient mathématiquement freiner l’investissement immobilier professionnel et faire baisser les prix des actifs.

Nous recommandions alors à nos clients de sortir des SCI en assurance-vie, d’investir désormais uniquement dans quelques club-deals opportunistes et quelques SCPI européennes, les plus diversifiées, les plus récentes et qui collectent le plus pour profiter de la baisse des prix des immeubles et de la hausse des rendements.

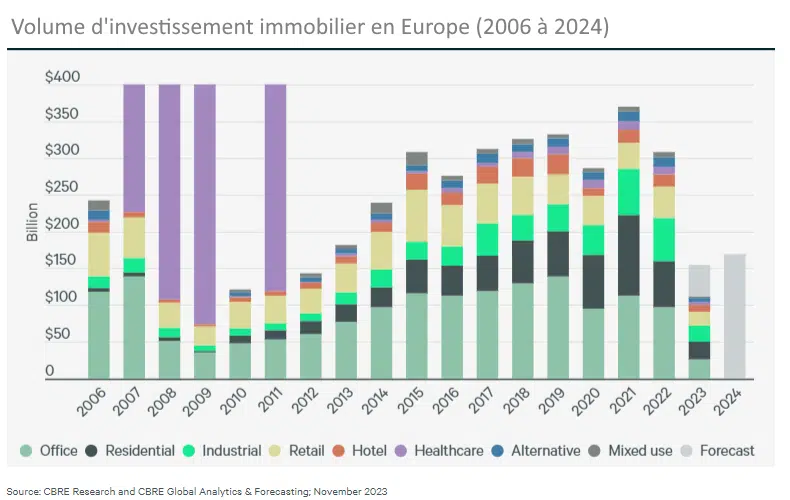

La crise était attendue et n’a pas déçu : -90% ! C’est le volume de baisse de l’investissement immobilier professionnel en 2023 et 2024, par rapport au record de l’année 2019. Les fonds composés d’actifs obsolètes et achetés trop cher ont subi des baisses entre 2023 et 2024 allant de -25% à -80%.

Les foncières SCPI, SCI en assurance-vie et les fonds de capital-investissement en immobilier professionnel en Europe (bureaux, commerces, hôtels, logistique…) ont traversé l’une des plus fortes crises de leur histoire en 2023 et 2024, avec un effondrement des volumes d’investissement et des corrections de prix marquées. Sur ces deux années, le marché européen a enregistré une chute historique : jusqu’à -60% des volumes investis en France en 2023, et une stabilisation à bas niveau en 2024, ramenant le marché à ses volumes de 2010. Certains fonds exposés à des actifs obsolètes ou acquis au plus haut ont subi des baisses de valeur allant de -25% à -80%.

Après ce choc, le rebond attendu de l’immobilier professionnel européen en 2025 apparaît comme une opportunité d’investissement majeure. Plusieurs signaux confirment une inflexion du cycle : la Banque centrale européenne a amorcé une série de baisses de taux directeurs depuis fin 2024, rendant le financement plus accessible et stimulant progressivement le retour des investisseurs. Les volumes d’investissement en Europe devraient ainsi dépasser 216 milliards d’euros en 2025, soit une hausse de 13% sur un an selon Savills, avec une accélération attendue dans des pays comme la France, le Portugal ou l’Irlande.

En 2024, le marché a connu une baisse du prix moyen des parts de SCPI, avec un recul de 3,5% au premier trimestre 2025. Les SCPI investies majoritairement dans les bureaux ont été les plus touchées, avec une baisse moyenne de 4,9%, contre 1,6% pour les autres catégories. Malgré ce contexte, les rendements se maintiennent à des niveaux historiquement élevés : le taux de distribution moyen progresse à 4,72% en 2024, et plusieurs SCPI affichent des rendements compris entre 6% et plus de 10%. Ce niveau de performance n’avait pas été observé depuis de nombreuses années.

Dans ce contexte de crise du secteur tertiaire, la diversification des stratégies a été accélérée. Les segments traditionnels comme les bureaux, autrefois dominants, laissent la place à des thématiques innovantes telles que la santé, l’éducation, ou encore la logistique. De récentes SCPI ont été lancées spécifiquement pour répondre à ces besoins émergents.

Aussi, la tendance à l’européanisation des portefeuilles se confirme : investir hors de France devient incontournable pour diversifier les risques réglementaires et profiter d’opportunités sur d’autres marchés, notamment en zone euro et aux États-Unis.

Le marché reste cependant contrasté. Les actifs core, bien situés, modernes et conformes aux standards ESG, sont privilégiés par les investisseurs, tandis que les actifs secondaires subissent encore une pression sur les prix et une liquidité réduite. Les bureaux de nouvelle génération, la logistique, la santé et surtout l’hôtellerie affichent des signes de reprise marqués : le secteur hôtelier européen a vu ses volumes d’investissement bondir de 62% au premier semestre 2024, porté par la reprise du tourisme et des voyages d’affaires. Les SCPI hôtelières, par exemple, affichent un taux de distribution moyen de 4,51% en 2024, avec des taux d’occupation proches de 100%.

Pour 2025, la prudence reste de mise : la reprise s’annonce progressive et sélective, mais les fondamentaux s’améliorent. Les SCPI internationales, diversifiées géographiquement et sectoriellement, apparaissent comme les véhicules les mieux placés pour tirer parti de ce nouveau cycle, grâce à leur capacité à investir dans des actifs résilients et à bénéficier d’une fiscalité optimisée. Nous pensons donc que 2025 marque une fenêtre d’opportunité pour revenir sur l’immobilier professionnel européen, en ciblant les SCPI internationales les plus récentes, diversifiées et en collecte nette positive.

Nous pensons donc au cabinet que 2025 sera une année propice pour revenir investir en immobilier professionnel, notamment en SCPI internationales.

En 2024, le marché des SCPI a été marqué par une collecte de 898 millions d’euros au deuxième trimestre, un chiffre qui, bien qu’en deçà des 1,69 milliard d’euros de l’année précédente, témoigne d’un léger rebond par rapport au premier trimestre (770 millions d’euros). Cette dynamique, bien que positive, reflète un certain essoufflement des investisseurs, qui semblent moins enclins à investir dans ce type d’actifs.

Dans ce contexte, ce sont les SCPI diversifiées, particulièrement celles qui ciblent les marchés européens, qui dominent la collecte, représentant plus de 70% des flux entrants.

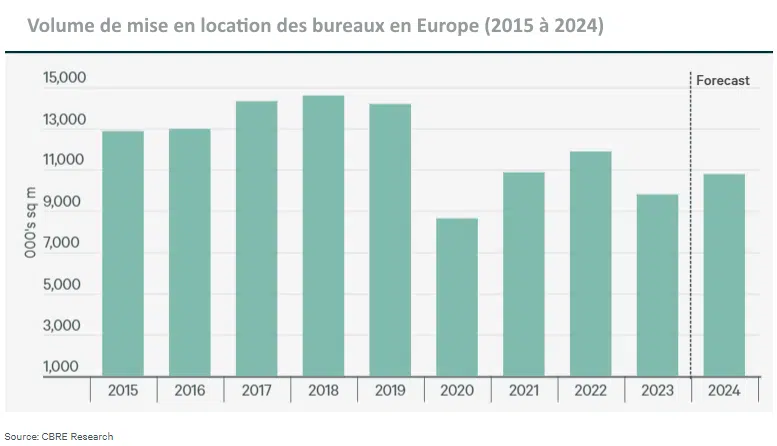

Malgré ces ajustements, les performances des SCPI demeurent solides. Le taux de distribution annuel moyen se maintient à 4,51%, un niveau respectable dans un contexte économique incertain. De plus, le taux d’occupation financier reste élevé à 93,09 %, ce qui témoigne de la résilience de ce type d’investissement. Les perspectives pour les SCPI de bureaux apparaissent plus favorables avec la baisse des taux d’intérêt amorcée par les banques centrales et la reprise du travail en présentiel dans de nombreuses entreprises. Aussi, la fin du cycle de vente massif de parts pourrait améliorer la liquidité du marché.

Par ailleurs, les pays européens continuent à mettre en place de nouvelles réglementations énergétiques toujours plus contraignantes pour minimiser les émissions de gaz à effet de serre par les actifs immobiliers professionnels.

En France, c’est le décret tertiaire ou Dispositif Eco Energie Tertiaire (DEET) qui contraint depuis le 1er janvier 2023 à la déclaration des performances énergétiques de tous les immeubles professionnels de plus de 1000m2. Cette nouvelle réglementation oblige les bâtiments tertiaires à réaliser des économies d’énergie par rapport à une consommation de référence de –40 % d’ici 2030, –50 % d’ici 2040 et –60 % d’ici 2050.

Une « fuite vers la qualité » (ou « flight to quality » en anglais) est déjà bien entamée, où de nombreux actifs obsolètes, soit par la demande soit par l’emplacement soit par leurs performances énergétiques, sont à grand risque ; tandis que les plus rares et meilleurs actifs concentrent tous les attraits de la part des locataires et des investisseurs.

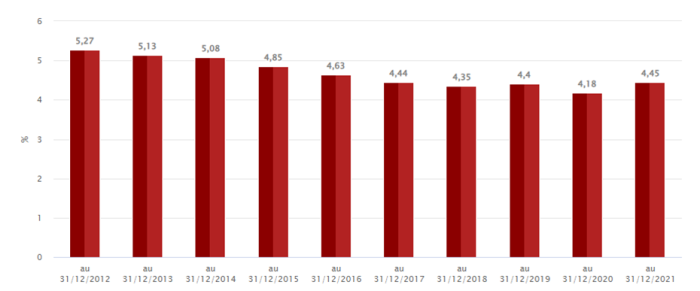

Le taux de distribution moyen des SCPI a progressé à 4,72% en 2024, après s’être établi à 4,52% en 2023. Cette hausse s’explique notamment par la correction des prix de parts intervenue en 2023 et début 2024, certaines SCPI ayant ajusté la valeur de leurs actifs avec des baisses de prix pouvant atteindre 20%. Ce mouvement de réajustement a permis à plusieurs SCPI d’afficher un rendement en nette augmentation en 2024, profitant de prix d’acquisition plus attractifs pour les nouveaux souscripteurs.

Désormais, le marché semble avoir intégré l’essentiel des ajustements de valorisation : la plupart des sociétés de gestion n’anticipent plus de nouvelles baisses significatives de prix de part au second semestre 2024 ni en 2025. Le contexte de stabilisation, associé à la perspective d’une baisse des taux directeurs en Europe, offre ainsi de meilleures conditions d’investissement pour les épargnants souhaitant se positionner sur des SCPI diversifiées et résilientes.

Association française des sociétés de placement immobilier (ASPIM)

Il faut souligner que le 1er janvier 2022, l’ASPIM avait modifié le mode de calcul du taux de distribution des SCPI en remplaçant le taux de distribution sur valeur de marché (TDVM) par le taux de distribution. En pratique, on vient désormais réintégrer la fiscalité étrangère payée à la source, ce qui a pour conséquence d’augmenter très légèrement la performance moyenne du marché.

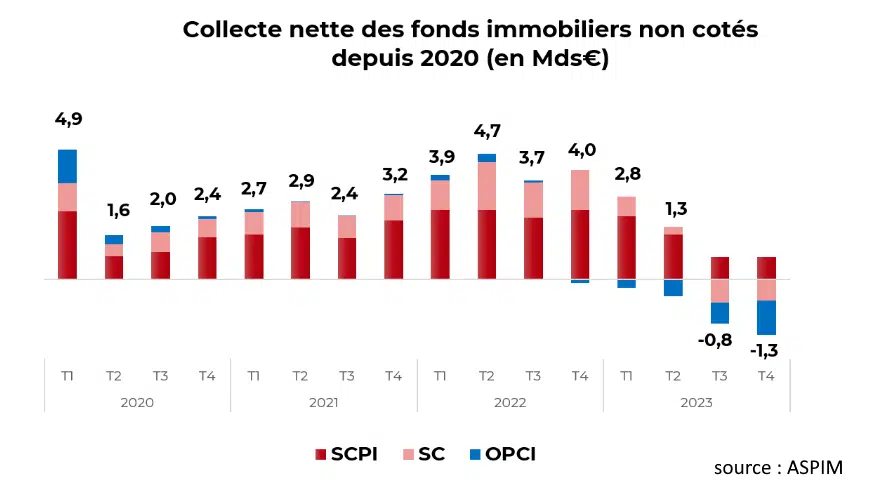

L’évolution de la collecte nette des SCPI en 2024

Les retraits des fonds immobiliers non cotés ont fortement augmenté au troisième trimestre 2023 après que les premières SCI et SCPI aient annoncé des baisses de prix de part, entrainant l’attention des médias et l’inquiétude des investisseurs particuliers.

En 2023, les échanges sur le marché secondaire des SCPI ont totalisé 2 milliards d’euros, ramenant la collecte nette annuelle à 5,7 milliards d’euros (sur une collecte brute de 7,7 milliards d’euros).

Malgré une année record en 2022, la collecte nette de 2023 est comparable à celle de 2020, influencée par la pandémie de Covid-19, et à celle de 2016 sur une période plus étendue. Mais au quatrième trimestre, les SCPI ont enregistré un volume significatif d’ordres de rachat de 1,3 milliard d’euros en prix de souscription.

Selon les données de l’ASPIM au 31 mars 2025, la valeur des parts de SCPI en attente de retrait atteint 1,85 milliard d’euros, soit environ 2,0 % de la capitalisation totale du marché.

Cette proportion est en légère baisse par rapport à fin 2023, traduisant une amélioration de la liquidité sur le marché des SCPI au début de l’année 2025.

Cependant, cette situation reste très contrastée selon les SCPI : au 31 mars 2025, 87 SCPI présentaient des parts en attente de retrait, tandis que 133 SCPI n’en avaient aucune. Ces dernières ont concentré l’essentiel de la collecte brute du premier trimestre 2025, représentant près de 85% des souscriptions totales sur la période.

Cette évolution confirme que la liquidité et l’attractivité du marché se concentrent sur les SCPI les plus récentes, diversifiées et en gestion active.

La collecte nette des SCPI en 2024 revêt une importance cruciale (collecte nette = collecte brute – retraits), car elle offre aux SCPI la possibilité de maintenir leurs activités d’investissement dans des immeubles qui ont vu leur prix baisser, donc leur rendement augmenté.

Pour celles en décollecte, la situation devient délicate, car face au risque d’illiquidité, certaines d’entre elles se sont vus contraintes de procéder à la vente de biens immobiliers afin de répondre aux demandes de rachat.

Ainsi, la dynamique de la collecte des SCPI nette joue un rôle déterminant dans leur capacité à gérer efficacement leur portefeuille et à maintenir leur liquidité. Il sera donc primordial d’investir dans celles qui attirent les investisseurs et qui sont donc en collecte nette positive.

Les anciennes SCPI encore sous pression en 2025

Des SCPI à deux vitesses, SCPI obsolètes à risques contre nouvelles SCPI internationales ISR bien positionnées.

Déjà, la crise sanitaire et l’essor du télétravail avaient créé un réel ralentissement du marché des bureaux avec une augmentation des taux de vacance à partir de 2020. Malgré une stabilisation en 2021, puis une belle reprise jusqu’au dernier trimestre 2022, la hausse des taux a fini par achever les actifs obsolètes et en périphérie.

Cependant, les immeubles neufs ou rénovés situés dans les zones les plus recherchées par les locataires n’ont été que peu impactés par le ralentissement de la demande de surface louée. Ces actifs bénéficient donc d’une demande supérieure à l’offre existante et permettent ainsi de maintenir les valeurs locatives et d’expertise.

Selon les dernières estimations du FMI publiées en avril 2025, la croissance mondiale pour 2025 devrait atteindre 3,2%, tandis que la croissance de la zone euro est attendue à 1,2%, avec un risque de ralentissement toujours présent mais une légère amélioration par rapport à 2024 (0,9%).

Avec le changement de paradigme concernant l’utilisation des bureaux, les taux d’intérêt élevés ayant réduit la capacité d’emprunt et rendu plus attractifs les placements obligataires (comme les fonds en euros, les livrets bancaires ou les comptes à terme), l’impact des nouvelles normes environnementales et la volonté de privilégier des investissements responsables, nous estimons que les SCPI de rendement investissant dans les parcs immobiliers les plus anciens et obsolètes, mal adaptés au marché et aux locataires les moins solvables, continueront à subir de plein fouet les conséquences négatives, avec une forte augmentation des départs de locataires ou une baisse de leurs loyers.

Ainsi, ce sont plutôt les actifs « core », situés dans les secteurs les plus prisés, qui se révèlent être les plus adaptés aux nouvelles caractéristiques en termes de flexibilité et d’enjeux environnementaux.

Sur cet immobilier professionnel économe en énergie, flexible et attractif pour le personnel, la demande devrait donc rester soutenue et ainsi offrir de belles perspectives en termes de hausse des prix et de loyers.

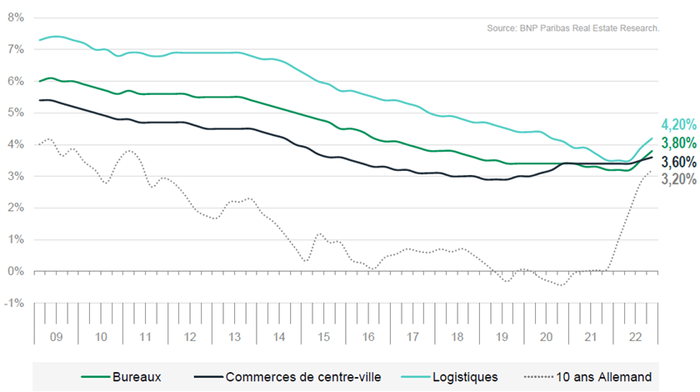

Source: Research BNP Paribas Real-Estate

Ce graphique reste le véritable épouvantail des investisseurs en immobilier pour 2024 : la violente hausse des taux directeurs des banques centrales en 2022 pour contrer la poussée d’inflation, suivie d’une stabilisation en 2023, a considérablement exposé les immeubles professionnels au risque de baisse des prix. En effet, leurs rendements n’ont pas suivi cette hausse et sont restés comparativement très bas.

La prime de risque immobilière, c’est-à-dire l’écart entre le rendement sans risque (obligation d’État allemande à 10 ans) et le rendement des bureaux, commerces ou logistiques, s’est nettement redressée depuis son point bas de fin 2023 – début 2024. En 2025, elle oscille désormais autour de 2% à 2,5% dans les grandes capitales européennes, contre moins de 1% il y a un an, mais reste encore inférieure au niveau de 3% observé en 2019.

Cette remontée traduit une amélioration de l’attractivité relative de l’immobilier, mais la prime de risque demeure sous les niveaux historiques d’avant-crise, en raison de la stabilisation des taux longs et de la compression modérée des taux de rendement prime dans les bureaux, commerces et logistique.

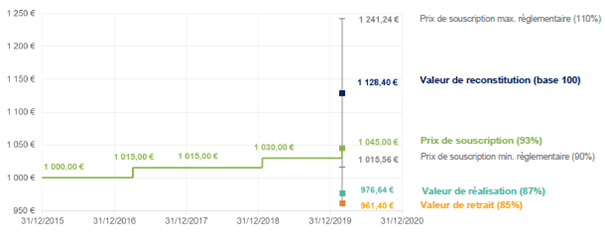

L’AMF impose réglementairement aux sociétés de gestion de SCPI de garder leur prix de part dans une fourchette de -10% à +10% par rapport à leur valeur de reconstitution, c’est-à-dire la valeur réelle de leur patrimoine immobilier à laquelle on rajoute tous les frais de reconstitution du parc (droits d’enregistrement, commissions, frais de notaires). Une baisse de prix de part de SCPI peut donc se réaliser si la valeur de reconstitution de son patrimoine immobilier passe en dessous de 10% de son prix de souscription.

Illustration avec la SCPI LF Europimmo qui avait au 31/12/2019 18% de « marge » de prix de souscription (1045€) par rapport à sa valeur de reconstitution (1 128,40€) + 10% (1 241,24€).

Ainsi, en raison de la baisse de la valeur de reconstitution évaluée par la société de gestion La Française, qui s’élève à 820,37€ au 13 septembre 2023, la SCPI LF Europimmo a baissé son prix de souscription de 9,57% en septembre 2023 pour le passer à 945€ (au lieu de 1045€).

Inversement, quand les immeubles se valorisent fortement, comme cela a été le cas pour la SCPI Corum Eurion en 2022, où la société de gestion Corum a dû augmenter son prix de part de +5,39%, car la valeur de reconstitution avait dépassé les +10% du prix de souscription.

La valeur de reconstitution se retrouve généralement dans les rapports trimestriels de gestion des SCPI, permettant donc de connaitre à quel niveau elle se trouve par rapport au prix de souscription de la part.

C’est pourquoi nous recommandons d’investir sur les plus récentes SCPI internationales et de vendre les SCPI ou SCI françaises qui sont toujours en risque (type SCPI de banque ou anciennes SCPI). En effet, ces dernières ne proposent pas de diversification sectorielle et géographique, connaissent une augmentation de leurs taux de vacances, une diminution de la durée des baux et une inadéquation par rapport aux nouvelles demandes énergétiques et d’usage.

Les nouvelles SCPI internationales, elles, pourront acquérir leurs immeubles modernes ces prochaines années, en toute connaissance de la situation actuelle.

Fonctionnement des SCPI de rendement

Investir en immobilier de façon mutualisée et diversifiée

La SCPI de rendement (Sociétés civiles de placement immobilier) est un type de fonds d’investissement immobilier français sous la réglementation l’AMF, dont la société de gestion gère pour vous le parc d’immeubles professionnels mutualisé et diversifié.

Du fait de leurs frais d’acquisition élevés (entre 8 et 12%, équivalent à des frais de notaire en immobilier direct) et de la nature même du sous-jacent immobilier (dont les loyers et les prix peuvent fluctuer à la hausse comme à la baisse), l’horizon de placement conseillé est de 9 ans minimum.

Notre cabinet Calci Patrimoine vous conseille d’investir dans des parts de SCPI de rendement dans un objectif de revenus complémentaires sur le long terme (notamment à la retraite ou en rente), ou pour optimiser votre allocation d’actifs avec une un patrimoine immobilier mondial géographiquement et sectoriellement diversifié.

SCPI : Investir dans un fonds qui gère un parc immobilier professionnel

- L’acquisition de parts de foncières non cotées (hors de la bourse) de droit français qui détiennent plusieurs centaines de millions d’euros de bureaux et commerces.

- Pour vous créer des revenus complémentaires sécurisés par les loyers perçus par le patrimoine immobilier de la SCPI.

Les principaux atouts de l’immobilier locatif

- Régularité des loyers : pas de rupture de revenus, type vacance ou défaillance locative.

- De 4 à 6% de rendement net de frais annuel servi aux porteurs de parts de SCPI (non garanti).

- Indexation des loyers : revenus potentiellement croissants et suivant partiellement ou totalement l’inflation selon les baux (non garanti).

- Revalorisation du capital investi par la hausse du prix des parts (non garanti).

Diversification dans l’immobilier d’entreprise en Europe et dans le monde

- Accès au marché de l’immobilier d’entreprise (bureaux, commerces, écoles, cliniques, résidences seniors, hôtels…) qui offre des rendements supérieurs et une fixation des prix plus rationnelle que l’immobilier résidentiel.

- Diversification du patrimoine immobilier dans tous les pays où la SCPI a investi.

- Revente des parts organisée par les sociétés de gestion de la SCPI (nouveaux souscripteurs remplacent les sortants) au prix de retrait (prix de part diminué des frais d’acquisition, généralement entre 8 et 12%).

Gestion déléguée et mutualisation des risques

- Aucun souci de gestion : gestion par des professionnels (temps, recherche et sélection du locataire, recouvrement des loyers, travaux…).

- Mutualisation des risques car détention de parts de dizaines de biens (et diversification géographique, sectorielle, locative…).

Fiscalité avantageuse de l’immobilier hors de France

- Sur les loyers : seuls les loyers français du patrimoine de la SCPI situé en France sont imposés en tant que revenus fonciers, les revenus étrangers sont taxés dans le pays où se trouve l’actif (un immeuble en Allemagne, la fiscalité allemande).

- Sur l’IFI : en tant que non-résident expatrié, seul le patrimoine de la SCPI situé en France est assujetti à votre Impôt sur la fortune immobilière (IFI).

> Pour en savoir plus, lire l’article « Investir en SCPI de rendement »

Mais moins de flexibilité que l’immobilier locatif en direct

Pour un investisseur en immobilier, les SCPI de rendement sont idéales pour la création de revenus à la gestion entièrement déléguée (achat, vente, location des immeubles). Ainsi, le propriétaire de parts de SCPI n’a que deux choses à faire : percevoir les revenus chaque mois ou chaque trimestre, puis les déclarer une fois par an à l’administration fiscale.

Cependant, par rapport à l’acquisition d’un actif immobilier en direct (appartement, maison, immeuble…), cette gestion déléguée comporte des différences qu’il est important d’appréhender pour votre gestion de patrimoine :

- Jouissance : Evidemment, vous ne pourrez pas vivre dans un des immeubles que détient la SCPI. Seul un bien en direct le permet.

- Revente : Puisque vous n’avez pas la main sur le prix de part (et donc sur le rendement), il y a un risque plus important d’illiquidité lorsque le marché est en crise (avec un appartement en direct, vous pouvez toujours baisser le prix pour le revendre). De plus, c’est la société de gestion qui organise les échanges et les reventes des parts de SCPI, alors que vous aurez toujours la main pour revendre un appartement de particulier à particulier ou en agence immobilière.

La résistance des SCPI de rendement face aux crises

Du fait de la hausse des taux et des contraintes réglementaires énergétiques, les risques de baisse des valeurs des parts de certaines SCPI ces prochaines années sont réels.

S’ajoute également le risque d’illiquidité si tous les investisseurs souhaitent vendre leurs parts simultanément, avec trop peu d’acheteurs en contrepartie.

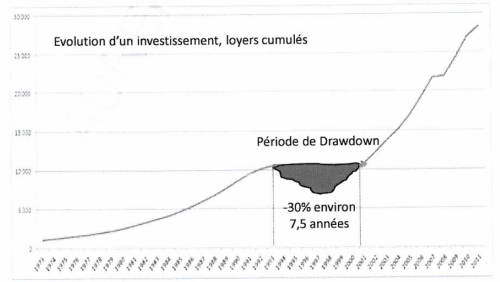

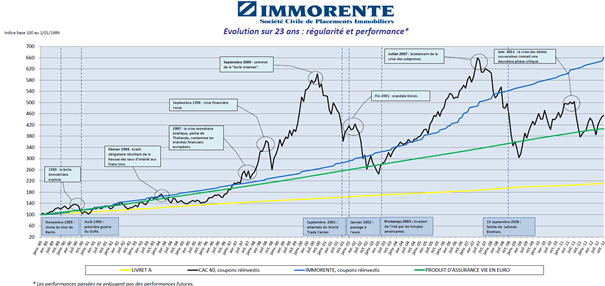

Crise de l’immobilier professionnel ou non en 2024, depuis plus de 25 ans les SCPI ont traversé plusieurs crises ce qui nous permet d’avoir un recul sur leur comportement pendant ces phases déstabilisantes.

Ainsi, entre 1993 et 2000, la dernière période de “drawdown” des SCPI (c’est-à-dire la différence en pourcentage du point le plus haut par rapport au plus bas) a généré une perte en capital de 30% qui n’a pu être récupérée en 7,5 ans (en intégrant les loyers).

La dernière période de crise des bureaux est intervenue au cours des années 90, à un moment où il n’existait pas de réelle réglementation ni de marché secondaire des SCPI. Il reste important de souligner le risque significatif que le marché de revente des parts de SCPI se bloque lors de la prochaine récession.

Pour la crise de 2008 – 2009, les SCPI devenues matures ont plus que résisté, avec un rendement moyen de 6,11% et une revalorisation de part moyenne de +6,63%.

A titre d’exemple, nous pouvons citer la SCPI Immorente de Sofidy. Depuis sa création en 1989, son prix de part et son dividende n’ont jamais baissé. Nous aurions pu appréhender une baisse en 2020, car Immorente est une SCPI composée de commerces qui ont sévèrement été touchés par le confinement de la crise sanitaire.

Mais elle a bénéficié d’un excellent taux de recouvrement des loyers et la société de gestion a souligné que les actifs bien placés avaient été très peu impactés. Il n’y a donc pas eu de baisse du prix de part en 2020 ni 2021, ayant même augmenté sa valeur d’expertise de 0,6% en 2022. Encore en 2024, le prix de part de la SCPI Immorente est resté stable, reflétant ainsi sa résilience.

L’investissement en SCPI de rendement internationales constitue-t-il un bouclier contre l’inflation ?

En 2022, avec une inflation à près de 8,3% en Europe et le début de la guerre en Ukraine, nous avions au cabinet, déjà commencé à privilégier une stratégie de diversification et un positionnement anti-inflation avec par exemple l’investissement dans les infrastructures à travers des fonds de capital-investissement ou des unités de compte non cotées d’assurance-vie.

Les SCPI internationales protègent potentiellement votre pouvoir d’achat en vous permettant d’investir dans des typologies d’actifs à revenus contractuellement indexés sur l’inflation (bureaux, murs commerciaux, entrepôts et locaux d’activité, immobilier de santé et d’éducation…).

L’indexation des baux à l’inflation dépend des usages de chaque pays et de chaque secteur, certains pays plafonnent fortement l’indexation (comme la France), d’autres permettent de bénéficier de toute la hausse inflationniste du loyer (comme l’Allemagne).

Aussi, la diversité géographique et sectorielle vous permet de bénéficier de la croissance supérieure de certains pays européens et de profiter de plusieurs cycles immobiliers.

Pour continuer à vous générer des revenus sécurisés par les SCPI tout en sécurisant la valeur de votre patrimoine dans le temps, nous préconisons les SCPI internationales les plus récentes ayant commencé à constituer leur parc immobilier pendant la crise sanitaire, les plus diversifiées à l’international, adapté à la nouvelle demande des locataires et aux dernières normes énergétiques.

Pourquoi investir dans les plus récentes SCPI internationales

Particulièrement appréciée par les investisseurs immobiliers pour générer des revenus à travers une gestion déléguée et diversifiée, la grande majorité des Sociétés Civiles de Placement Immobilier (SCPI) reste en 2024 composée d’immeubles professionnels situés en France qui concentrent les risques sur le marché immobilier hexagonal et dont les loyers sont soumis à la fiscalité peu accommodante des revenus fonciers français (tranche marginale d’imposition (TMI) + prélèvements sociaux de 17,2%, soit jusqu’à 58,2% d’imposition !).

Avec leurs investissements immobiliers à l’étranger, ces SCPI font bénéficier aux propriétaires de parts des revenus immobiliers dont l’imposition étrangère est bien plus avantageuse que celle appliquée en France sur la location nue.

Par exemple, un immeuble en Allemagne détenu par la SCPI bénéficiera d’une imposition à la source allemande.

Or, depuis déjà plusieurs années, certaines « SCPI de rendement internationales » ou « SCPI de rendement européennes » permettent d’investir dans de l’immobilier d’entreprise situé hors de France, diversifiant ainsi votre patrimoine entre des bureaux, des commerces, des hôtels, des écoles, des fonciers à usage médical, des locaux d’activité et logistiques situés dans toute l’Europe occidentale, et bientôt dans le monde entier.

Grâce aux plus récentes SCPI internationales de Corum, Perial, Sofidy ou Paref Gestion, vous vous constituez un patrimoine immobilier de long terme, adapté à la nouvelle demande des locataires, pour percevoir des revenus réguliers, sécurisés, indexés sur l’inflation, peu imposés et investis dans des immeubles du monde entier.

En opposition aux SCPI de rendement vieillissantes et investies uniquement en France, en risques ces prochaines années sur les actifs qui composent leur parc immobilier, mal positionnés sur la tendance de long terme et plus adaptés à la demande actuelle des locataires (essor du télétravail, accélération du e-commerce, sécurité et bien-être), nous avons choisi de mettre en avant les analyses des plus récentes SCPI européennes : la SCPI Corum Eurion de Corum AM, la SCPI Sofidy Europe Invest par Sofidy, la SCPI PF Hospitalité Europe par Perial et la très récente SCPI Corum USA lancées toutes les quatre en 2020, 2021 et 2024, et qui sont nos plus fortes convictions d’investissement en SCPI.

Avec également les analyses des SCPI Corum XL, SCPI Evo (ex Interpierre Europe Centrale), SCPI Corum Origin, SCPI Paref Prima (fusion de la SCPI Novapierre Allemagne 1 et de la SCPI Novapierre Allemagne 2), SCPI Eurovalys, SCPI Neo de Novaxia et SCPI Pierval Santé, elles forment ensemble les 10 SCPI de rendement internationales investies à l’étranger (Europe et Monde) sélectionnées et les plus plébiscitées par notre cabinet de conseil en gestion de patrimoine Calci Patrimoine.

Notre sélection 2025 de SCPI internationales

Calci Patrimoine vous recommande en 2025 les plus récentes SCPI investies à l’étranger Corum Eurion, Corum USA, Corum Origin et Corum XL de Corum AM, Sofidy Europe Invest de Sofidy AM, Evo (ex Interpierre Europe Centrale) de Paref Gestion et PF Hospitalité Europe de Perial AM.

Pour minimiser les risques de gestion et de marché, augmenter le potentiel de hausse du prix des parts et sécuriser vos perceptions de loyers, il est extrêmement important de bien choisir la société de gestion de vos SCPI. C’est pourquoi Calci Patrimoine a choisi ces SCPI internationales qui apportent à la fois de la sécurité au regard du groupe gestionnaire et de la cohérence au regard de la stratégie d’investissement de leurs bureaux ou de leurs commerces en Europe et dans le monde.

SCPI Corum Eurion de Corum AM

Corum Eurion : notre SCPI numéro une pour investir sur l’avenir de l’immobilier européen

Après 10,70% de performance en 2022 (dont 5,31% de rendement et 5,39% de hausse du prix de part), et 4,50% en 2024 sans baisse de prix, la SCPI Corum Eurion représente toujours pour notre cabinet la conviction de SCPI numéro une en 2025.

La société de gestion Corum sait capitaliser sur sa réussite et son expérience avec notamment Corum Origin et, surtout, constitue pour l’avenir le parc d’immeubles modernes de Corum Eurion.

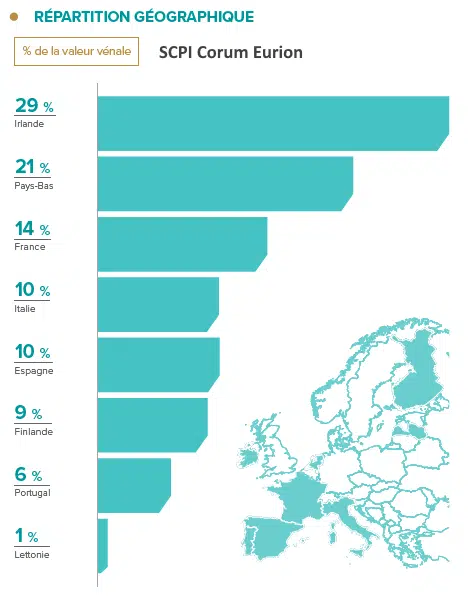

La récente SCPI Corum Eurion de Corum l’Epargne AM a une stratégie d’acquisition opportuniste d’actifs immobiliers professionnels de tous types (bureaux en majorité, murs de commerce, locaux d’activité, entrepôts, hôtels, parkings, santé, résidences étudiantes, plateformes logistiques, loisirs etc.) situés en Zone Euro, hors de France avec un objectif de rendement net de frais brut de fiscalité étrangère de 4,5%.

Corum Eurion a obtenu le label ISR (Investissement Socialement Responsable), qui distingue les fonds immobiliers qui rénovent des bâtis existants afin d’améliorer leurs performances énergétiques et leur isolation.

Corum Eurion représente pour notre cabinet la conviction de SCPI numéro une en 2025, car Corum pourra capitaliser sur sa réussite et son expérience avec Corum Origin et, surtout, a entamé la constitution de son parc d’immeubles d’entreprises post-choc sanitaire, lui offrant ainsi une meilleure visibilité sur la nouvelle demande locative.

Caractéristiques au 1er trimestre 2025 (validité du 1er avril au 30 juin 2025) de la SCPI Corum Eurion :

- Société de gestion : Corum l’Epargne AM (plus de 4 milliards d’euros sous gestion).

- Lancement : février 2020.

- Capitalisation : 1,358 milliard d’euros.

- Classes d’actifs : immobilier professionnel zone euro en location non coté.

- Nombre d’immeubles : 46.

- Nombre de locataires : 100.

- Durée moyenne ferme des baux : 6,33 années.

- Secteurs immobiliers : bureaux (77%), hôtellerie (7%), commerce (7%), industriel et logistique (7%), éducation & loisir (2%).

- Pays : Irlande (24%), France (20%), Pays-Bas (19%), Italie (14%), Espagne (8%), Finlande (7%), Portugal (7%), Lettonie (1%).

- Taux d’occupation financier 1T-2025 : 99,83%.

- Risques : en revenu, en capital, de marché, de crédit, de liquidité.

- Impôt sur le fortune immobilière (IFI) : assujetti si résident français, non assujetti si expatrié.

- Frais de gestion annuels : 13,2% TTC des loyers encaissés.

- Liquidité des parts : cessions de gré à gré organisées par Corum AM ou via compensation avec souscriptions.

- Indicateur de risque sur l’échelle AMF (de 1 à 7) : SRI 3 (Faible).

- Prix de la part : 215€ (inchangé depuis la revalorisation de +5,4% au 30 juin 2022, 200€ au lancement).

- Prix de revente de la part : 189,20€ (soit 12% TTI de frais inclus).

- Nombre de parts en attente de retrait : aucune.

- Valeur de reconstitution 31/12/2024 : 229,29€.

- Valeur IFI d’une part au 01/01/2025 : 189,20€ pour un résident fiscal français, 0€ pour un non-résident.

- Objectif de rentabilité annuelle : 4,5% net de frais brut de fiscalité étrangère (non garanti).

- Rendement 2024 SCPI Corum Eurion : 5,53% net de frais brut de fiscalité étrangère (soit 4,5% net de fiscalité étrangère).

- Rendement 2023 : 5,67% net de frais brut de fiscalité étrangère et française.

- Rendement 2022 : 6,47%.

- Rendement 2021 : 6,12%.

- Rendement 2020 : 10,40%.

- Horizon de placement : 5 ans minimum, 10 ans recommandés.

- Distribution des revenus : mensuelle.

- Label : ISR (Investissement Socialement Responsable) obtenu en novembre 2021.

Avantages de la SCPI internationale Corum Eurion :

- Très récente SCPI qui n’a pas subi le choc économique et pourra bénéficier des opportunités de la crise.

- Aucun immeuble situé en France imposé à la fiscalité des revenus fonciers.

- La « petite sœur » de la SCPI star Corum Origin.

SCPI Sofidy Europe Invest de Sofidy

Enfin une nouvelle SCPI européenne avec Sofidy

Récente SCPI diversifiée lancée en 2021, Sofidy Europe Invest a une stratégie d’acquisition en immobilier locatif d’entreprise au sens large (bureaux, commerces, hôtellerie et loisirs, logistique, entrepôts, immobilier de santé etc.).

La société de gestion Sofidy gère la célèbre SCPI Immorente qui est l’une des plus grosses SCPI du marché avec une capitalisation de 3,5 milliards d’euros au 31 décembre 2020 et qui n’a jamais vu son prix de part baisser depuis sa création en 1988. Elle cible principalement les grandes métropoles et les marchés les plus porteurs de l’Espace Economique Européen, du Royaume-Uni, de la Norvège et de la Suisse.

Avec 4,65% de rendement en 2024 sans baisse de prix de part, Sofidy Europe Invest repose sa stratégie sur trois éléments majeurs : la qualité de l’emplacement, la qualité de l’actif et enfin sur la qualité des locataires (pérennité des flux de loyers, niveau du loyer de préférence, inférieur ou égal à la valeur, locative de marché, solidité financière du locataire).

Caractéristiques au 1er trimestre 2025 de Sofidy Europe Invest (validité du 1er avril au 30 juin 2025) :

- Société de gestion : Sofidy (groupe Tikehau Capital).

- Lancement : 2021.

- Capitalisation : 381 M€ au 31/03/2025.

- Nombre d’immeubles : 30.

- Nombre d’unités locatives : 91.

- Durée moyenne ferme des baux : 5,2 années.

- Taux d’occupation financier 1T-2025 : 94,72 %.

- Répartition sectorielle : bureaux (46,2 %), moyenne surface de périphérie (24,2 %), commerces de centre-ville (12,6 %), hôtels (6,2 %), logistique (6,2 %).

- Répartition géographique : Pays-Bas (33,7 %), Espagne (23,1 %), Royaume-Uni (19 %), Allemagne (18 %), Belgique (11,8 %), autres pays (2,4 %).

- Prix de la part : 235 €.

- Prix de retrait : 213,85 € (correspond au prix de souscription diminué de la commission de souscription).

- Liquidité des parts : retrait par compensation ou cession de gré à gré.

- Nombre de parts en attente de retrait : 0 part au 31/03/2025.

- Valeur de reconstitution au 31/12/2024 : 222,92 €.

- Valeur de réalisation au 31/12/2024 : 191,30 €.

- Horizon de placement : 8 ans recommandé.

- Distribution des revenus : trimestrielle.

- Délai de jouissance : 1er jour du 4e mois suivant la souscription.

- Indicateur de risque sur l’échelle AMF (de 1 à 7) : SRI 3.

- Frais de gestion annuels : non précisé dans le bulletin, voir DIC.

- Frais de souscription : inclus dans le prix de souscription, montant non détaillé (commission incluse dans le retrait).

- Rendement 2024 : 5,20 % brut de fiscalité, soit 4,65 % net de fiscalité étrangère.

- Objectif de rendement 2025 : entre 5,00 % et 5,40 % brut de fiscalité (non garanti).

- Label : ISR (Investissement Socialement Responsable).

SCPI Corum USA de Corum AM (lancée fin 2024)

Corum USA : pour investir dans l’immobilier aux États-Unis

Corum innove à nouveau en réalisant le lancement de leur nouvelle investie en immobilier aux États-Unis en novembre 2024 : la SCPI Corum USA.

Le contexte pour investir au pays de l’Oncle Sam est favorable, car les prix immobiliers professionnels sont encore attractifs, le marché étant encore en bas du cycle.

Pourquoi investir en immobilier aux États-Unis ?

Des baux sécurisants et moins de charges : Aux États-Unis, les baux commerciaux sont généralement plus longs (15 ans en moyenne) et incluent des clauses avantageuses pour les propriétaires, comme la prise en charge des gros travaux par les locataires. Cela signifie plus de stabilité et de rentabilité pour vos investissements.

Un accès au premier marché immobilier mondial : Abritant 27% des entreprises du Fortune Global 500, les États-Unis maintiennent une économie en perpétuel mouvement, avec une demande constante en immobilier professionnel. En 2023, avec plus de 230 milliards de dollars investis, le marché immobilier américain est devenu 1,6 fois plus grand que le marché européen.

Caractéristiques au 1er trimestre 2025 (validité du 1er avril au 30 juin 2025) de la SCPI Corum USA de Corum AM :

- Société de gestion : Corum Asset Management.

- Lancement : Novembre 2024.

- Capitalisation : 37 millions d’euros.

- Objectif de TRI sur 10 ans non garanti : 4,5%.

- Nombre d’immeubles : 1.

- Nombre de locataires : 1.

- Durée moyenne ferme des baux : 15,08 années.

- Taux d’occupation financier (TOF) : 100%.

- Taux d’occupation physique (TOP) : 100%.

- Répartition sectorielle : commerce (100%).

- Répartition géographique : États-Unis (100%).

- Prix de la part : 200€ (depuis le 4 novembre 2024).

- Prix de revente : 176€ (soit 12% TTC de frais de souscription).

- Liquidité des parts : cessions de gré à gré entre associés ou par compensation avec nouvelles souscriptions.

- Nombre de parts en attente de retrait : 0.

- Horizon de placement : 10 ans recommandé.

- Distribution des revenus : mensuelle.

- Délai de jouissance : premier jour du 6e mois suivant la souscription et le règlement intégral.

- Indicateur de risque sur l’échelle AMF (de 1 à 7) : SRI 4.

- Principaux risques : en capital, de marché, de change (USD/EUR), de liquidité.

- Frais de gestion annuels : 15,90% HT des loyers encaissés (hors zone euro).

- Frais de souscription : 12% TTC du prix de la part (prélevés sur la prime d’émission).

- Société de gestion : PERIAL Asset Management.

- Lancement : 2020.

- Capitalisation : 333 M€ au 31/03/2025.

- Nombre d’immeubles : 29.

- Nombre de baux : 28.

- Surface totale : 164 407 m².

- Durée moyenne ferme des baux (WALB) : 16 ans.

- Taux d’occupation financier 1T-2025 : 99,2 %.

- Répartition sectorielle : santé et éducation (61,1 %), hôtel/tourisme/loisirs (37,8 %), alternatifs (1,1 %).

- Répartition géographique : Allemagne (67,5 %), Espagne (17,6 %), Italie (11,4 %), Pays-Bas (3,5 %).

- Prix de la part : 181,00 €.

- Prix de retrait : 165,61 €.

- Liquidité des parts : souscription vs retrait dans la limite du capital statutaire, cession possible entre tiers avec agrément.

- Nombre de parts en attente de retrait : 8 879 au 31/03/2025.

- Valeur de reconstitution au 31/12/2024 : 181,17 €.

- Valeur de réalisation au 31/12/2024 : 146,42 €.

- Valeur IFI d’une part au 01/01/2025 : 173,05 € pour un résident fiscal français, non applicable pour les non-résidents.

- Taux d’endettement : 21,3 % (max autorisé : 40 %).

- Horizon de placement : 8 ans recommandé.

- Distribution des revenus : trimestrielle.

- Délai de jouissance : 1er jour du 4e mois suivant la souscription et son paiement.

- Indicateur de risque sur l’échelle AMF (de 1 à 7) : non précisé (profil de risque faible à modéré).

- Frais de gestion : non précisés dans ce document (voir note d’information).

- Rendement 2024 : 4,02 % net de frais, brut de fiscalité étrangère et française.

- Objectif de rendement 2025 : entre 4,00 % et 4,70 % (non garanti).

- Label : ISR (Investissement Socialement Responsable).

- Hôtellerie 30 à 50% : hôtels de centre-ville.

- Hébergement 10 à 20% : coliving, auberge de jeunesse, résidence de tourisme et d’affaires.

- Santé 10 à 30% : EHPAD, résidence seniors, clinique.

- Education 10 à 30% : écoles, crèches, résidence étudiante.

- Société de gestion : Paref Gestion (2 milliards d’euros sous gestion).

- Lancement : janvier 2021.

- Actif net : 44,3 millions d’euros.

- Classes d’actifs : immobilier professionnel en Pologne, Hongrie et République Tchèque.

- Nombre d’immeubles : 5.

- Nombre de baux : 13.

- Durée moyenne ferme des baux : 3,9 années.

- Secteurs immobiliers : bureaux (90%), logistique (10%).

- Pays : Pologne (Cracovie 54% et Varsovie 46%).

- Taux d’occupation financier 3T-2024 : 97,2%.

- Risques : en revenu, en capital, de marché, de crédit, de liquidité.

- Impôt sur le fortune immobilière (IFI) : assujetti si résident français, non assujetti si expatrié.

- Frais de gestion annuels : 13,2% TTC des loyers encaissés.

- Liquidité des parts : cessions de gré à gré organisées par Paref Gestion.

- Nombre de parts en attente de retrait : aucune.

- Indicateur de risque sur l’échelle AMF (de 1 à 7) : SRI 4 (Modéré).

- Prix de la part : 250€.

- Prix de revente de la part : 225€ (soit 13,2% TTI de frais inclus).

- Valeur de reconstitution au 30/06/2023 : 249,34€.

- Valeur IFI d’une part au 01/01/2023 : 169,83€ pour un résident fiscal français, 0€ pour un non-résident.

- Objectif de rentabilité annuelle : 4,5% net (non garanti).

- Rendement 2023 SCPI Interpierre Europe Centrale : 5,80% net de frais net de fiscalité étrangère et brut de fiscalité française.

- Rendement 2022 : 5,37%.

- Objectif de rentabilité cible annuelle : 4,5% net (non garanti).

- Horizon de placement : 5 ans minimum, 10 ans recommandés.

- Distribution des revenus : trimestrielle.

- Label : ISR (Investissement Socialement Responsable) obtenu en février 2023.

- Société de gestion : Euryale (3,3 milliards d’euros sous gestion).

- Lancement : 2009.

- Capitalisation : 3,3 milliards d’euros.

- Nombre d’immeubles : 248.

- Durée moyenne ferme des baux : 15,26 années.

- Taux d’occupation financier 1T-2025 : 95,5%.

- Répartition sectorielle : secteur médico-social (70,7%), secteur sanitaire et soins de ville (20,4%), autres secteurs de la santé (8,9%).

- Répartition géographique : France (31,8%), Royaume-Uni (20,3%), Pays-Bas (14,3%), Allemagne (13,8%), Irlande (10,7%), Italie (4,5%), Portugal (2,6%), Espagne (1,4%), Canada (0,7%).

- Prix de la part : 204€.

- Prix de retrait : 182,56€ (soit 10,51% TTC de frais inclus).

- Liquidité des parts : cessions de gré à gré organisées par Euryale ou via compensation avec souscriptions.

- Nombre de parts en attente de retrait : 88 475 parts (0,49% de la capitalisation).

- Valeur de reconstitution au 31/12/2024 : 199,18€.

- Valeur IFI d’une part au 01/01/2025 : 163,10€ pour un résident fiscal français, 49,48€ pour un non-résident.

- Horizon de placement : 10 ans recommandé.

- Distribution des revenus : trimestrielle.

- Délai de jouissance : premier jour du 5ème mois suivant la souscription.

- Indicateur de risque sur l’échelle AMF (de 1 à 7) : SRI 3.

- Principaux risques : en revenu, en capital, de marché, de crédit, de liquidité, de change, de durabilité.

- Frais de gestion annuels : 7% TTC des loyers encaissés.

- Rendement 2024 de la SCPI Pierval Santé : 4,05% net de frais, brut de fiscalité étrangère.

- Rendement 2023 : 5,10% net de frais, net de fiscalité étrangère et brut de fiscalité française.

- Rendement 2022 : 5,35%.

- Objectif de rentabilité cible annuelle 2025 : entre 4% et 4,5% net (non garanti).

- Label : ISR (Investissement Socialement Responsable).

- Société de gestion : Corum l’Epargne AM (plus de 4 milliards d’euros sous gestion).

- Lancement : avril 2012.

- Actif net : 3,375 milliards d’euros.

- Classes d’actifs : immobilier professionnel zone euro en location non coté.

- Nombre d’immeubles : 161.

- Nombre de locataires : 362.

- Durée moyenne ferme des baux : 6,12 années.

- Répartition sectorielle : bureaux (51%), commerces (31%), industriel et logistique (9%), hôtellerie (8%), santé et éducation (1%).

- Répartition géographique : Pays-Bas (30%), Italie (9%), Belgique (9%), Irlande (9%), Finlande (9%), Espagne (9%), Allemagne (4%), Lituanie (4%), France (3%), Slovénie (3%), Portugal (2%), Estonie (1%), Lettonie (1%).

- Taux d’occupation financier 1T-2025 : 96,24%.

- Risques : en revenu, en capital, de marché, de crédit, de liquidité.

- Impôt sur le fortune immobilière (IFI) : assujetti si résident français, non assujetti si expatrié.

- Frais de gestion annuels : 13,2% TTC des loyers encaissés.

- Liquidité des parts : cessions de gré à gré organisées par Corum AM ou compensation avec souscriptions.

- Indicateur de risque sur l’échelle AMF (de 1 à 7) : SRI 3 (Faible).

- Prix de la part : 1 135€ après une revalorisation de +4,13% au 1er avril 2022 (1 000€ au lancement en 2012).

- Prix de revente de la part : 999,21€ (soit 11,964% TTI de frais inclus).

- Nombre de parts en attente de retrait : aucune.

- Valeur de reconstitution 31/12/2024 : 1 172,41€.

- Valeur IFI d’une part au 01/01/2025 : 999,21€ pour un résident fiscal français, 33,17€ pour un non-résident.

- Horizon de placement : 5 ans minimum, 10 ans recommandé.

- Distribution des revenus : mensuelle.

- Délai de jouissance : premier jour du 6ème mois suivant la souscription.

- Objectif de rentabilité annuelle : 6% net de frais (non garanti).

- Rendement 2024 SCPI Corum Origin : 6,05% net de frais brut de fiscalité étrangère (objectif atteint).

- Rendement 2023 : 6,06% net de frais brut de fiscalité étrangère et française. Soit 4,9% net de frais net de fiscalité étrangère et brut de fiscalité française.

- Rendement 2022 : 6,88% brut.

- Rendement 2021 : 7,03% brut.

- Horizon de placement : 5 ans minimum, 10 ans recommandés.

- Distribution des revenus : mensuelle.

Dans un contexte fiscal incertain, notamment avec le projet de loi de finances 2025, la diversification de votre patrimoine immobilier à l’international, devient un levier stratégique essentiel pour protéger votre patrimoine et vos revenus.

C’est donc un moment propice pour diversifier votre patrimoine et générer des revenus complémentaires en profitant du dynamisme de l’économie américaine.

SCPI PF Hospitalité Europe de Perial AM

PF Hospitalité Europe : la SCPI qui investit dans les nouveaux modes d’accueil et d’hébergement

Crèches, résidences seniors, hôtels, résidences étudiantes ou d’affaires, la récente SCPI PF Hospitalité Europe de Perial AM est spécialisée dans l’accueil et l’hébergement avec une stratégie d’acquisition d’immobilier d’entreprise.

Elle se positionne notamment sur des actifs immobiliers à usage d’hospitalité situés dans les principales métropoles européennes et qui répondent aux enjeux démographiques et sociétaux européens actuels et futurs (segments de la santé, des étudiants et des seniors par exemple).

PF Hospitalité Europe constitue son patrimoine immobilier post-crise sanitaire et est positionnée pour capter les nouvelles tendances immobilières locatives. La SCPI de Perial constitue donc notre conviction n°2 pour constituer votre portefeuille d’immobilier international.

Même avec une baisse de prix de part de -9,5% en 2023, la SCPI PF Hospitalité Europe constitue donc notre conviction n°2 pour constituer votre portefeuille d’immobilier international, car elle n’a aucune part en attente de retrait et continue d’avoir une collecte nette positive permettant d’acquérir de nouveaux actifs sans bureau ni commerce (hotels, santé, écoles…).

Caractéristiques au 1er trimestre 2025 de PF Hospitalité Europe (validité du 1er avril au 30 juin 2025) :

Allocation sectorielle cible de PF Hospitalité Europe :

SCPI Evo ex Interpierre Europe Centrale de Paref Gestion

La nouvelle SCPI pour investir en immobilier polonais, tchèque et hongrois

Lancée début 2021 par Paref Gestion, la SCPI Evo (nouveau nom d’Interpierre Europe Centrale) investit en immobilier tertiaire (immeubles à usage de bureaux, de locaux d’activité et logistique) majoritairement dans les pays d’Europe Centrale comme la Pologne, la République Tchèque et Hongrie et de la zone euro dans une optique de diversification fondée sur des économies saines, moteurs de la croissance européenne, avec des taux de chômage parmi les plus faibles d’Europe.

Caractéristiques au 3ème trimestre 2024 (validité du 1er octobre au 31 décembre 2024) de la SCPI Evo :

SCPI Pierval Santé d’Euryale

Pierval Santé : la SCPI historique spécialisée dans la santé et le vieillissement de la population

La SCPI Pierval Santé est la SCPI européenne spécialisée sur l’immobilier de santé (maison médicale, EHPAD, résidence seniors…). C’est aussi la SCPI plus ancienne de notre sélection (lancée en 2009), car elle a su se renouveler en s’internationalisant grâce à son succès auprès des investisseurs et de sa forte collecte de ses dernières années.

Caractéristiques au 1er trimestre 2025 de la SCPI Pierval Santé (validité du 1er avril au 30 juin 2025) :

SCPI Corum Origin de Corum AM

Corum Origin : la SCPI internationale historique aux 13 pays européens

La SCPI Corum Origin (anciennement “Corum Conviction”) est la première grande SCPI internationale lancée en 2012. Elle est aujourd’hui investie à 4% en France et à 96% dans un parc d’immeubles professionnels à l’étranger en Europe : Allemagne, Pays-Bas, Belgique, Italie, Estonie, Estonie, Slovénie, Lettonie, Irlande, Finlande, Espagne et Portugal.

Outre son rendement net de 5,64%, la SCPI Corum Origin a bénéficié pour la septième fois, le 1er avril 2022 (soit 10 ans après sa création), d’une revalorisation de son prix de part. Cette augmentation de 4,1% porte désormais la part à 1 135€, ce qui représente une augmentation totale de 13,5% depuis son lancement.

Important : La société de gestion Corum AM a décidé de fermer partiellement la collecte d’investissement sur sa SCPI historique Corum Origin (des enveloppes s’ouvrent au compte-gouttes) ; notamment pour réguler sa croissance, maintenir sa qualité de patrimoine et passer le relai à la nouvelle SCPI Corum Eurion.

Caractéristiques au 1er trimestre 2025 (validité du 1er avril au 30 juin 2025) de la SCPI Corum Origin :

Avantages de la SCPI internationale Corum Origin :

- SCPI offrant le plus diversification la plus forte avec 13 pays représentés.

- Uniquement 5% d’immeubles situés en France imposés à la fiscalité des revenus fonciers.

- La première SCPI internationale du marché, avec sa création en 2012, donc celle qui apporte le plus d’historique et de visibilité.

SCPI Corum XL de Corum AM

Corum XL : Première SCPI “mondiale” investie en immobilier hors zone Euro et en gestion dynamique.

Un socle d’investissement immobilier de bureaux en zone euro pour les premières années, et aujourd’hui à l’international avec des investissements au Royaume-Uni et au Canada.

L’objectif affiché de Corum AM est ambitieux. Sur 10 ans, ils comptent que Corum XL distribue un rendement net de frais de 5% par an et atteignent une rentabilité annualisée de 10% (TRI combinant performances du revenu et du gain sur le prix de part).

Caractéristiques au 1er trimestre 2025 (validité du 1er avril au 30 juin 2025) de la SCPI Corum XL :

- Société de gestion : Corum l’Epargne AM (4 milliards d’euros sous gestion).

- Lancement : avril 2017.

- Actif net : 2,017 milliards d’euros.

- Classes d’actifs : immobilier professionnel Royaume-Uni, zone euro et Canada.

- Nombre d’immeubles : 81.

- Durée moyenne ferme des baux : 7,30 années.

- Répartition sectorielle : bureaux (62%), commerces (15%), hôtellerie (13%), industriel et logistique (5%), santé (2%) éducation (2%), parking (1%).

- Répartition géographique :

- Taux d’occupation financier 3T-2024 : 95,65%.

- Risques : en revenu, en capital, de marché, de crédit, de liquidité.

- Impôt sur le fortune immobilière (IFI) : assujetti si résident français, non assujetti si expatrié.

- Frais de gestion annuels : 13,2% TTC des loyers encaissés en zone euro.

- Frais de gestion annuels : 16,8% TTC des loyers encaissés hors zone euro.

- Liquidité des parts : cessions de gré à gré organisées par Corum AM.

- Nombre de parts en attente de retrait : aucune.

- Indicateur de risque sur l’échelle AMF (de 1 à 7) : SRI 4 (Modéré).

- Prix de la part : 195€ après une revalorisation de +3,17% en 2022 (185€ au lancement en 2017).

- Prix de revente de la part : 171,60€ (soit 11,964% TTI de frais inclus).

- Valeur de reconstitution 31/12/2022 : 189,93€ (-4,68% par rapport à 2021).

- Valeur IFI d’une part au 01/01/2023 : 171,60€ pour un résident fiscal français, 0€ pour un non-résident.

- Objectif de rentabilité annuelle : 5% net (non garanti).

- Rendement 2023 SCPI Corum XL: 5,40% net de frais et brut de fiscalité étrangère et française. Soit 4,32% net de frais, net de fiscalité étrangère et brut de fiscalité française.

- Rendement 2022 : 5,97% brut (.

- Rendement 2021 : 5,84% brut.

- Horizon de placement : 5 ans minimum, 10 ans recommandés.

- Distribution des revenus : mensuelle.

Royaume-Uni (49%), Pologne (22%), Pays-Bas (10%), Espagne (4%), Irlande (4%), Italie (4%), Norvège (2%), Belgique (2%), Canada (1%), Allemagne (1%), Portugal (1%).

Avantages de la SCPI internationale Corum XL :

- Seule SCPI du marché à être diversifiée hors de la zone euro (en Angleterre et Canada pour l’instant, potentiellement un jour en Asie), mais en contrepartie d’un risque en taux de change sur les monnaies différentes de l’Euro.

- Aucun immeuble en France, pas de revenus fonciers.

- Objectif de rendement 5% (plutôt que 6% pour Corum Origin, du fait de choix d’emplacements « premium »), mais avec un objectif de plus-value supérieur avec un TRI cible de 10% sur 10 ans.

La société de gestion Corum AM offre également la possibilité de se constituer un patrimoine immobilier international progressivement, grâce à des versements programmés et/ou réinvestissement des dividendes sur ses SCPI Corum Eurion, Corum Origin et Corum XL.

Réinvestissement des dividendes Corum

- Associé qui souhaite « capitaliser » ses revenus de SCPI Corum Origin, Corum XL et Corum Eurion.

- Possibilité de réinvestir les loyers dans de nouvelles parts plutôt que de les percevoir (au choix entre 1 et 100% des revenus distribués).

- Création de fractions de part de Corum mensuellement.

- Les SCPI étant fiscalement transparentes, imposition des revenus sur les réserves constituées au cours de l’année et non distribuées.

Plan d’épargne immobilier Corum

- Souscription de fractions de parts de Corum Origin, Corum XL et Corum Eurion.

- Vous choisissez si vous préférez les versements mensuels, trimestriels ou semestriels par prélèvement automatique.

- A partir de 50€ par mois (tous frais inclus).

- Vous pouvez moduler ou arrêter vos prélèvements à tout moment, sans délai et sans frais.

SCPI Paref Prima (nouveau nom de Novapierre Allemagne 2) de Paref Gestion

La première SCPI de commerces 100% allemande.

Paref Gestion, gestionnaire de nombreuses autres SCPI de rendement, a lancé en 2013 la première SCPI totalement investie dans les magasins allemands.

Aussi, Paref Gestion a fusionné les deux SCPI Novapierre Allemagne pour améliorer la diversification, ainsi que pour mutualiser la collecte et la liquidité.

Caractéristiques au 1er trimestre 2025 (validité du 1er avril au 30 juin 2025) de la SCPI Paref Prima :

- Société de gestion : Paref Gestion.

- Actif net : 943,3 millions d’euros.

- Classes d’actifs : immobilier commercial allemand.

- Nombre d’immeubles : 79.

- Durée moyenne ferme des baux : 5,6 ans.

- Secteurs commerciaux : alimentaire (38,3%), bricolage (22,5%), drugstore (6,9%), habillement (12,1%), restauration (1,7%), autres (18,5%).

- Répartition géographique : Allemagne (100%).

- Taux d’occupation financier 1T-2025 : 93,7%.

- Risques : en revenu, en capital, de marché, de crédit, de liquidité.

- Impôt sur le fortune immobilière (IFI) : assujetti si résident français, non assujetti si expatrié.

- Frais de gestion annuels : 13,20% TTC des loyers encaissés en zone euro.

- Liquidité des parts : cessions de gré à gré organisées par La Française AM.

- Indicateur de risque sur l’échelle AMF (de 1 à 7) : 3 (Faible).

- Prix de la part : 272€.

- Prix de revente de la part : 200€ (soit 12% TTI de frais inclus).

- Nombre de parts en attente de retrait : 0.

- Valeur de reconstitution 30/06/2024 : 260,32€.

- Valeur IFI d’une part au 01/01/2023 : 237,74€ pour un résident fiscal français, 0€ pour un non-résident.

- Objectif de rentabilité annuelle : 5% net de gestion (non garanti).

- Rendement 2024 SCPI Paref Prima : 5,00% net de frais net de fiscalité étrangère et brut de fiscalité française.

- Rendement 2023 SCPI Novapierre Allemagne 2 : 4,79% net de frais net de fiscalité étrangère et brut de fiscalité française.

- Rendement 2022 : 4,50%

- Horizon de placement : 5 ans minimum, 10 ans recommandés.

- Distribution des revenus : trimestrielle.

Avantages de la SCPI Novapierre Prima :

- Sa spécialisation sur les commerces allemands apporte de la visibilité sur la stratégie d’investissement immobilier locatif.

- L’imposition 100% allemande des revenus confère un gain fort de rendement par rapport à la fiscalité des revenus fonciers française.

- La SCPI Novapierre Allemagne est une solution de diversification, car elle est la seule investie intégralement en immobilier commercial.

Fonctionnement des SCPI internationales

Investir en immobilier à l’étranger pour vous diversifier

Votre patrimoine immobilier situé hors de France.

Il est avéré que les Français aiment privilégier l’immobilier situé en France pour leur allocation d’actifs. Or, on sait que la diversification est un des maîtres mots de la gestion du risque en gestion de patrimoine. Les SCPI internationales vous permettent de mutualiser et de diversifier vos actifs patrimoniaux de façon simple entre plusieurs pays par rapport à votre immobilier français, à vos fonds euros d’assurance-vie, vos actions ou vos obligations.

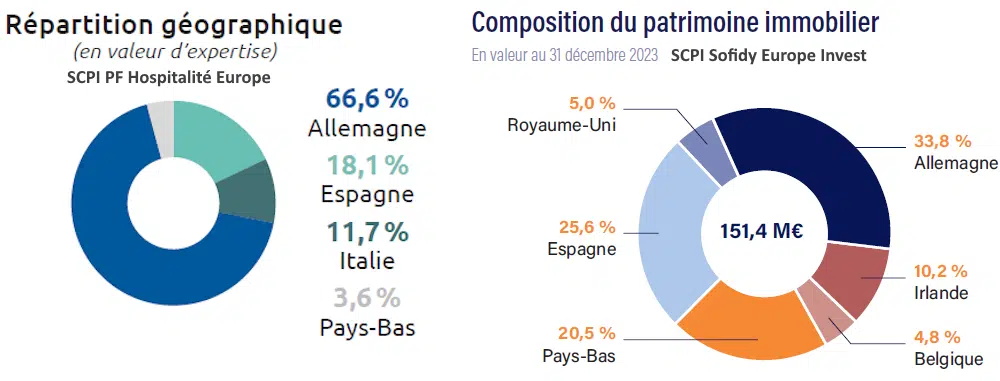

Vous trouverez ainsi ci-dessous la répartition des pays où se trouvent les immeubles des SCPI internationales Corum Eurion, PF Hospitalité Europe et Sofidy Europe Invest.

Bénéficier d’une fiscalité avantageuse des revenus étrangers

Comparaison revenus fonciers français contre revenus étrangers

Grâce aux immeubles situés hors de France, vous bénéficiez d’une meilleure fiscalité sur vos loyers de SCPI, car seule la part du patrimoine immobilier en France est en France est imposée en revenus fonciers avec prélèvements sociaux.

- Fiscalité sur le patrimoine locatif immobilier situé en France : Les revenus versés par les SCPI sont assimilés à des revenus fonciers. Fiscalité du bénéfice foncier pour un résident fiscal français : votre TMI (tranche marginale de votre impôt sur le revenu) + 17,2% (prélèvements sociaux en 2024). Et pour un non-résident : 20% ou 30% + 17,2%.

- Fiscalité sur le patrimoine locatif immobilier situé hors de France : l’imposition étrangère est payée à la source dans le lieu de situation des immeubles composant la SCPI internationale.

Les sociétés de gestion des SCPI collectent l’impôt payé à l’étranger pour votre compte. Cet impôt vient en diminution des dividendes versés pour recevoir votre revenu net de frais et net de fiscalité étrangère.

La SCPI vous distribue donc un loyer net de frais et net d’impôt étranger.

Les conventions fiscales internationales entre la France et les autres pays tendent à éviter la double imposition des revenus.

Les loyers perçus à l’étranger sont imposés dans le pays du lieu de situation l’immeuble, mais la résidence fiscale en France impose de déclarer ces revenus auprès de l’administration fiscale française.

La double imposition est alors évitée par la méthode du taux effectif ou du crédit d’impôt en fonction du pays d’où proviennent les loyers.

Les sociétés de gestion des SCPI collectent l’impôt payé à l’étranger pour le compte des associés. Cet impôt vient en diminution des dividendes versés pour recevoir votre revenu net de frais et net de fiscalité étrangère.

Elimination de la double imposition grâce aux conventions fiscales internationales signées entre la France et les autres pays :

- Méthode du « taux effectif » (Pays-Bas, Portugal, Belgique, Irlande, Finlande, Pologne, République Tchèque, Hongrie) : les revenus de source étrangère ne sont pas imposables en France, mais doivent être déclarés pour déterminer votre taux d’imposition applicable aux seuls revenus français.

Ce mécanisme est pour la plupart des contribuables totalement indolore. Notez que l’on déclare ce revenu net de l’impôt payé à l’étranger. - Méthode du « crédit d’impôt généralisé » (Allemagne, Italie, Espagne, Estonie, Slovénie, Lettonie, Royaume-Uni, Norvège, Lituanie, Canada) : les revenus de source étrangère sont imposables en France mais l’impôt français provenant de ces revenus est neutralisé par un crédit d’impôt (égale en général au montant de l’impôt français sur ce revenu).

Pour information, les prélèvements sociaux sont assimilés par l’administration fiscale française à l’IR et donc le crédit est calculé en les incluant.

Attention pour les revenus étrangers sous le mécanisme du crédit d’impôt, il faut déclarer en 2044 et 2047 les dividendes bruts avant déduction de l’impôt étranger (et pas les dividendes nets perçus). Il n’est donc pas possible de déduire de votre revenu imposable l’impôt étranger.

De plus, puisqu’il faut les déclarer en tant que revenus fonciers dans la 2044, puis les faire partiellement effacer par le crédit d’impôt au taux moyen, ces dividendes peuvent quand même vous faire « sauter de tranche » (TMI de 14% à 30% ; de 30% à 41%, 45% ; etc.).

Enfin, pour le remboursement des prélèvements sociaux (PS) de 17,2% sur ces revenus étrangers, il arrive que le crédit d’impôt ne soit pas toujours appliqué par l’administration fiscale française (car en réalité il y a 2 crédits d’impôt, un pour l’IR et un pour les PS). Il vous faudra donc être vigilant… et si besoin savoir leur adresser une réclamation pour le récupérer.

Si vous financez à crédit l’acquisition de vos parts de SCPI internationales, les intérêts d’emprunt seront déductibles et devront être mentionnés sur votre déclaration 2044.

Ces informations sont à prendre avec précaution, même si elles proviennent de juristes de renom car le Code général des impôts, le Bofip et les conventions fiscales internationales ne sont pas forcément très clairs à ce sujet. D’autant plus que cela rend ces intérêts de crédit déductibles des revenus étrangers, donc particulièrement intéressant pour l’investisseur.

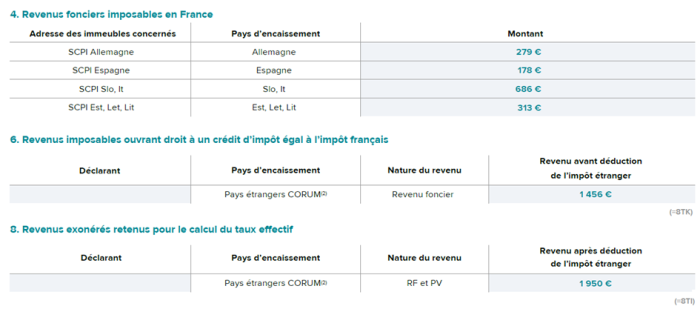

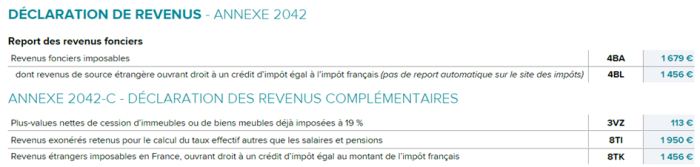

Exemple d’extrait d’aide à la déclaration fiscale de revenus 2022 sur les revenuus 2021 de la SCPI Corum Origin

Nombre de parts en jouissance de SCPI Corum XL au 31/12/2021 pour une cliente du cabinet Calci Patrimoine : 56 parts à 1 090€, soit un investissement de 61 040€.

Revenus distribués par part en 2021 : 4 290,72€ (voir les bulletins trimestriels de 2021 ci-dessous), soit un rendement net de frais de gestion de 7,03% (4 290,72€ divisés par 61 040€).

- Bulletin 1T2021 : 15,81€ nets perçus.

- Bulletin 2T2021 : 15,22€ nets perçus.

- Bulletin 3T2021 : 19,29€ nets perçus.

- Bulletin 4T2021 : 26,30€ nets perçus.

- Soit 76,62€ nets perçus en 2021 par part.

Revenus imposables en 2021 (voir IFU ci-dessous) : 3 406€ (1 456€+1 950€), soit un rendement net de frais de gestion et net de fiscalité étrangère de 4,99% (3 406€ divisés par 61 040€).

La différence entre ces 7,03% et 4,99% résulte de la fiscalité de l’impôt étranger payé à la source.

Notez que certaines charges dont les montants ne sont pas précisés peuvent venir réduire le revenu distribué ou le revenu imposable comme les amortissements, par exemple.

Ce qu’on peut constater grâce à ce relevé fiscal de SCPI internationales :

- Les revenus d’Allemagne, d’Espagne, de Slovénie, d’Italie, d’Estonie, de Lettonie et de Lituanie (1 456€) sont imposables en France (sans prélèvements sociaux), tout en ouvrant droit à un crédit d’impôt égal à l’impôt français (méthode du crédit d’impôt).

- Tandis que les revenus du Pays-Bas, du Portugal, de la Belgique, de l’Irlande, de la Finlande (1 950€) sont déclarés après paiement de l’impôt étranger et entièrement exonérés d’impôt en France (méthode du taux effectif).

Impôt solidarité sur la fortune (IFI) résident et non-résident

Le passage de l’impôt de solidarité sur la fortune (ISF) à l’impôt sur la fortune immobilière (IFI) a introduit une nouvelle façon plus juste de calculer la base imposable des SCPI de rendement. Auparavant l’ISF imposait directement à sa valeur de retrait, sans distinction ni décote particulière.

Désormais, la valeur IFI des parts de SCPI = valeur de retrait de la part x coefficient. Ce coefficient est égal à la valeur vénale des biens/valeur vénale de l’ensemble des actifs de la SCPI et en prenant en compte les pays où se trouvent les actifs immobiliers des SCPI.

Pour les contribuables résidents fiscaux en France :

Corum Eurion :

- Page 19 du rapport annuel 2021 (338 366/ 270 941)>1.

- Le coefficient est donc de 1.

- Valeur IFI = 179,52€*1 soit 179,52€.

Corum Origin :

- Page 19 du rapport annuel 2021 (2 142 241/ 1 955 042)>1.

- Le coefficient est donc de 1.

- Valeur IFI = 959,59€*1 soit 959,59€..

Corum XL :

- Page 21 du rapport annuel 2021 (1 184 483/ 1 046 574) >1.

- Le coefficient est donc de 1.

- Valeur IFI = 166,32€*1 soit 166,32€.

Sofidy Europe Invest :

- Page 38 du rapport annuel 2021 (8 111 514/ 43 895 655) = 0,19.

- Le coefficient est donc de 0,19.

- Valeur IFI = 90,48€*0,19 soit 17,19€.

Pour les contribuables non-résidents expatriés hors de France :

Le coefficient est calculé uniquement sur les actifs en France.

Corum Origin :

- Page 19 du rapport annuel 2021 (117 062/ 1 955 042) = 0,06

- Le coefficient est de 0,06.

- Valeur IFI = 959,59 €*0,06 soit 57,57€.

Pour les SCPI Corum Eurion, Corum XL, Sofidy Europe Invest, Interpierre Europe Centrale, PF Hospitalité Europe ou Novapierre Allemagne :

Pas de patrimoine en France… donc rien à déclarer pour l’IFI si vous êtes non résident !

Lorsqu’on est expatrié (ou que l’on envisage un jour de devenir non-résident), il peut être particulièrement avantageux fiscalement d’acquérir des parts de SCPI internationales pour optimiser son patrimoine immobilier assujetti à IFI.

Stratégies patrimoniales d’acquisition de parts de SCPI 2025

Investissement en pleine propriété (cash ou crédit)

Création de revenus sécurisés et peu imposés

- 200 000€ en pleine propriété, c’est 10 000€ de revenus nets de frais (hypothèse de rendement de 5%).

- Perception des revenus après un délai de jouissance de généralement 6 mois après l’investissement.

- Possibilité d’investissement à crédit pour une création de revenus complémentaires à son terme (possibilité de mise en relation avec un courtier en crédit, car souvent difficile auprès de sa banque).

- Possibilité d’investissement en parts de SCPI en nue-propriété, pour un prix décoté, et plus de revenus au terme du démembrement de propriété.

Démembrement et parts en nue-propriété

Prix décoté, plus de revenus à terme

- Le démembrement est le partage de la pleine propriété entre le nu-propriétaire (droit absolu de devenir plein propriétaire à l’issue du démembrement) et l’usufruitier (droit de bénéficier des revenus).

- Les parts de SCPI en nue-propriété ne distribuent donc pas de revenus.

- En échange, le prix de la part en pleine propriété est décoté du prix de l’usufruit (plus le démembrement est long, plus la décote est forte).

- En acquérant aujourd’hui des parts en pleine propriété, vous percevriez des revenus dont vous n’avez peut-être pas besoin tout de suite, et qui seront en plus fiscalisés.

- La décote du prix de la part en nue-propriété vous permet donc d’acquérir plus de parts, qui vous délivreront donc plus de revenus complémentaires à l’issue du démembrement, ou de pouvoir vendre le bien avec le gain de la valorisation mécanique de la nue-propriété, la valeur de l’usufruit diminuant dans le temps.

- Par exemple : Acquisition de parts de SCPI Corum Eurion en nue-propriété pour une période de 10 ans = 71% du prix de la part en pleine propriété, soit 144,82€ la part en nue-propriété au lieu de 204€. Ou acquisition de parts de SCPI Corum Eurion en nue-propriété pour une période de 5 ans = 80% du prix en pleine propriété, soit 163,2€ la part en nue-propriété.

> Pour en savoir plus, lire l’article « Investir en nue-propriété : en direct ou en SCPI »

Investir en location meublée LMNP plutôt qu’en SCPI

Un bien en direct pour maitriser la revente éventuelle, sans gestion déléguée ni diversification.

Revenir au plan de l’article

Même si aujourd’hui les meilleures SCPI ont un marché secondaire très dynamique, et que vous avez la possibilité de revendre une partie de vos parts (et non l’intégralité comme avec un bien en direct), on peut considérer qu’un appartement est plus liquide et flexible dans la plupart des phases du marché immobilier.

Ainsi, si pour vous la liquidité de votre investissement locatif est importante, ou que vous envisagez une revente à moyen terme, un actif immobilier acquis et géré en direct (comme un appartement en location meublée LMNP dont la fiscalité est aussi avantageuse) peut être plus adapté que des parts de SCPI de rendement.

Pour en savoir plus, lire l’article « Investir en location meublée LMNP »

Investir en SCPI ou en SCI plutôt que dans une assurance-vie

Capitalisation et disponibilité du capital, sans internationalité ni distribution.

Si vous n’avez pas l’objectif de vous créer des revenus complémentaires et que vous souhaitez une disponibilité totale du capital, vous pourriez également utiliser l’assurance-vie pour y loger des SCPI ou des SCI pour investir en immobilier professionnel, en contrepartie de perdre la diversification internationale et de capitaliser les loyers plutôt que de les distribuer.

- Pour investir en immobilier d’entreprise via SCPI ou via SCI (Unités de compte disponibles dans le contrat d’assurance-vie).

- Les SCI sont généralement plus optimales que les SCPI en assurance-vie, car les loyers augmentent le prix de part et les frais d’entrée sont bien plus bas.

- L’assurance-vie permet une disponibilité totale du capital et de capitaliser les loyers dans le contrat.

- Possibilité d’effectuer des rachats partiels, mais n’optimise pas autant vos revenus complémentaires qu’une SCPI internationale en direct.

- Pas ou très peu de choix de SCPI ou SCI internationales dans les contrats d’assurance-vie, donc faible diversification de votre patrimoine immobilier hors de France.

- Pas de possibilité de crédit immobilier, ni d’acquisition de parts en nue-propriété dans une assurance-vie.

A noter que le groupe Corum a créé sa propre compagnie d’assurance et lancé son propre contrat d’assurance-vie en 2020, appelé Corum Life. On retrouve bien sûr leurs SCPI, ainsi que des fonds obligataires de leur partenaire Butler. Vous pouvez nous contacter pour obtenir plus d’informations.

Conclusion – Investir en immobilier à l’étranger avec les SCPI de rendement en 2025

Face à l’instabilité économique générée par l’inflation et la hausse des taux des banques centrales, avec une concentration souvent bien trop forte de votre patrimoine sur l’immobilier français, une diversification européenne ou mondiale de vos actifs immobiliers fait sens en 2023 pour mutualiser les risques avec des pays différents de la France.

Aussi, avec les SCPI investies à l’étranger vous pourrez percevoir un loyer net de frais et net de fiscalité bien plus élevé qu’avec des SCPI françaises, notamment grâce à la fiscalité étrangère des loyers plus avantageuse que la fiscalité française des revenus fonciers.

De plus, si vous êtes expatrié, vous ne serez assujetti à l’IFI que sur la petite part du patrimoine immobilier situé en France. Vous pourrez ainsi autant éviter la fiscalité française sur les loyers que sur le patrimoine !